只取得一张加油发票,只开了一张办公用品发票,是否交印花税?

这个问题一直有争议,最近浙江税务局有个回复,如下:

服务行为未签订合同只有发票需要缴纳印花税吗?

留言时间:2022-10-14

纳税人所属地:浙江

问题内容:服务行为未签订合同只有发票需要缴纳印花税吗?

答复机构:浙江省

答复时间:2022-10-17

浙江12366中心答复:

您好:您在网站上提交的纳税咨询问题收悉,现针对您所提供的信息简要回复如下:

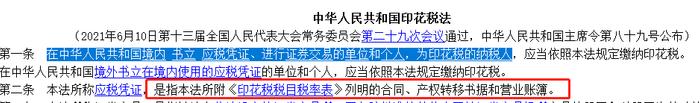

根据《中华人民共和国印花税法》(中华人民共和国主席令第八十九号)第二条规定,本法所称应税凭证,是指本法所附《印花税税目税率表》列明的合同、产权转移书据和营业账簿。

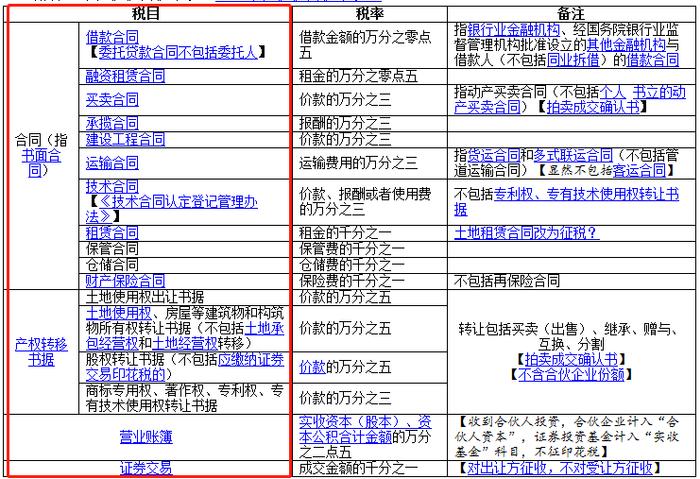

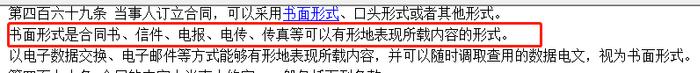

《印花税税目税率表》明确应税合同应为书面合同,“书面合同”定义可以参考《民法典》第四百六十九条“书面形式是合同书、信件、电报、电传、传真等可以有形地表现所载内容的形式。以电子数据交换、电子邮件等方式能够有形地表现所载内容,并可以随时调取查用的数据电文,视为书面形式”规定理解。

发票不是书面合同,非应税凭证。

对于浙江税局这个回复,二哥是这样理解的。

01#

我们都知道,交不交印花税这个标准很明确,就是看看你有没有印花税法规定的哪些印花税应税凭证。

哪些凭证呢?

就是如下的部分:

有合同,有产权转移书据,有营业账簿,有证券交易类型,我们日常接触最多的还是经济合同。

这里的合同是指的书面合同,但是我们知道,我们企业日常经营活动并不是都中规中矩的签订了什么书面合同。

那是否需要缴纳印花税呢?

这个就要看关于这书面合同的规定了。

“书面合同”定义可以参考《民法典》第四百六十九条“书面形式是合同书、信件、电报、电传、传真等可以有形地表现所载内容的形式。以电子数据交换、电子邮件等方式能够有形地表现所载内容,并可以随时调取查用的数据电文,视为书面形式”规定理解。

所以,并不是指的必须有纸质的合同才属于印花税的书面合同的范围,现在以邮件、传真等各种数据电文的有形表现,也视为书面合同。

同样,财政部税务总局公告2022年第22号企业之间书立的确定买卖关系、明确买卖双方权利义务的订单、要货单等单据,且未另外书立买卖合同的,应当按规定缴纳印花税,这个是明确的,只要有明确买卖双方权利义务的订单、要货单等单据也要缴纳印花税。

所以这个事情还是就比较清楚了。

那就是你有纸质合同,没的说,交税。

你没有纸质合同,但是你有明确买卖双方权利义务的订单、要货单等单据,比如你有发邮件明确双方权利义务的订单信息等也需要交税。

但是你什么都没有,就一张发票,比如你去加油,就取得一张加油发票,你买办公用品,只开了一张发票,是否交税呢?

这个从浙江税局的回复来看,是不需要的。

02#

但是,二哥这里要重点提醒的是,很多企业并不是严格按照合同为维度来统计印花税缴纳的。

什么意思呢?也就是你企业本身就没有统计你签订了多少合同,你根本不是按照印花税法本身的计税方式来交印花税。

你本身就是粗略的统计印花税并缴纳的(可以说你的计税方式是类似核定的方式粗略匡算,而这种方式刚刚是以发票金额为依据)

比如,你就是按你企业发票的金额来计算,或者你是按照你账上收入和成本来计税的。

你本身计算方式就不合规,你不能一头按发票,收入的粗略方式来计算,一头你又说我没合同,只有发票的部分我不交税。

这根本就是两回事。

所以我觉得浙江税务这个回复完全没有问题。

如果你企业是严格按合同统计来计算,那这种只有发票的你完全没必要统计进去交税。

因为发票本身不是应税凭证。

但是如果你是按收入、按发票大概统计缴纳印花税方式实操的,你就别再又按合同或者发票来区别哪些该交哪些不该交了。

你本身就搞不清,税局来检查你没统计台账,别人也是按业务性质给你匡算,比如就按你发票,或者按你账上各种性质的费用,收入,成本来给你大概算看看是否缴纳合理。

本身这种方式就是一种“核定”方式。

综上,发票你可以理解为在特殊计税下一种粗略计税的统计依据,但是不能把其单独当成一种应税凭证。