最好的"成人礼"!港股今年第四大IPO,这家保险公司登陆港交所,募资逾60亿港元

时隔5年多,国内保险业终于新增一家上市主体——阳光保险。

阳光保险集团股份有限公司(下称阳光保险,06963.HK)12月9日正式登陆港交所。上市首日,阳光保险平开后走低“破发”,盘中跌逾5%,尾盘拉升,收平于发行价。有市场投行人士认为,在今年整体疲软的环境下,能发行上市即是成功。

阳光保险成立于2005年,明年将成立18周年。在上市仪式上,该集团董事长张维功说,上市是公司收获的最好的“成人礼”。

国内上市险企较少,阳光保险是多年才出现一例的上市过关者,且为保险系中生代险企中第一家上市,其上市历程备受业内关注。

港股今年第四大IPO:募资67亿港元

阳光保险此次首发(IPO)价格为每股5.83港元,为预期发行价区间低价。发行数量11.50亿股H股(不行使超额配股权),募资约67.05亿港元,另可超额配售最多1.73亿股。假设行使全部超额配售权,阳光保险预计融资77.11亿港元。该公司拟将募资用于强化公司资本基础,以支持业务持续增长。

据券商中国记者根据Wind数据统计,阳光保险H股IPO募资67亿港元,在今年以来香港市场挂牌的70家新上市公司中排第四位,仅次于中国中免、天齐锂业、中创新航。

“踏入了国际资本市场、成为了全球化公众公司,这极有助于拓宽国际视野、增强发展动力。”张维功说。

他谈及上市后阳光保险发展。在新阶段,阳光保险将以服务国家战略、顺应人们新时代的保险保障需求为根本出发点,以“做专业领先的家庭保险保障服务提供商与值得信赖的企业风险管理伙伴”为商业追求,将继续弘扬原始创业精神,以更高的标准,全面推动公司的健康高质量发展,以更加优异的成绩践行“为客户创造价值、使员工富有成就、为社会营造和谐、让股东获得厚报”的初心使命,开创阳光保险更加美好的未来。

发售:国际发售获1.34倍认购

此次阳光保险在香港公开发售和国际发售部分,表现略有不同。其中,香港公开发售股份仅获得约0.13倍的有效认购申请,而在国际发售环节获得1.34倍轻微超额认购。

在今年市场环境下,这一发行结果已属不易。一位香港投行人士更是向券商中国记者直言,“能发出去就不错”。

由于香港公开发售股份认购不足,阳光保险按招股章程,将10051.45万股未获认购的香港发售股份重新分配至国际发售。重新分配后,香港公开发售股份最终为1450.1万股,占此次发售总数约1.26%;国际发售项下分配予承配人的发售股份最终数目约为11.36亿股,相当于总数的约98.74%。

估值:发行价守住“破净线”

在国内保险业200多家主体中,此前仅有9家上市险企,这是时隔多年后新增了上市主体。阳光保险为中生代险企中第一家上市公司,因而上市备受关注,其中一个关注点是该公司上市估值和市场表现。

此次若不行使超额配股权,按5.83港元的发售价计算,阳光保险市值为670.54亿港元。按该公司2022年6月末净资产计算,其PB(市净率)约为1.08倍。也即,发行价守住了“破净线”。

这一市净率,与同为保险集团的中国人保、中国太保和中国平安的A股估值水平相当,相较香港市场的保险股来说,已经不低。据Wind数据,截至12月8日收盘,中国人保、中国平安、中国太保A股市净率在1.04~1.09倍之间,H股股价对应的市净率则普遍低一截。

不过,从保险公司内含价值法(P/EV)来看,2022年6月末阳光保险内含价值为929亿元,其上市估值低于内含价值。这也与其他保险股一致,现阶段保险公司市值普遍低于内含价值。

诸多分析认为,今年低迷的投资者情绪和交投环境,不可避免对阳光保险首发产生一定影响。无论H股市场还是A股市场的保险股,近一年都处于行情低谷。不过,过去一个多月内H股和A股保险板块均有一定修复,也让阳光保险的发行赶上了一个相对回暖的时点。

基本面:业务均衡发展

阳光保险2005年从财险业务起步,业务逐步覆盖寿险、财险、资管等领域,现为国内13家保险集团(控股公司)之一。作为快速成长的民营保险公司,阳光保险各项业务均衡发展,已成为我国保险业的中坚力量。

招股书数据显示,2019年、2020年、2021年,阳光保险总保费收入分别为879.07亿元、925.69亿元、1017.59亿元;实现归母净利润分别为50.86亿元、56.19亿元、58.83亿元。

今年上半年,阳光保险实现总保费收入629.52亿元,其中人身险业务总保费收入占比66.8%,财产险业务总保费收入占比33.2%;上半年实现归母净利润17.27亿元。

业务价值方面,阳光保险上半年寿险新业务价值达到20亿元;2021年末内含价值同比增长15.5%,今年上半年末,内含价值达到929亿元。

截至今年9月末,阳光保险资产总额为4736.37亿元,总投资资产4162.67亿元。2019年、2020年、2021年及今年上半年,该公司总投资收益率分别为5.8%、6.5%、5.4%及4.2%(年化)。

保险股:下一只何时?

阳光保险此次港股上市历程总体符合市场预期。今年4月,阳光保险提出香港上市申请,10月14日中国证监会核准阳光保险发行不超过39.68亿股境外上市外资股,11月21日港交所显示该公司通过聆讯。其联席保荐人为华泰国际、中金公司、瑞银集团和建银国际。

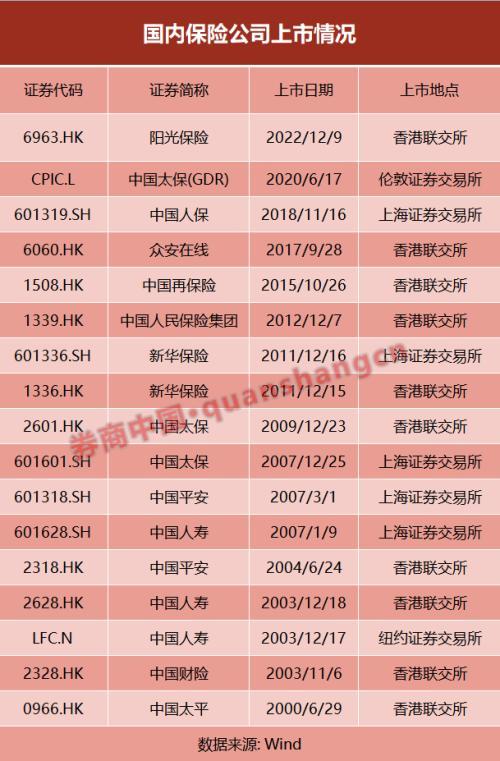

随着阳光保险上市,国内保险业上市公司数量增至10家。其中:

5家大型保险机构为A、H等两地以上上市,包括中国人保、中国人寿、中国平安、中国太保(三地上市)、新华保险。

5家险企为H股上市,包括中国太平、人保财险(即中国财险)、中再集团(即中国再保险)、众安保险(即众安在线)、阳光保险。

从10家上市保险公司来看,上市契机和考量值得总结。比如,在国有保险公司重组改制及上市安排、利差损下资本金面临不足而上市等情况下,在2004-2007年,曾出现一波保险公司上市潮;此后,有第一家通过A+H同步上市而提高偿付能力的新华保险;有为解决业务发展资金需求,以亏损状况实现上市的保险科技第一股众安保险。这些上市公司,大多有特定上市背景。

阳光保险拟将IPO募资用于强化公司资本基础,以支持业务持续增长,或代表一种新情形。据招股书,偿二代二期规则下,阳光保险子公司偿付能力保持相对稳定,均达到监管要求。其中,阳光人寿及阳光财险9月末的综合偿付能力充足率分别为170%、239%(最低要求100%),核心偿付能力充足率分别为114%、152%(最低要求50%)。

除阳光保险上市外,国元农险正在申请A股IPO,去年12月获得证监会受理。除此之外,暂无其他开启上市步伐的国内保险公司。下一只保险新股是谁?何时来?情况还不明朗。