把软件业务卖给高通后,这家主动安全系统Tier1「待价而沽」

2022年4月1日,私募基金SSWPartners完成对Veoneer的收购,并于4月4日将后者的软件部门Arriver出售给高通。接下来,Veoneer将进入寻找新买家的阶段。

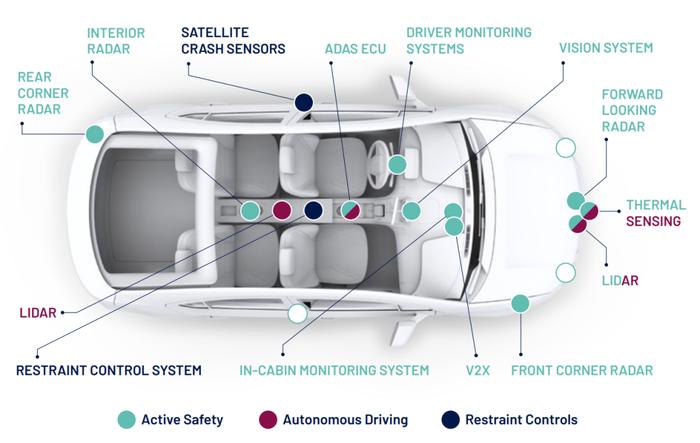

目前,Veoneer现有业务包括两部分,一是主动安全(硬件)产品组合,包括摄像头、毫米波雷达、激光雷达、红外感知和中央计算单元(域控制器)的开发、设计、制造和集成。

二是约束控制系统产品,主要是安全气囊控制系统(也是全球主要的安全气囊ECU主要供应商)以及基于摄像头的车内监控软件解决方案。

目前,Veoneer新任首席执行官JacobSvanberg仍在推动继续大力投资于创新和研发,增强现有产品,并将市场扩展到新的产品和服务领域,从而为后续的第二次转让争取更高的估值。

截止发稿前,Veoneer仍处于停牌状态,公司市值停留在41.39亿美元。

一、

2017年底,作为Autoliv的首席执行官,JanCarlson将这家瑞典汽车零部件供应商的主动安全业务剥离为一家新的公司―Veoneer。

就在同年,2017年3月,英特尔以153亿美元收购Mobileye,成为智能驾驶领域全球规模最大的一次收购,也是汽车行业全面转向智能化转型升级的集结号。

得益于在视觉感知芯片及算法领域建立起来的优势,Mobileye在ADAS赛道建立起自己的护城河,并逐步在前装市场占据领先市场份额。

而在JanCarlson看来,公司在传感器和决策软件领域,同样有着不错的差异化优势。比如,在双目感知、红外夜视以及雷达等传感器市场,处于第一梯队。

我们(Veoneer)的核心产品是视觉系统,雷达系统,融合控制器,以及刹车控制器(和日信工业合作),决策软件(合资公司Zenuity)。此外,我们还有一个更为利基的产品,就是夜视,我们是这个市场的领导者。

对于Veoneer的目标,JanCarlson设定公司将在2020年实现盈利,公司拥有约7500名员工,其中50%是研发和工程人员。同时,高达10亿美元的新资金投入,这家公司对未来有了更大的憧憬。

彼时,关于未来的市场,过去Autoliv的主动安全业务在欧洲业务占比很大,在美国也有份额,但在中国,刚刚开始。此后,通过与沃尔沃汽车的合作关系,Veoneer也陆续拿到了吉利的订单。

2017年,Autoliv的全年营收为103.83亿美元,其中,剥离的汽车电子业务营收(刹车控制系统、主动安全电子、被动安全电子)22.47亿美元。

不过,从盈利水平来看,汽车电子业务营业利润与利润率逐年下滑,其中2017年亏损1.8亿美元,利润率为-7.8%。主要原因是制动系统业务不达预期,其余业务利润率为2.3%,而2016与2015年分别是2.8%和4.06%。

而在新产品线布局上(比如,域控制器),Veoneer也算是较早起步,早在2018年便宣布已经研发出“宙斯”超级计算机,基于英伟达DRIVEAGXXavier计算平台,并拿到沃尔沃的量产定点。

但不幸的是,从2018年下半年开始,欧洲和中国两个最大汽车市场开始出现了销量下滑情况,最终导致全球汽车销量七年来首次下滑。

Veoneer也下调了年度销售和利润率目标,原因是下游汽车制造商客户在更严格的环保监管和疲软的需求中挣扎。同时,在研发方面的支出也超过预期。

同时,由于同时在布局ADAS和高阶自动驾驶的研发,尤其是自动驾驶商业化落地被推迟,2019年初,Veoneer决定“积极评估”投资重点和产品组合,并将专注于在当前汽车市场上获得更大销量的产品。

JanCarlson表示,越来越多的人认识到,真正的自动驾驶汽车的推出可能会比之前预期的时间更长,成本也更高。这一基本观点为包括Veoneer在内的公司带来了新的机遇,但也要求重新确定资源的优先级。

二、

而对于所有身处产业转型升级拐点的零部件供应商来说,资金压力巨大。

2019年5月,Veoneer宣布,将寻求至多5亿美元外部资金,以帮助应对汽车市场低迷、自动驾驶技术量产延迟以及与新产品开发相关的成本支出。

彼时,Veoneer的主要客户分别是本田、戴姆勒、福特、现代起亚、通用、宝马和FCA,以及沃尔沃和唯一一家中国自主品牌吉利。

与此同时,Veoneer内部开始讨论与沃尔沃汽车的合资公司(Zenuity)的未来。此前,奥托立夫向合资企业投资了约11亿瑞典克朗(现金+部分资产),而沃尔沃汽车没有投入资金。

随后,投资机构在一份报告中重申了对Veoneer的“卖出”评级,理由是对该公司未来业务增长和资本储备感到担忧。

L4级、L5级自动驾驶汽车需要的时间更长,成本也远高于最初的预期。“我们看到,基于与客户的对话,行业正在转向L2+级自动驾驶辅助系统。”Veoneer相关负责人表示。

很快,这家合资公司宣布解散。按照计划,Veoneer的下一步重点策略将转向提供L2、L2+级模块化的产品架构(可扩展伸缩的架构以应对不同的需求),以提高规模和成本效率,同时适应客户的需求。

同时,中国市场成为这家公司的重点目标。

在2018年度财报中,Veoneer这样描述中国市场:我们在竞争激烈的中国汽车市场开展业务,面临着来自国际和规模较小的国内制造商的竞争。

保持在中国市场的强势地位是我们全球增长战略的重要组成部分。竞争加剧可能会导致价格下降、利润率下降以及我们无法获得或保持市场份额。

该公司甚至明确指出,如果我们无法保持在中国市场的地位,增长速度放缓,我们的业务、经营成果和财务状况都将受到严重影响。

数据显示,到2017年,中国市场销售额已经占到Veoneer全球销售额的近20%。为此,该公司还在上海建立了可容纳五百多人的全功能本地化工程研发中心。

不过,得益于中国市场智能化的激进升级,Veoneer还是拿到了不少项目的量产定点,包括前视单目、双目、毫米波雷达等ADAS硬件及系统订单。此外,这家公司还拿到了斯巴鲁的新一代双目系统订单,以及全球首个L4级自动驾驶热成像系统合同。

此后,Veoneer开始一系列资产出售行动,以保证主营业务的稳定增长。

2020年初,Veoneer宣布退出制动控制业务,并已与一家汽车零部件供应商(采埃孚)签署了一份不具约束力的协议,将其位于美国的制动控制项目出售给后者,预计到2021年,负现金流将减少逾8,000万美元。

此外,进入2020年,全球疫情开始爆发,对汽车行业产生巨大冲击。Veoneer发布的2020年一季度财报数据显示,季度营运亏损1.22亿美元,季度收入下降了27%。

同年,Zenuity正式解散。同时,Veoneer成立了名为Arriver?的新业务单元,主要开发完整的感知和决策软件堆栈。

三、

但,经营压力仍然持续放大。

2020年7月,Veoneer披露,公司维持全年亏损预估。此外,公司季度销售额继续保持下降趋势;同时,公司已经开始裁员和安排部分员工休假,同时削减研发支出,预计研发支出将比上年减少逾1亿美元。

不过,Veoneer表示,在欧洲新车评估计划(EuroNCAP)等政策利好下,市场对主动安全系统的要求越来越高,以使得新车能够获得最高评级,这将是未来几年汽车市场的一大推动力。

一些知情人士表示,该公司内部糟糕的管理和不清晰路线图的定义,同时,在此前大规模招聘之后,又解雇了很多人。同时,一些管理层只是想着单纯的全球化业务部署,但又不太愿意接受本地化团队的建议和意见。

此时,高通为Veoneer带来了希望。

2020年8月,高通宣布,将与Veoneer合作,联合开发驾驶员辅助系统的软件算法部分,为客户(OEM或者Tier1)提供集成软件和系统芯片的完整平台方案。而在早些时候,高通正式推出面向辅助驾驶及自动驾驶的SnapdragonRide?平台。

而双方合作的关键,是Arriver?软件业务。高通希望SnapdragonRide平台可以运行预先集成和预先验证的感知和决策软件栈,从而帮助自己尽快在新的细分市场落地。

“为了实现这一目标,我们需要尽快拿到第一份订单。”Veoneer公司相关负责人表示,“高通的软件能力非常有限,这是一个非常互补的伙伴关系。”而选择与高通的合作,在Veoneer看来,这是因为随着中央计算被引入到汽车电子架构,行业正在经历一场重大变革。

不过,一些投行认为,Veoneer面临高投资成本带来的“巨大短期挑战”,并补充称,从长期来看,对于该公司技术的差异化存在疑问,这对其未来竞争力和利润率增长构成风险。

财报显示,2018-2020年,Veoneer的销售额分别为22.28亿美元、19.02亿美元、13.7亿美元,连续多年下滑;实现净利润分别是-2.76亿美元、-5亿美元、-5.45亿美元,已经连续5年处于亏损状态。

根据Veoneer公布的2020年业绩报表,全年销售额累计为13.7亿美元,其中大约有45%的收入来自主动安全产品,约49%由约束控制系统组成,6%左右由制动系统产品和其他制动控制ECU组成。

好在2021年,Veoneer业绩表现触底反弹。

四、

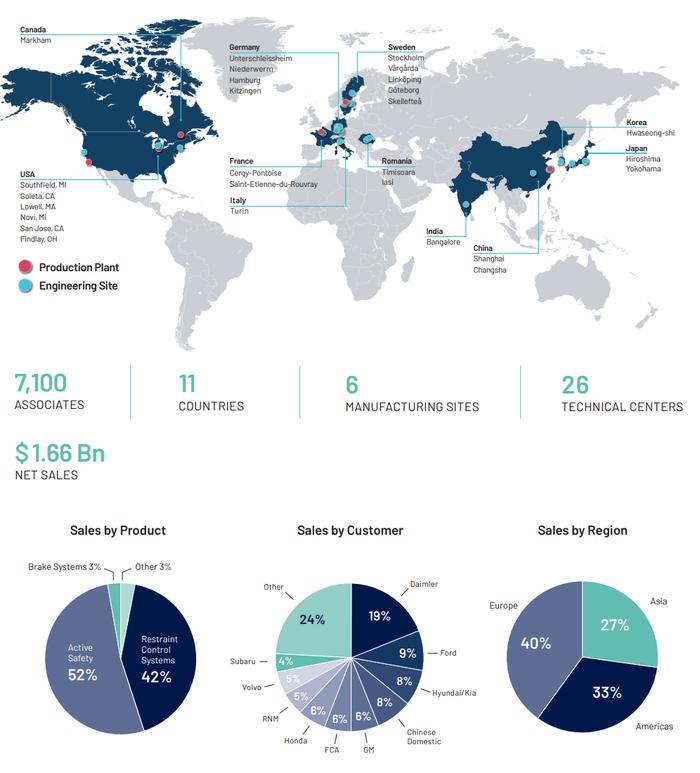

财报数据显示,2021年Veoneer在11个国家拥有6个生产基地,销售额为16.6亿美元(实现同比增长),其中约52%为主动安全产品(受益于数款车型的前装量产上市,比如,奔驰EQS),约42%为约束控制系统,约6%为制动系统产品和其他制动控制ECU。

其中,视觉感知业务主要客户包括吉利、梅赛德斯?奔驰、通用汽车、现代、沃尔沃汽车、斯巴鲁、比亚迪与丰田合资公司以及广汽、比亚迪。

目前,Veoneer正在开发第五代视觉感知系统,计划于2024年投产(大概率是配合宝马、高通的合作),基于800万像素,并提供多种不同形式的摄像头解决方案。

此外,红外夜视系统方面,Veoneer在2020年推出了第四代热成像系统,改进了视场角和探测距离,减小了尺寸、重量和成本,并且配置增强的算法,支持夜间AEB解决方案。此前合作客户主要包括奥迪、宝马、FCA、通用、梅赛德斯?奔驰、PSA、保时捷和大众。

在毫米波雷达业务上,Veoneer产品线主要是25GHz超宽带雷达、传统24GHz窄带雷达,77GHz前后角和前雷达。同时,也在部署舱内感知雷达和4D成像雷达。

目前,该公司的毫米波雷达的客户包括FCA、广汽、吉利、比亚迪、通用汽车、本田、梅塞德斯?奔驰、雷诺日产三菱和沃尔沃汽车。此外,还有几家中国自主品牌在小规模搭载。

在域控制器方面,Veoneer在2016年推出了全球首款ADASECU,用于梅赛德斯?奔驰E级轿车,以及全新一代S级轿车。去年,该公司还拿到了福特的订单。

此外,Veoneer在激光雷达、DMS以及高精度定位、人机交互等细分市场也有布局。其中,部分产品线主要通过与外部合作伙伴联合开发。

整体客户分布数据显示,2021年Veoneer的前几大OEM客户主要是:戴姆勒(业务贡献占比19%)、福特(9%)、现代/起亚(8%)、本田(6%)、通用汽车(6%)、FCA(6%)、雷诺日产三菱(5%)、斯巴鲁(4%)以及数家中国自主品牌(8%)。

对于未来的业务成长风险,Veoneer也给出了自己的判断。

比如,全球汽车行业正在经历重大的技术变革,包括开发组合软件和系统芯片硬件解决方案,以满足市场对于全新电子架构、高阶自动驾驶的需求,这意味着公司仍需要继续增加后续研发投入。

此外,市场竞争非常激烈。比如,在中国市场,合资品牌正在寻求本地化采购,并继续降低软硬件采购成本。同时,不同市场的道路及数据差异,也意味着本地化研发将需要更大的资本投入。

尤其是更多的国际和中国本土竞争对手陆续进入前装量产市场,Veoneer预计中国市场的后续竞争将持续加剧,可能会导致价格下降,利润减少。此外,受到部分行业法规的限制,Veoneer认为,即便是拿到海外市场的车型订单,进入中国市场仍然存在被替换的可能性。

在高工智能汽车研究院看来,Veoneer的剩余资产仍然具备不错的市场竞争力。有消息称,目前有来自中国的汽车零部件供应商寻求后续收购的可能性。

与此同时,这家Tier1在过去几年所遇到的问题以及在战略上的不断试错,也值得行业引以为戒。