【华创交运*业绩点评】深圳机场:疫情影响致2021年亏损0.34亿,卫星厅投产资源价值提升,公司仍处于潜力释放期

1、公司发布2021年报:全年亏损0.34亿。

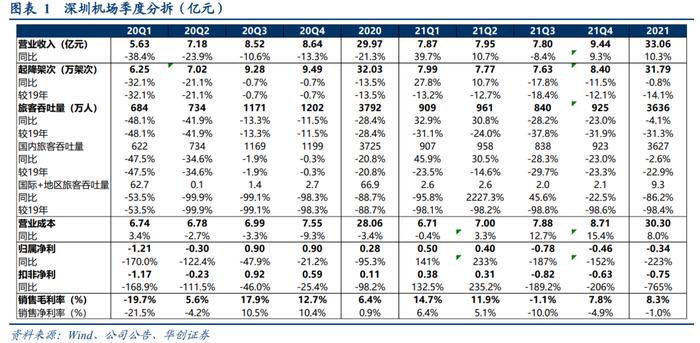

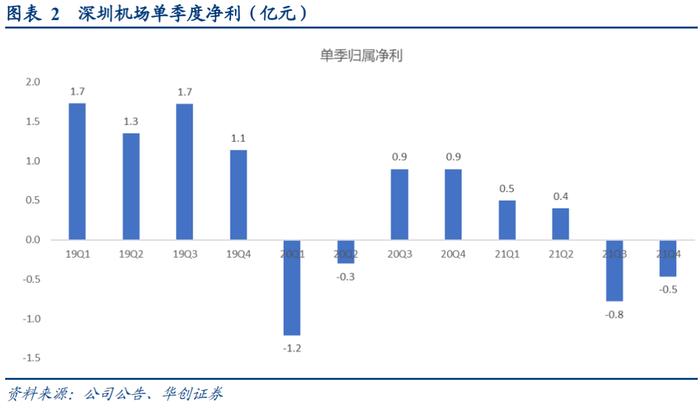

1)2021年:营收33.1亿,同比增长10.3%,较19年下降13.2%,亏损0.34亿(20年同期盈利0.28亿),扣非后亏损0.75亿。

2)分季度:21Q4营收9.4亿,同比上升9.3%;亏损0.46亿(20年同期盈利0.90亿),21Q1-Q4扣非净利分别为0.38、0.31、-0.82和-0.63亿。

2、经营数据:

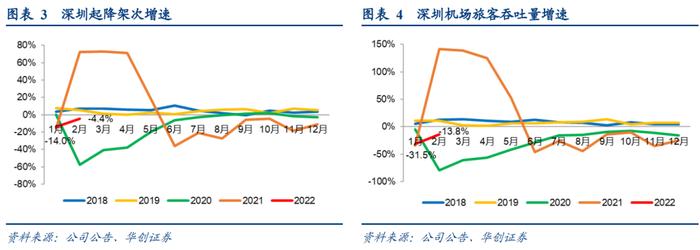

1)2021全年:公司累计完成起降架次31.8万架次,同比下降0.8%,旅客吞吐量3636万人次,同比下降4.1%。其中国内旅客3627万,同比下降2.6%,国际+地区旅客9.3万人,同比下降86.2%,占比0.3%。

相较于19年,起降架次恢复至85.9%,旅客吞吐量恢复至68.7%,其中国内旅客恢复至77.1%,国际旅客恢复至1.6%。公司旅客吞吐量、起降架次恢复比例均高于全国前十大机场平均水平10.3个百分点。

2)Q4:起降架次8.4万,同比下降11.5%,较19年下降12.1%;旅客吞吐量925万人,同比下降23.0%,较19年下降31.9%。

3)公司下半年业务量整体下滑,主要系Q3广深疫情影响明显,Q4受多地散发疫情影响,业务量持续遭受冲击。

3、收入结构看:卫星厅新增资源推动广告业务快速增长:

1)航空主业业务:实现营业收入22.7亿元,同比增长9.17%;营业利润为-6.3亿元。

2)航空物流业务:实现营业收入3.0亿元,同比增长18.57%;实现营业利润0.17亿元,同比下降50.47%。

3)候机楼商业租赁:实现营业收入3.46亿元,同比增长6.75%。

4)航空广告业务:实现营业收入3.92亿元,同比增长24.45%;实现营业利润3.89亿元,同比增长24.83%,其中上半年广告收入1.79亿,同比增15%,下半年达到2.13亿,同比增34%,体现了卫星厅正式投产后,公司此前完成的卫星厅经营方招选,充分挖掘了新增广告资源价值。

4、成本费用:

1)成本:全年营业成本30.3亿,同比增长8.0%,略低于收入增速;其中Q4营业成本8.7亿,同比上涨15.4%,快于收入及业务量增速,预计主要卫星厅在Q4投产所致。

2)费用:全年三费合计2.76亿,同比增长150%,其中财务费用增加1.6亿,主要为新租赁准则影响,确认租赁负债在租赁期内的利息费用增加。

5、投资建议:

1)盈利预测:22年1-2月公司累计起降架次、旅客运输量同比分别下降10%和24%,我们预计2022-24年盈利预测为预计实现净利0.7亿、4.7亿、6.9亿,对应23-24年EPS分别为0.23和0.34元,PE分别为31和21倍。

2)投资建议:我们认为公司仍处潜力释放期,报告期内公司高峰小时容量提升至60架,并顺利完成卫星厅等新一轮扩建工程,新增建筑面积近24万平米,可与T3航站楼共同满足每年5200万人次的保障需求,为枢纽未来发展提供了宝贵的核心资源。维持“推荐”评级。

6、风险提示:疫情影响不确定性的风险;国际航线需求恢复低于预期。

具体内容详见华创证券研究所2022年4月10日发布的报告《深圳机场2021年报点评:疫情影响致2021年亏损0.34亿,卫星厅投产资源价值提升,公司仍处于潜力释放期》

附:华创交运|机场工具书

法律声明:

本资料来自华创证券研究所已经发布的研究报告,若对报告的摘编产生歧义,应以报告发布当日的完整内容为准。须注意的是,本资料仅代表报告发布当日的判断,相关的分析意见及推测可能会根据华创证券研究所后续发布的研究报告在不发出通知的情形下做出更改。华创证券的其他业务部门或附属机构可能独立做出与本资料的意见或建议不一致的投资决策。本资料所指的证券或金融工具的价格、价值及收入可涨可跌,以往的表现不应作为日后表现的显示及担保。本资料仅供订阅人参考之用,不是或不应被视为出售、购买或认购证券或其它金融工具的要约或要约邀请。订阅人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。华创证券不对使用本资料涉及的信息所产生的任何直接或间接损失或与此有关的其他损失承担任何责任。