巴菲特投资可口可乐的2个阶段和4个决策︱投资道

图文来源/微信公众号【芒格书院】

作者/ 贾宁 编辑/ 欧阳敏

我今天主要是从学徒的角度,以股东信里可口可乐的案例来分享关于这笔投资的观察和思考。

首先,大家可能很关注巴菲特说了什么,或者写了什么,但其实巴菲特很多核心的信息和数据不会写到股东信里。

他写的是他希望传达给股东的信息,但不一定是我们真正需要的信息。因为其实很多股东不读股东信,或者读的没那么细,包括也不会去读10-K。所以很多时候巴菲特只是点到为止,把第一层的信息告诉我们,给我们提供一些继续研究的素材。

如果我们一层一层地去挖掘巴菲特没写的信息,可能会得到一些不一样的结论。尤其是结合他早期的股东信,你会发现有一些前后似乎不太一致的地方,这个事实究竟是什么?这就需要我们去挖一下。

刚好今年的年报里面有一个案例,就是可口可乐。

我和可口可乐蛮有缘分的,当年毕业第一份工作就是在可口可乐总部所在地亚特兰大。可口可乐博物馆也去过好几次,有朋友来就带他们去参观。亚特兰大的很多建筑和公共场所都是以可口可乐CEO命名的,这是题外话。

我们先看巴菲特在股东信里关于可口可乐这笔投资的描述。

在题为“秘方”(TheSceretSauce)的小节一开篇,巴老就写道:

“1994年8月,是的,那还是在1994年,伯克希尔完成了长达七年对可口可乐的建仓,拥有了现在所持的4亿股可口可乐,总成本为13亿美元。”

在段话里,巴菲特给大家的印象是,他买可口可乐买了7年。但熟悉这段历史的朋友都知道,13亿里面有10亿是1988年和1989年两年买的。

1990年到1993年这四年其实根本就没买过。

1994年8月,可口可乐已经涨了3倍,这时巴老又出手买了3亿美元。所以,这13亿美元要分拆成两部分。

前10亿的成本折算下来,每股的价格是2.74美元。后面3亿的成本,折成每股是10.4美元。后面3亿的成本比前面10亿的成本要高很多。

这一段还有一个可能让人误解的地方。

网上有分析说,巴菲特买可口可乐的成本13亿美元,但没说巴菲特所持可口可乐在1994年和1995年底的持仓市值。有的读者就以为可口可乐的持仓市值在1994年底是13亿美元,然后一路涨到2022年底的250亿。这么算的话,28年年化11%的回报,还不错。

实际上完全不是这样。其实可口可乐这笔持仓的市值在1994年底就已经有50多亿美元,到1995年底更是已经涨到70亿美元,股价上涨幅度已经相当可观。

巴菲特肯定不是故意想误导读者,但我看到有些人把“持仓市值”和“购买成本”两个概念混淆了。

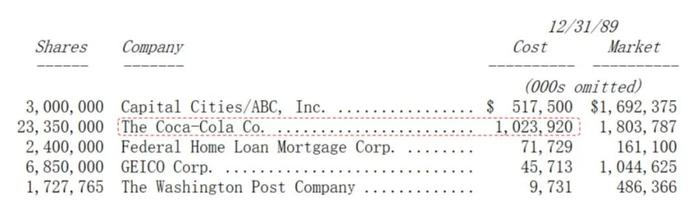

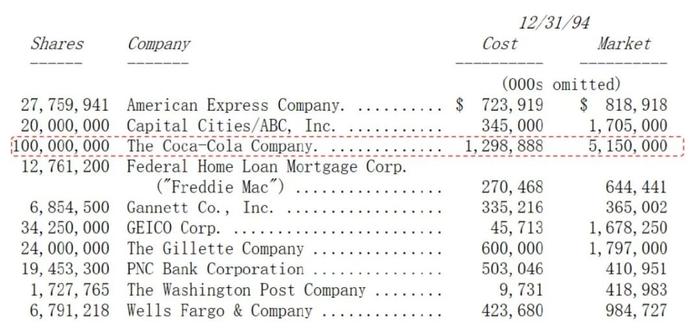

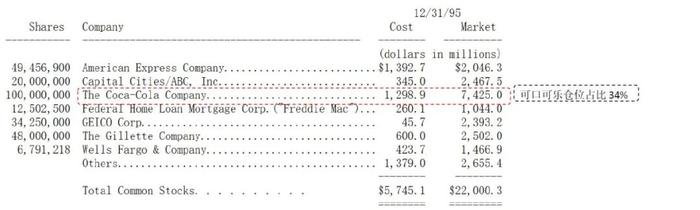

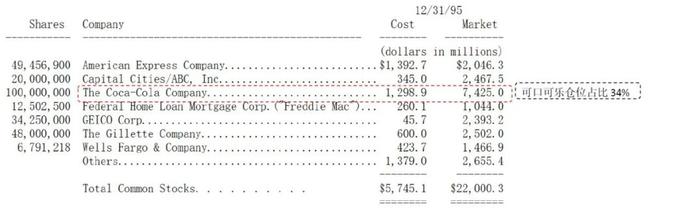

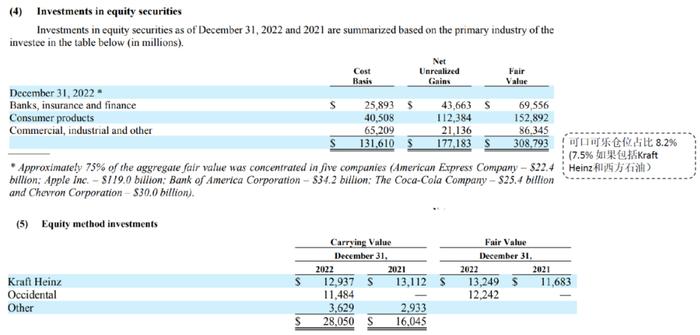

巴菲特在股东信提到可口可乐股票总购买成本13亿美元,从上图我们可以看到,1994年伯克希尔在可口可乐的持仓市值为51.5亿美元。而下图显示,1995年伯克希尔在可口可乐的持仓市值为74.25亿美元。

股东信接下来一段里,巴菲特提到:

“这些股息收益虽然令人高兴,但还谈不上特别出色。不过同期伴随着股价的巨幅增长。截止2022年底,我们持有的可口可乐的市值为250亿美元,美国运通为220亿美元,各占伯克希尔净资产的5%,与很久以前的权重类似。”

这段话巴菲特想表达的是:股价的上涨对伯克希尔很重要。

我们看下数据,1995年股东信里提到,至该年年底,可口可乐的持仓市值占到整个仓位的34%。这是非常高的仓位。

可口可乐持仓市值占净资产的比例更高。那个时候伯克希尔-哈撒韦公司的总资产为300亿美元,其中80%的资产是股票投资。净资产只有170亿。可口可乐占净资产的比例高达43%多,是非常非常大的仓位。

相比之下,可口可乐目前的持仓市值占整个伯克希尔股票的仓位是8.2%,占伯克希尔净资产的比例只有5%。

虽然可口可乐的仓位占比还是比较大,但其重要性几乎一直是在下降的。

1994年8月到现在差不多30年了,这30年间,巴菲特没卖过可口可乐,但是也一股没买过。

30年间,可口可乐这么好的公司,或者大家都觉得好的公司,就从来没有被低估过吗?为什么这三十年间再也没买过一股?我觉得这也是挺有意思的一点。

当然,具体原因只有巴菲特自己知道,我们能做的就是根据数据去发掘一些事实。

那事实是什么?我下面做了一个分析。

我们可以根据巴菲特的股东信,把可口可乐的持仓分成两个阶段。

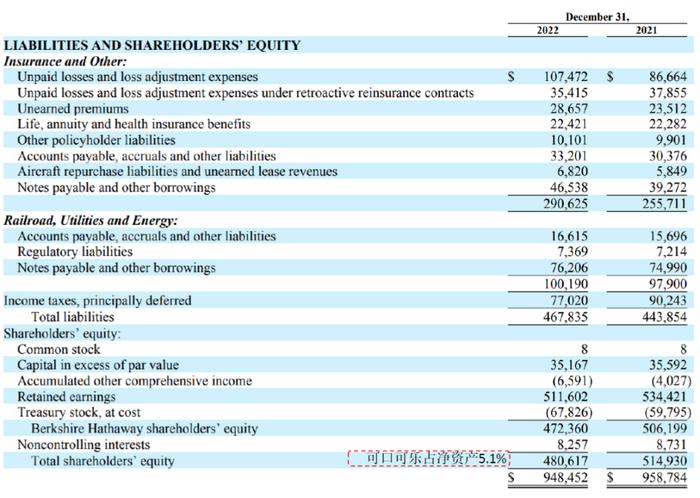

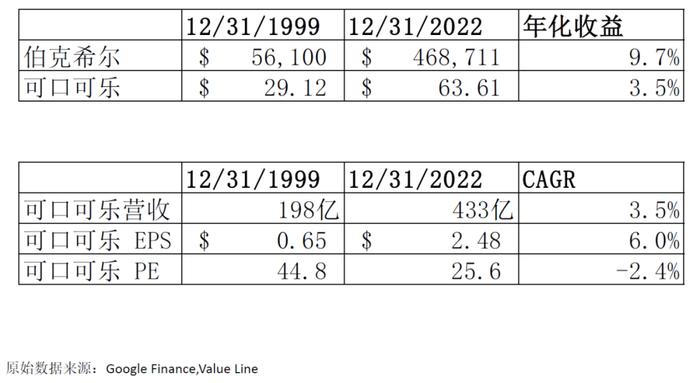

第一个阶段是1989年可口可乐大的仓位建成,到1995年底。1989到1995年这六年,不管是伯克希尔,还是可口可乐,年化复合增长率都非常高。伯克希尔的年化复合增长率是24%,可口可乐的年化是25%,而标普500则是年化13%。

但再看第二阶段,1995年之后,这27年的时间,伯克希尔年化10.4%,跑赢标普,但可口可乐的年化回报率只有4.7%,这个数据还是出乎很多人意料的。可口可乐这笔投资这27年真的只有这么低的收益吗?这算好还是不好呢?

我们拉长时间来看,从主仓位建完,1990到2022年差不多三十多年的时间,伯克希尔年化回报率12.9%,大幅跑赢标普500的年化9.8%。可口可乐年化收益8.1%,虽然跑输了,但也还好。

这是第二层的信息。我们可以分2个阶段来判断可口可乐这笔投资。

巴菲特对可口可乐建仓和持仓的时间是郭思达(RobertGuizueta,1981-1997年在任)和唐纳德•基奥(DonaldKeough,1981-1993年在任)执掌可口可乐的时候,这两位应该是巴菲特最喜欢的可口可乐经理人。

下一层的信息,如果用巴菲特真实的成本来看,可口可乐这笔投资到底怎么样?

从巴菲特对可口可乐建仓到现在,计算可口可乐和伯克希尔的年化收益率,和标普500比较。

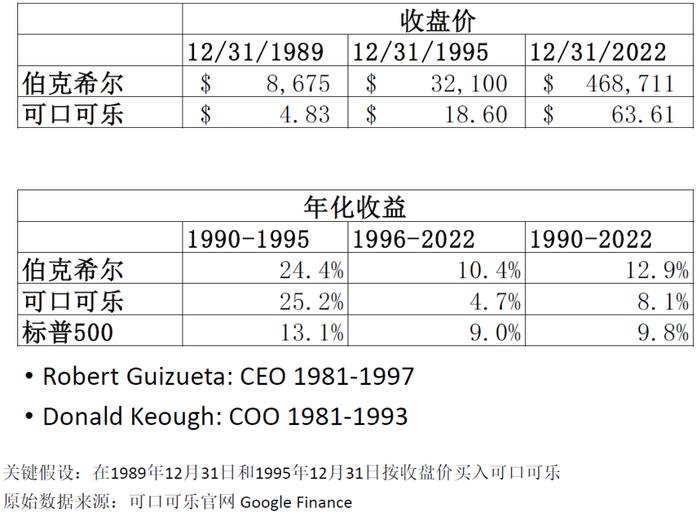

巴菲特第一批1988、1989年的建仓成本是2.74美元/股,第二批1994年的建仓成本是10.4美元/股。这两笔不同建仓时间、不同成本的收益结论又不一样。

按照巴菲特第一批1988、1989年的成本价,这笔投资的收益是非常高的,尤其是1990-1999年这十年,十年股价增长十倍。前六年更高,年化收益率38%。

但如果看第二批1994年买入的可口可乐股票,比较其收益率,结论就不一样了。

首先,可口可乐从1996年到2022年这27年,年化收益率4.7%,没跑赢标普年化9%,而且差的还比较多。即使按照1994年巴菲特的成本价年化收益率6.9%,也没有跑赢标普年化9%。

所以,对于可口可乐这笔投资怎么评价?是不是像大家说的,这是一笔非常伟大的投资?我觉得不同的数据,每个人得到的结论会不一样吧。

巴菲特自己对可口可乐这笔投资的真实态度是什么呢?他有没有后悔过没卖?

在2003年的股东信里,巴菲特写过这么一句话:他没有在股市泡沫期间卖出一些公司是一个重大的错误。不光是错误,还是一个非常大的错误,abigmistake。

巴菲特说的没卖的几家公司是哪几家呢?可以看一下1998、1999年的持仓披露,对比2003年的持仓披露。

1998年的时候可口可乐持仓市值已经达到130亿美元,吉列市值为46亿美元。到2003年,五年时间,可口可乐的市值从130亿跌到100亿,吉列从46亿跌到35亿,美国运通从1999年的84亿跌到2003年的73亿。

所以,巴菲特2003年说的很清楚了,承认没卖是一个重大的错误,说的很可能就是这三大重仓股:可口可乐、美国运通和吉列。

1998、1999年可口可乐估值很高,不卖的后果是什么呢?

1999年到2022年,23年的时间,可口可乐年化收益率只有3.5%,跟理财产品差不多了,机会成本是非常高的,远远跑输伯克希尔和标普500。

这里面既有基本面的因素,也有估值变化的因素。基本面因素,可口可乐的营收方面,1999至2022年这23年的CAGR(年复合增长率)只有3.5%。估值几乎砍半。所以复合收益率比较差。

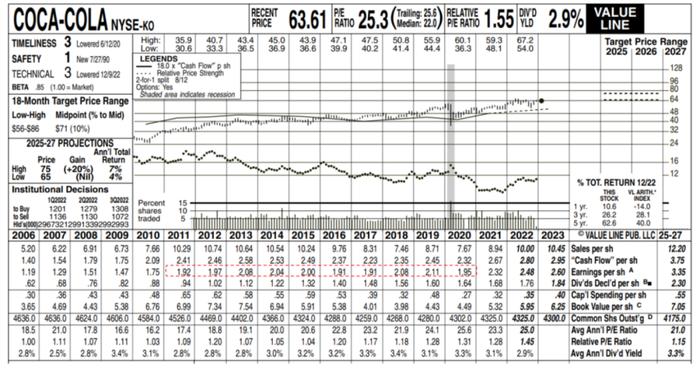

这是最近一期《价值线》(ValueLine)上可口可乐的数据。2011年到2020年这十年,每股收益零增长。这是非常令人惊讶的一件事情。

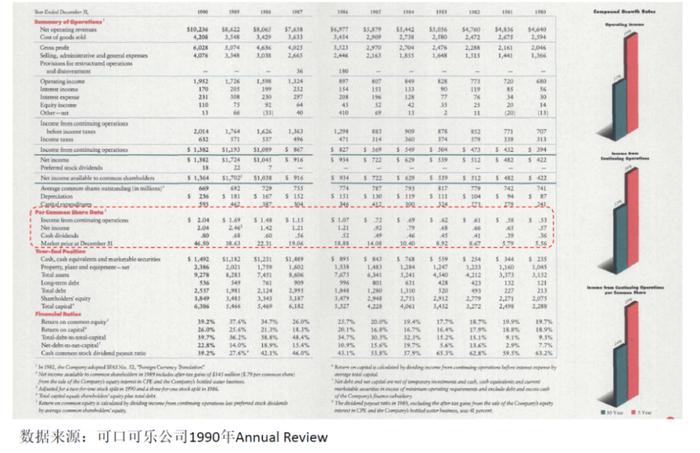

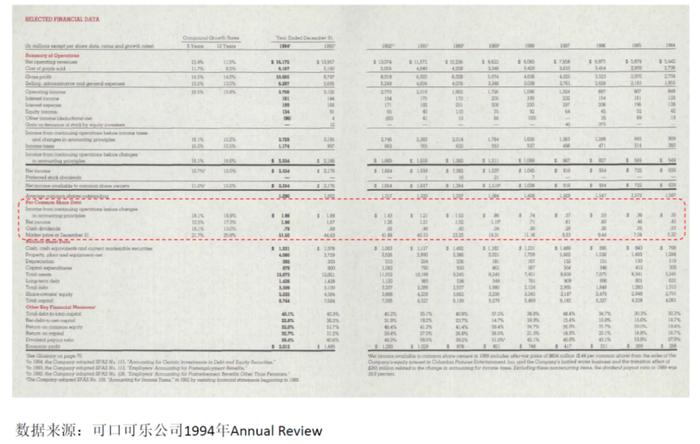

而反观1990年可口可乐的年报里所载十年和五年的增长率,那个时候的增长率非常快。

十年每股扣非经营利润年化增速14%,五年每股扣非经营利润年化增速23%。

1994年,巴菲特对可口可乐建完仓的那一年,看之前的十年,每股盈利的增长和市值的增长都是非常快的。

2011-2020年的可口可乐和1984-1993年的可口可乐好像是两家公司一样。

有了数据和事实之后,我们就可以比较完整地回顾一下伯克希尔对可口可乐的投资。

这笔投资可以分成四个决策。

第一个决策是1988和1989年对可口可乐的10亿重仓买入。

第二个决策是1994年的加仓,加了3亿。

第三个决策是1998和1999年,巴菲特选择持有,没有卖掉。

第四个决策是1994年之后,再也没有买过。

如果把老巴对可口可乐的投资分成这四个决策,这四个决策到底怎么样?你重点该学什么,又应该警惕什么?

我觉得这就是仁者见仁,智者见智了吧。我在这里主要是给大家提供一些分析的原始数据。

最后值得一提的是,巴菲特最近几年在买苹果,其实也跟当年买可口可乐非常像。花了两三年建仓,然后涨了几倍,还在买。

历史不会完全一样,但总有相似之处,也正因此,我们这些学徒爬梳经典投资案例才有了意义。