累亏超15亿,毛利率首度转正,智驾公司纵目科技亟待上市“补血”

近日,纵目科技(上海)股份有限公司(简称“纵目科技”)正式向港交所主板提交上市申请,华泰国际、法国巴黎银行担任保荐人。此前,2017年纵目科技曾在新三板挂牌,同年12月摘牌。2022年11月公司曾申请科创板IPO,但去年9月又撤回了科创板上市申请。如今赴港上市,已是该公司第三次意欲登陆二级市场融资。

公开信息显示,纵目科技是中国的ADAS解决方案提供商,产品包括自动驾驶解决方案与自动驾驶能源服务机器人,业务涉及自动驾驶的软硬件设计、系统设计与组件集成等。根据此前公司E轮融资中93.56元/股的认购价计算,目前纵目科技估值已超过90亿元。

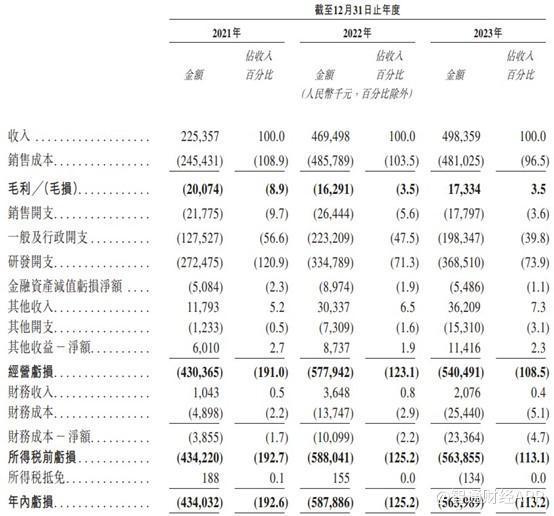

三年累亏近16亿毛利率首次转正

从纵目科技的近年业绩来看,尽管公司营收持续增长,但一直未能走出亏损态势。于2021年度、2022年度、2023年,公司实现营业收入分别约为2.25亿元、4.7亿元、4.98亿元(单位为人民币,下同),复合年均增长率为48.7%。同期,公司年内亏损分别约为4.34亿元、5.88亿元、5.64亿元,三年总计亏损近16亿元。

于最新披露财报中,纵目科技实现毛利率由负转正,展现出积极迹象。2021年至2023年间,公司毛利率分别为-8.9%、-3.5%和3.5%。

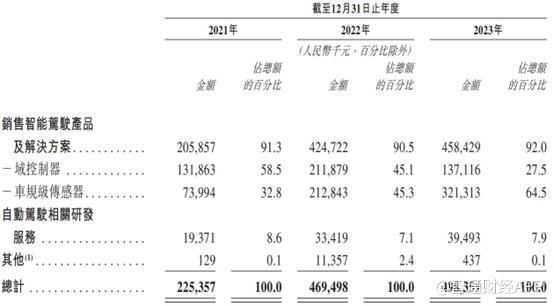

从具体业务层面来看,纵目科技的营收超过90%都来源于销售智能驾驶产品以及解决方案,于2021年、2022年及2023年间该业务收入占比分别为91.3%、90.5%及92.0%。于最新报告年度,公司自动驾驶相关研发服务收入占比不足10%。

智通财经了解到,业绩出现亏损,部分要归因于连年增长的研发投入。2021年、2022年及2023年,公司研发开支分别为2.73亿元、3.35亿元及3.69亿元。截至2023年12月31日,研发团队有524人,占员工总数的58.2%。

值得注意的是,纵目科技亦存在收入较为依赖大客户的问题。2021年-2023年,纵目科技来自五大客户的收入分别为1.63亿元、4.17亿元及4.64亿元,占同期总收入的72.5%、88.7%及93.0%。

而观察公司财务水平,现金流吃紧、债务压身,或是纵目科技急于上市融资的原因之一。招股书显示,2021年-2023年,纵目科技的短期借款从1.13亿元上升至4.80亿元,长期借款从2170.3万元上升至2.04亿元;同期,公司的经营现金净流出分别为4.76亿元、5.88亿元和4.12亿元。

缺芯压力缓解,自动驾驶将成汽车行业下一个风口?

若深究纵目科技近年来的亏损原因,除了大量研发投入之外,原材料成本高企也不容忽视。纵目科技招股书中就指出,由于在芯片短缺严重的2021年及2022年以相对高价购买芯片,公司于2021年、2022年及2023年分别产生存货减值拨备4940万元、5170万元及960万元,拖累业绩表现。

不过,自2023年下半年起,汽车芯片价格已一路明显下滑,市场呈现结构性过剩的态势。通用型汽车常规芯片产能过剩、库存积压,高端汽车芯片则需求依然处于高位。

对纵目科技而言,尽管芯片价格下行将有效缓解原材料压力,但新能源汽车市场的整体增速放缓同样也将使得公司业务扩张的努力更加举步维艰。

中汽协数据显示,2023年新能源车销量同比增长37.9%,相较2022年同期93.4%的增速已有显著下降。2023年全年新能源汽车产销均没有突破1000万辆,新能源市场占有率约为31.6%,仍未能超越传统燃油车的地位。

随着新能源市场补贴退坡、购车资格门槛升高,消费者对新能源车的“新鲜感”已逐步退去,加上新能源车仍然受到充电难、续航短等因素的制约,未来一众新能源汽车厂商或将面临更大的市场竞争压力。

而在新能源汽车市场愈发内卷的当下,智能驾驶、智能座舱等技术也成为厂商们建立竞争优势的重要发力点。如华为智选车的途灵智能底盘利用AI技术实现底盘自适应路面、小鹏汽车的NGP功能可在高速上自动关闭车窗等,都表明了智能化配置已不约而同成为汽车厂商们吸引消费者的新抓手,而自动驾驶技术也将成为各家争夺的高地。

纵目科技的自动驾驶产品布局主要植根于一体化的Drop’nGo平台,2023年发布的第三代版本最高可支持L2+级别自动泊车功能。除乘用车外,该平台亦可部署于公司的能源服务机器人,使其实现L4级别的自动驾驶。

据智通财经了解,纵目科技的感知技术基于先进算法和多传感器数据融合,其机器视觉算法对障碍物的平均识别率超过90%;高精度的深度学习感知算法支持2D和2D检测,能够输出包括BEV和车辆方位在内的多个视图,对0-15米内物体的检出率达到95%;公司的自动泊车解决方案可以分辨不同类型的停车位,适应多种场地和场景,平均调整次数小于5次,泊车成功率高达90%以上。

2024年1月,纵目科技推出了自动驾驶能源服务机器人FlashBot,其具备L4级自动驾驶功能,配备104kWh储电量,旨在针对物业运营商及电力管理公司等客户,在如工业园区及历史保护区等不方便安装充电桩的地区提供自动驾驶能源服务。

截至2023年12月31日,纵目科技已经就50款车型部署智能驾驶解决方案;于往绩记录期间,公司已与2022年中国销量排名前十的所有OEM(占中国市场乘用车总销量的72.1%)以及多家中国其他主要新能源汽车品牌开展业务合作。

行业仍有商业化难题待解

如果用一个词来形容自动驾驶行业的现状,那就是“雷声大雨点小”。政策端的诸多利好支持与广阔的潜在前景自然毋庸置疑,但截至目前,大多数自动驾驶企业仍然深陷亏损漩涡。

2023年,国内至少有12家自动驾驶企业传出上市消息,其中既有具备独立自动驾驶整车研发技术的企业如小马智行、文远知行,也有如纵目科技以自动驾驶解决方案为主的企业,亦有专注于自动驾驶芯片、智能汽车芯片的企业,但其中仅有赛目科技、海创光电和司南导航(688592.SH)等寥寥几家实现盈利。

据智通财经了解,自动驾驶属于技术密集型行业,无论专注于哪个细分领域,都需要大量的时间与研发投入。营收难以弥补亏损,一级市场的投融资热度又不如前两年,在此情形下,通过二级市场融资“补血”也是自动驾驶企业们被逼无奈的选择。

而从纵目科技自身来看,即使仅在自动驾驶软件领域内横向对比,纵目科技也远远说不上占据了领先优势。根据灼识咨询资料,在中国乘用车ADAS解决方案市场中,按2022年销售收入计,纵目科技在公司总部位于中国内地的供应商中排名第五,市场份额为1.0%;在中国乘用车自动泊车解决方案市场中排名第二,市场份额为4.9%;在中国乘用车APA泊车解决方案市场中排名第一,市场份额为5.6%。

对身处快速扩张时期的纵目科技而言,若产品未能建立足够高的技术门槛,未来公司多半还需倚仗较低的毛利率与客单价来获取新客户,而研发与产能建设等多方面都仍然需要大量资金“输血”。此消彼长之下,纵目科技若欲实现真正商业闭环,显然还有更多难题需要克服。