小鹏汽车发布“史上最强财报”:MONA M03、P7+立功?

21世纪经济报道记者巩兆恩广州报道

11月19日晚间,小鹏汽车(09868.HK/XPEV.US)发布2024年第三季度财务报告。

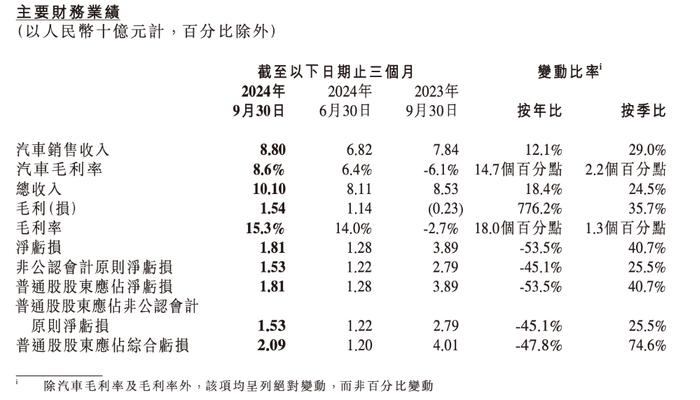

报告期内,公司总营收突破百亿元,同比上升18.4%,环比上升24.5%;由于成本降低及车型产品组合改善,毛利率大幅提升至15.3%,创下单季历史新高;第三季度净亏损18.1亿元,同比有所收窄,环比扩大。

多项数据表现强劲,小鹏方面称公司给出了史上最强财报。小鹏汽车董事长兼CEO何小鹏表示:“我们的体系能力在变革后全面提高,MONAM03和P7+的成功上市标志着我们大产品周期的增长正循环已经开启”。

在小鹏MONAM03和P7+两大产品的支撑下,小鹏也给出史上最强的单季度交付指引,四季度交付量冲击87000至91000台新车,同比增加约44.6%至51.3%。

持续近一年的低谷,终于在两款爆款车型的带动下,让小鹏多了几分底气。强产品周期与正循环下,小鹏将盈利时间点定在2025年第四季度。

“大小合作”持续创收,低价车型未影响毛利率修复

营收破百亿,从收入结构上来看,报告期内,汽车销售收入88亿元,同比上升12.1%,环比上升29.0%。

按照第三季度交付46533辆汽车来算,小鹏三季度单车收入下滑到19万元以下,主要是源于车型结构影响,低价车型MonaM03成为主要销量支撑,在车型结构中占比提高。

服务及其他收入达13.1亿元,同比上升90.7%,环比上升1.1%,这部分收入的增长主要还是由于与大众汽车集团进行平台与软件战略以及电子电气架构技术战略合作有关的技术研发服务的收入增加。

“大小合作”成为经常性收入,带来的收益效应还在持续放大,三季度其他业务毛利率提升至60%,除了基于G9平台收取的大众技术授权费,基于EEA技术架构技术授权费也开始在三季度确认。

由于成本降低及车型产品组合改善,小鹏汽车的毛利率持续提升,综合提升至15.3%,创历史新高,上年同期为-2.7%,今年第二季度为14.0%;更为关键的汽车毛利率为8.6%,上年同期为-6.1%,今年第二季度为6.4%,继续环比修复。

外界原本担忧低价车型MONAM03大规模交付,很难对汽车业务有较大毛利率方面的提振,但如今看来小鹏仍对低价车型成本方面有较好的把控,在低价M03的交付下实现毛利率持续修复。

何小鹏将毛利率的提升归结为两个方面:技术降本的全面兑现以及规模的增长。至此,小鹏汽车在毛利率上已实现连续5个季度的持续改善。

但看向同期新势力水平,理想汽车的毛利率为21.5%、极氪汽车毛利率为16%,小米汽车的毛利率为17.1%,小鹏仍不及友商。

何小鹏在财报发布会上表示,小鹏P7+将成为小鹏新一代车型毛利率整体改善的新起点,全新车型和该款车型均将搭载P7+首发的一系列平台化新技术,期待新一代车型的稳态毛利率能达到双位数水平。换而言之,小鹏P7+具备非常高的盈利能力。

第三季度净亏损18.1亿元,上年同期为38.9亿元,今年第二季度为12.8亿元,同比有所收窄,但环比扩大。结合销量数据来看,小鹏本季度每卖一辆车亏损3.89万元,相较于上一季度的4.23万元有所收窄。

今年前三季度小鹏汽车累计亏损达44.6亿元,2025年四季度是何小鹏所预计的盈利时间点。“我相信我们在2025年的四季度才会开始进入到发展更快速的旋风期加速成长,并且走向盈利。”

“我们的体系能力在变革后全面提高,M03和P7+的成功上市标志着我们大产品周期的增长正循环已经开启。”何小鹏表示,在大产品周期内,小鹏汽车不仅将实现销量目标冲击新的量级,而且将稳步地走向规模盈利。

基于强劲的财报表现,小鹏预计四季度将全面进入正循环阶段,半年自由现金流转正,在手现金预计将回到400亿元水平;汽车总交付量预计将介于8.7万台至9.1万台,同比增加约44.6%至51.3%;总营收将介于153亿元至162亿元,按年增加17.2%至24.1%。

10月份,小鹏汽车的交付量为23917台,以此计算,11月、12月小鹏需交付63083至67083台,月均维持在3.2万辆左右的水平。

拉动产能,11月冲击3万交付量

MONA M03和P7+两款车型,除了预计在毛利率上推动达到双位数水平,销量起势也让何小鹏对后续的市场表现有很大的期望。

但产能,始终是摆在小鹏新车从爆款开端走向常态热销前的一道坎。如期爆单的小鹏MONAM03,在上市近两个月后却遇上了“交付难”,小鹏汽车APP显示,小鹏MONAM03长续航版交付周期为9~13周,超长续航交付周期为11~15周。交付周期的拉长遭到不少车主退订。

此次财报会中,就“产能”问题,小鹏汽车管理层表示,通过双班生产计划,目前小鹏广州和肇庆两家工厂年产能约20万-30万台,小鹏已规划好2026年之前的生产计划,并与供应商合作以扩大产能。两款车型的带动下,何小鹏预计11月交付量将突破3万台,小鹏P7+的12月交付量将超万台。

对于这两款车市场表现较好的原因,何小鹏表示智能驾驶的吸引力在增加,用户心智发生了改变,全系标配高阶智驾是用户选择P7+的核心原因。

在其看来,从整个行业的发展格局来看,未来的三年会是中国汽车行业的淘汰赛阶段:一方面中国新能源汽车渗透率会势不可挡地提升到85%甚至以上;另一方面何小鹏相信AI的变革和驱动,会是整个市场份额走向下一个阶段的再次整合的关键因素。

但在海外市场,智能化尚未成为吸引消费者的核心动力,何小鹏指出海外用户与中国用户在对智能技术的接受差异较大。在加速走向全球市场的目标下,增程产品也成为全球市场的第二增长动力。

“下一代增程会和我们的AI引擎一起驱动小鹏在全球快速发展的强劲势头。”何小鹏表示,第三季度海外销量环比增长70%,占公司销量的15%。2025年,小鹏汽车计划销售网络将扩展至北美以外超过90%的新能源车市场,门店超300家。未来三年小鹏保持高速增长势头,在中国车企的新能源中高端出口销量做到第一。

按照计划,小鹏汽车将采用“一车双能”的方式,推出一批支持纯电和增程的新车,2025年小鹏计划推出至少4款新车。

“走过两年的利空期,我相信小鹏即将进入到全新的正循环阶段。”何小鹏在电话会上表示,公司会带着数万的在手订单进入2025年的第一季度,这会让小鹏在明年第一季度交付量更加的稳健,并且为明年的销量大幅度增长打下一个很扎实的基础。

扭转亏损局面实现盈利的时间节点指向2025年四季度,无论是冲击月均3万+销量,还是推动稳态毛利率达到双位数水平,MONAM03和P7+两款车型都被小鹏赋予重任。最强财报下给出最强交付指引,能否从两年利空期中走出,实现真正“回血”,爆款车型加持,眼下产能成为最现实的问题。

第四季度更值得市场关注的是,热销车型MONAM03和P7+产能能否如期顺利爬坡,跟随市场节奏加速冲量。同时,在MONAM03占比继续提高,以及小鹏P7+相较于P7家族产品低起售价的情况下,汽车业务的毛利率能否继续修复,并如期提振小鹏的单车盈利水平。