别眨眼,三年一度的“基金套利”机会似乎又来了?

来源:资本深潜号

如果你经历过2018年,那么或许你会记得,那一轮市场底部时一批投资大佬“抢筹”市场的局面。

当年被哄抢的品种包括,深跌的转债,折价的上市基金,以及跌破净资产的金融股。

时间转到2022年,金融和转债早已不是历史最低估值。但曾经“共苦”的上市基金又回到了深度折价的状态。

这会激发又一轮资金的关注么?

01

基金最高折价近10%

所谓基金的折价或溢价,至得是那些上市基金中,基金交易所交易价格明显偏离最新净值的情况。

如果交易价格低于净值,意味着二级市场的买入“折扣”较大。如果交易价格高于净值,则意味着申购基金产品相对划算。

而Wind数据显示,从上市基金看,截至2月16日,有32只基金折价超过5%。

其中,折价率最高的产品接近“九折”,颇为引人关注。

02

历史曾有套利纪录

通常情况下,基金的成交价格应密切围绕其净值波动,而如果偏离度较大,则往往会迎来活跃资金的关注。

从历史规律观察,基金出现折价往往是基金对应投资品种的“弱市”;而大幅溢价则是相关品种的“牛市”或是相关基金限购。

本世纪初前十年,A股基金曾经出现过最高接近40%的折价率,但日后这导致了非常高的套利收益。

在之后的一轮牛市中,业内甚至出现仅靠套利就获利数亿的个人投资者。

距离较近的2018年,也是基金折价率攀高的时间段。当时,上海一直本地债基折价超过7%,底部投资该产品的投资人,短短一年后即获利20%。

03

折价产品也可能亏损

历史上,投资有折价的基金产品也可能会面临阶段性亏损。比如,相关产品折价率收窄但基金净值明显回撤。

所以,仔细跟踪相关产品的投资目标、理念以及管理人格外重要。

从近年的折溢价率走势看,本轮折价率靠前的基金产品不乏业内知名的机构。

而且,有些产品是今年春节后折价率明显提高的,后者明显反映了一部分基金投资者的情绪当时不太稳定。

另外,场内还有9只基金折价超过7%。其中,距离开放最近的中银证券科技创新基金折价最多,约8.8%,距离开放还有差不多1年左右的时间。

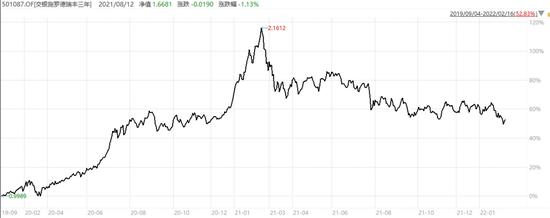

这只基金2020年3月成立,基金有三年为封闭运作期,封闭运作期内基金不开放申购和赎回。封闭运作期届满后,转为上市开放式基金。

或许是由于距离开放时间越来越近,这只基金此前折价率一度震荡减少。

另外,此轮折价的上市基金中,也不乏明星基金经理,偏爱这些基金经理的投资者,买入相关基金,肯定比申购要划算。

例如,王崇管理的交银瑞丰,截至2月16日,折价约4%。该基金2019年9月成立,有3年封闭运作期,距离打开差不多只有半年的时间了。

04

已有年内到期品种折价收敛

事实上在很多品种上,市场显露了其有效性。一些2022年年内将到期的基金折价率在逐渐收敛。

比如,多只科创板2年定开基金、创业板2年定开基金、科创主题3年定开基金,都预计将于2022年年中开放。从近半年折溢价率走势看,折价有趋于缩小之势。

例如,富国创业板2年定开基金2020年7月成立。从该基金近一年折溢价率走势看,处于明显收窄过程,这表明,已有投资者关注到了这个机会。

再比如多只创新未来基金也呈现这样的趋势。

华夏创新未来基金,2021年上半年一度出现过折价率快速放大的情况。近几个月,折价率也显著减小。