连续3个月不变!LPR还会降吗?

作者丨李愿

编辑丨曾芳

图源丨图虫

5月20日,央行授权全国银行间同业拆借中心公布,2024年5月20日贷款市场报价利率(LPR)为:1年期LPR为3.45%,5年期以上LPR为3.95%。以上LPR在下一次发布LPR之前有效。

上述数据意味着,在2月5年期以上LPR超预期下调0.25个百分点后,LPR连续第3个月保持不变。

尽管此前5月MLF操作利率维持不变,在房地产市场保持低迷状态以及4月底政治局会议对房地产提出优化增量住房政策措施要求下,市场对于5年期以上LPR下调仍有一定预期。

“主要是上周五央行取消全国层面首套住房和二套住房商业性个人住房贷款利率政策下限,意味着各城市可自主决定各自的按揭贷款利率下限,因此今日再单独下调5年期以上LPR没有必要。”一位大行研究人士对21世纪经济报道记者表示。

目前,LPR与MLF利率仍高度关联。5月15日,央行进行1250亿元MLF续操作,利率维持2.50%不变,意味着本月LPR调整的基础不在。不过,从历史情况看,即使MLF利率维持不变,无论是1年期LPR还是5年期以上LPR,均有过独立调整的情况出现。

基于当前房地产市场仍继续处于调整期,4月底召开的政治局会议提出“统筹研究消化存量房产和优化增量住房的政策措施”。

所谓“增量住房政策措施”,即进一步满足居民购房合理需求。5月17日,央行在《关于调整商业性个人住房贷款利率政策的通知》中表示,适应我国房地产市场供求关系的新变化、人民群众对优质住房的新期待,促进房地产市场平稳健康发展,决定取消全国层面首套住房和二套住房商业性个人住房贷款利率政策下限。

这意味着,央行各省级分行可按照因城施策原则,指导各省级市场利率定价自律机制,根据辖区内各城市房地产市场形势及当地政府调控要求,自主确定是否设定辖区内各城市商业性个人住房贷款利率下限及下限水平。银行业金融机构可根据各省级市场利率定价自律机制确定的利率下限(如有),结合本机构经营状况、客户风险状况等因素,合理确定每笔贷款的具体利率水平。

央行一季度货币政策执行报告显示,截至3月末,全国343个城市(地级及以上)中,75个下调了首套房贷利率下限,64个取消了下限。3月,新发放个人住房贷款利率为3.69%,同比下降0.45个百分点。

3.69%低于LPR-20bp,即全国平均新发放个人住房贷款利率已经低于此前央行要求的3.75%的下限,这主要是64个城市取消了新发放个人住房贷款利率下限。而此次通知发布后,预计会有更多的城市将取消新发放个人住房贷款利率下限,届时新发放个人住房贷款利率将会更低。“若全国绝大部分城市取消对房贷利率政策下限,未来房贷利率还会有明显下降,有助于继续释放刚性和改善型购房需求,缓解房企回款压力。”业内人士判断称。

不少金融机构也反映,这些城市的房贷利率下限取消后,利率会有一定下行,但市场经充分竞争后又形成新的较为稳定的均衡水平,对当地新发放房贷有带动作用。

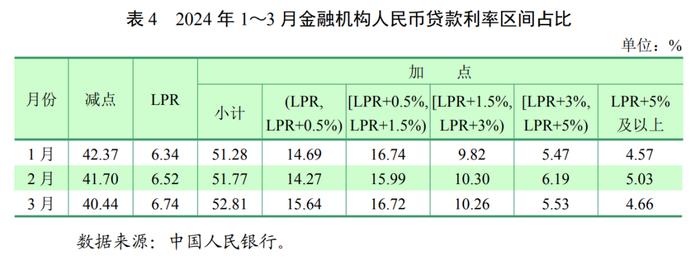

与此同时,从整体环境看,此次单独下调LPR的客观条件不足。央行一季度货币政策执行报告显示,3月新发放企业贷款加权平均利率为3.73%,较上年同期低0.22个百分点,融资成本稳中有降。一般贷款中利率低于LPR的贷款占比为40.44%,仍继续保持高位。

民生银行首席经济学家温彬表示,年初以来,贷款和长债利率中枢明显下行,“手工补息”高息揽储行为扰乱市场秩序,存款市场竞争加剧,银行净息差进一步承压。4月,企业新发放贷款加权平均利率为3.76%,基本与上月末持平,比上年同期低23bp;个人住房新发放贷款利率为3.7%,比上月低2bp,比上年同期低48bp,均处于历史低位。在此背景下,银行进一步调降LPR的空间也在大幅缩窄。

“后续看,美联储降息预期有所升温,稳汇率压力相对前期相对减轻;约束超自律存款下,年内存款成本实现较大幅下降的确定性强。在此背景下,若物价回升、内生融资需求修复总体仍不乐观,则需要进一步降低实际融资成本,从而降低政策利率和LPR报价的概率加大。”温彬同时表示。

此外,5月17日,央行下调个人住房公积金贷款利率0.25个百分点,意味着明年1月1日,存量个人住房公积金贷款利率将下调0.25个百分点,这也出现了应同步下调5年期以上LPR,促进个人商业住房贷款利率从而促进存量个人商业住房贷款利率下调的声音。事实上,2月5年期以上LPR下调0.25个百分点后,个人住房公积金贷款利率未同步调整,此次属于补充调整。