政策利率“定锚”!夯实7天逆回购利率作为主要政策利率,MLF利率政策重要性或被淡化

转自:金融界

本文源自:券商研报精选

来源:国君宏观研究

导读

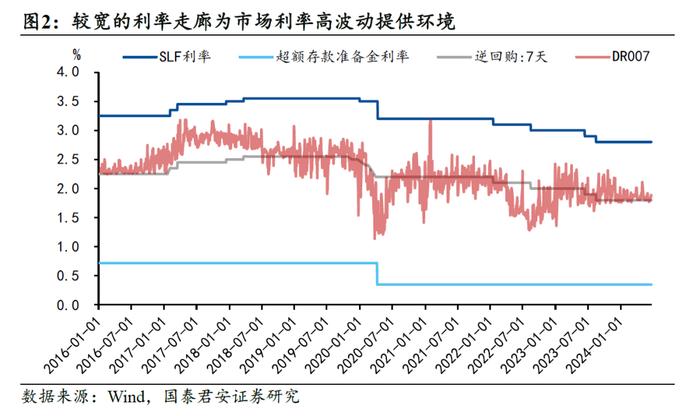

未来货币政策框架将向更加健全的利率走廊演进,具体包括:将逆回购利率作为主要政策利率,淡化其他政策利率;理顺利率传导机制,打通债券和贷款市场的价格传导;适度调整利率走廊的宽度,SLF和超额准备金存款利率或将受到更多市场关注。

摘要

1、潘功胜行长在6月19日陆家嘴论坛上的讲话勾勒出未来货币政策框架的演进方向:1)优化货币政策调控的中间变量,完善货币供应量统计口径,逐步淡化对数量目标的关注,更加注重发挥利率调控的作用;2)进一步健全市场化的利率调控机制,明确以央行的某个短期操作利率(7天逆回购)为主要政策利率,淡化其他政策利率,理顺由短及长的传导关系,配合适度收窄利率走廊的宽度;3)逐步将二级市场国债买卖加入货币政策工具箱,特别关注非银持债导致的期限错配和利率风险;4)健全精准适度的结构性货币政策工具体系,已实现阶段性目标的工具及时退出;5)提升货币政策透明度,健全政策沟通机制。

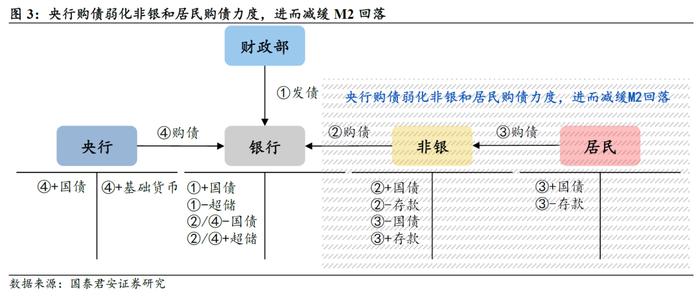

2、货币信贷的回落是经济结构转型过程中,“更多”的货币需要转化成“更好”的货币。我们在报告《“提前还贷”是当下重要的货币现象》中指出,M1和M2回落的本质是私人部门修复资产负债表行为(提前还贷)带来的链式影响,也受到企业存款搬家、财政投放偏弱、地产尾部周期等中短期因素的作用。在新旧经济交替的节点,资金从旧经济退出,但还未在新经济找到出路,资产荒主导的货币供给回落并非意味着经济体量收缩,而是资金使用效率和金融支持质效的提升。此外,从M1统计口径的调整来看,如果纳入居民活期存款,5月同比为-0.8%,而如果还同时纳入银行提供的现金管理类产品和第三方支付的备付金,M1同比约为1%,可见现存口径不能全面反映当前经济的资金活化程度。

3、政策利率“定锚”,进一步健全利率走廊是未来央行的重点工作方向。

1)夯实7天逆回购利率作为主要政策利率,MLF利率的政策重要性或被淡化。我们认为这也与央行改变投放基础货币的方式有关,随着买卖国债即将被纳入货币政策工具箱,MLF作为“中期政策利率”的定位也会有所弱化。同时,逆回购+买卖国债的基础货币投放组合的可操作频率更高,体现了央行更加精细化的流动性调控倾向。

2)理顺利率传导机制,双轨或并为一轨。央行多次强调“合理把握信贷和债券两个最大融资市场的关系”,我们认为在买卖国债成为央行投放长期货币的重要渠道后,商业银行的内部定价机制也可能有所变化,随着信贷规模情结的弱化,银行的资产管理将更加强调贷款和债券的比价,进而打通两个市场的价格传导。

3)适度调整利率走廊的宽度,使得市场利率围绕政策利率的波动在更加可控的范围内,提升金融机构资金成本的稳定性。因此,SLF和超额准备金存款利率作为走廊的上下限,将受到更多的市场关注。

4、央行买卖国债的条件日臻成熟,即将成为投放基础货币的重要渠道。央行买卖国债绝非量化宽松,因为货币和国债的背后都是国家信用。我们在报告《从稳货币角度理解央行买卖国债的逻辑》中指出,在社融与M2剪刀差加速走扩的背景下,央行购债的主要逻辑在于稳货币和缓缩表,而卖债的表态则由稳汇率和降早偿这两个动机驱动。当前,商业银行(尤其是中小银行)陷入了“长债利率走低→提前还贷加速→银行被动缩表”的循环中,破解这一循环的最好方式就是管控长端利率风险。

5、风险提示:金融监管政策超预期