电厂日耗恢复性增长

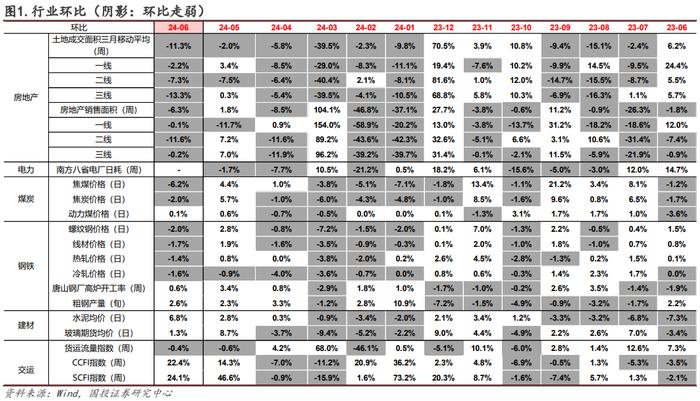

摘要

经济增长:电厂日耗恢复性增长

生产:电厂日耗恢复性增长。

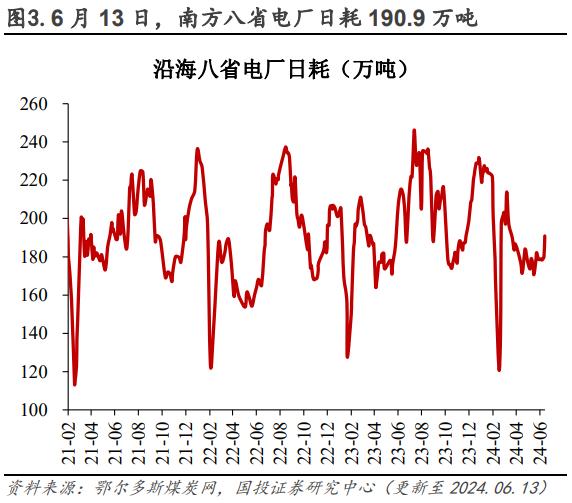

(1)电厂日耗恢复性增长。6月18日,6大发电集团的平均日耗为81.5万吨,较6月11日的77.9万吨上升4.6%。6月13日,南方八省电厂日耗为190.9万吨,较6月6日上升7.1%。上周三开始,华东、华南部分地区气温回升,雨水减少,民用电负荷拉起,电厂日耗出现恢复性增长。

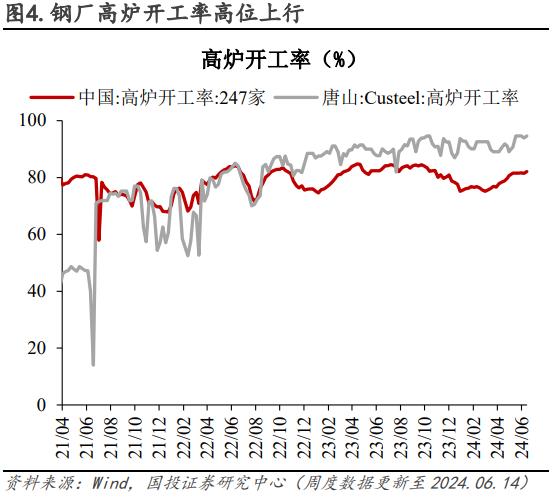

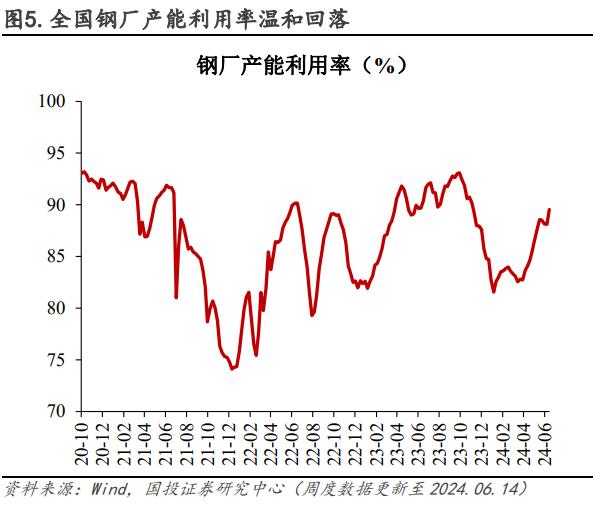

(2)高炉开工率高位上行。6月14日,全国高炉开工率82.1%,较6月7日上升0.6个百分点;产能利用率89.6%,较6月7日上升1.4个百分点。6月14日,唐山钢厂高炉开工率94.7%,较6月7日上升0.8个百分点。随着钢价疲软,钢厂盈利出现下降,但钢铁产量不降反增,钢厂开工率维持高位运行。

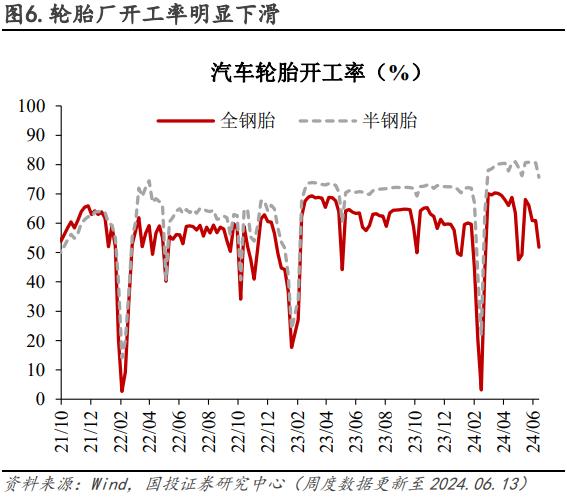

(3)轮胎开工率明显下滑。6月13日,汽车全钢胎(用于卡车)开工率51.9%,较6月6日下降9.1个百分点;汽车半钢胎(用于轿车)开工率75.6%,较6月13日下降4.9个百分点。

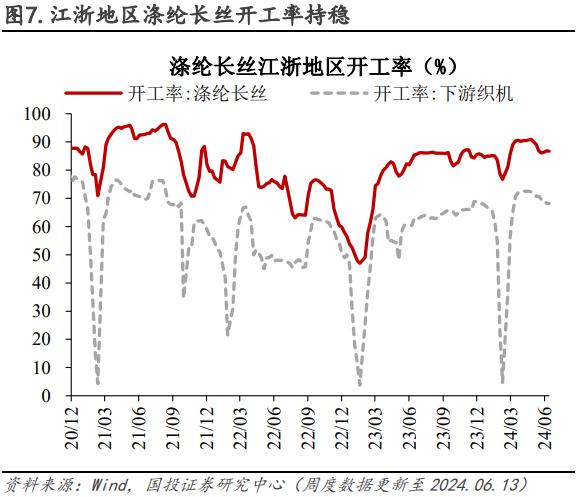

(4)江浙地区涤纶长丝开工率持稳。6月13日,江浙地区涤纶长丝开工率86.7%,较6月6日下降0.1个百分点;同期,下游织机开工率68.1%,较6月6日下降0.1个百分点。

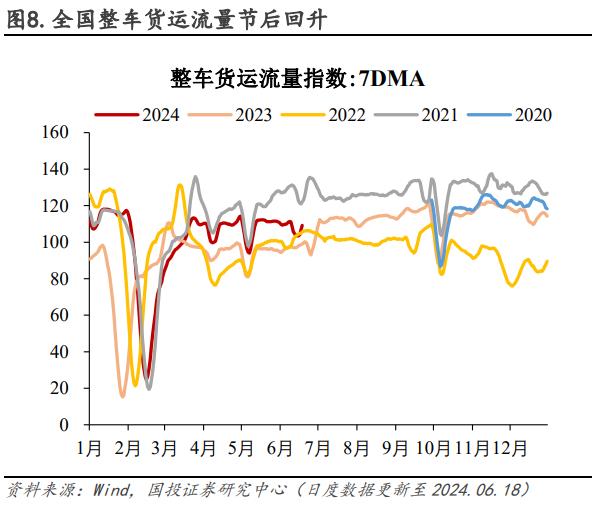

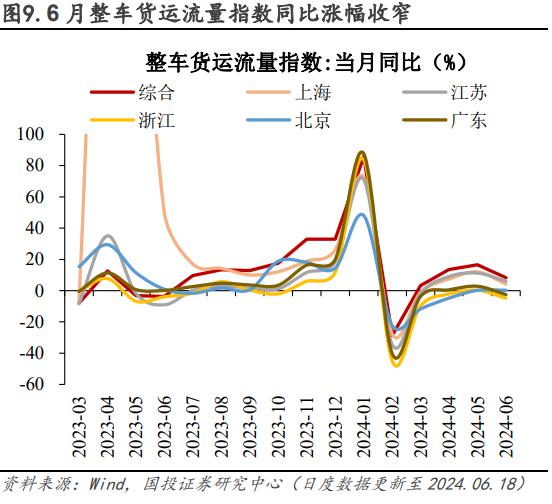

(5)全国整车货运流量节后回升。6月18日,近一周全国整车货运流量指数均值较6月11日当周上升3.3%;其中,上海/江苏/浙江/北京/广东分别上升5.1%/上升5.5%/上升3.9%/上升3.3%/下降3.3%。

需求:车市零售平稳起步。

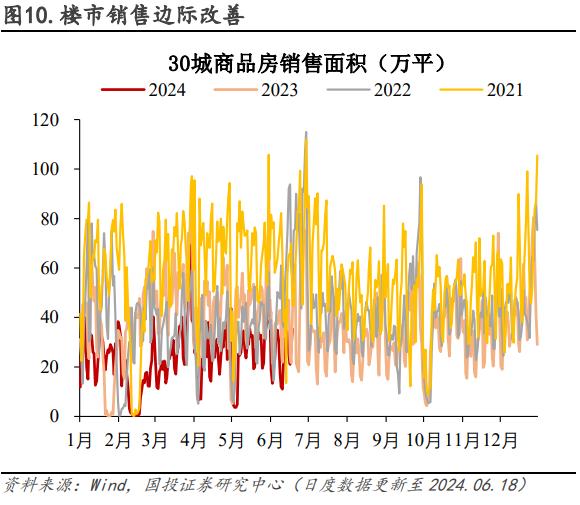

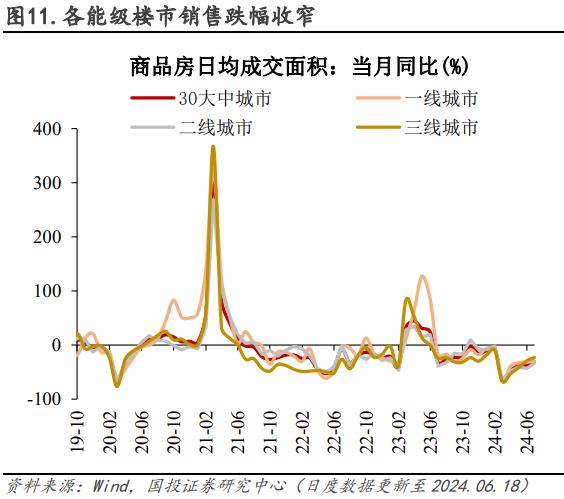

(1)各线城市销售同比降幅明显收敛。6月1-18日,30大中城市商品房日均销售面积为24.8万平方米,较5月同期(22.3万平)环比上涨11.1%,较去年6月(35.6万平)下降30.4%,较2022年6月(49.4万平)下降49.7%,较2021年6月(62.7万平)下降60.4%。分区域来看,一线、二线和三线城市销售面积分别同比下降29.4%、下降33.8%、下降23.0%。

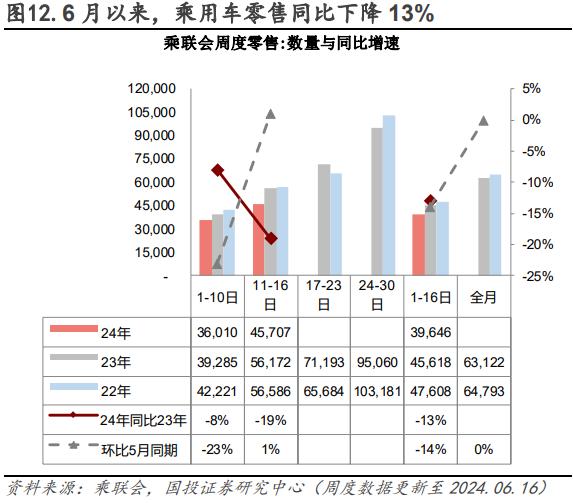

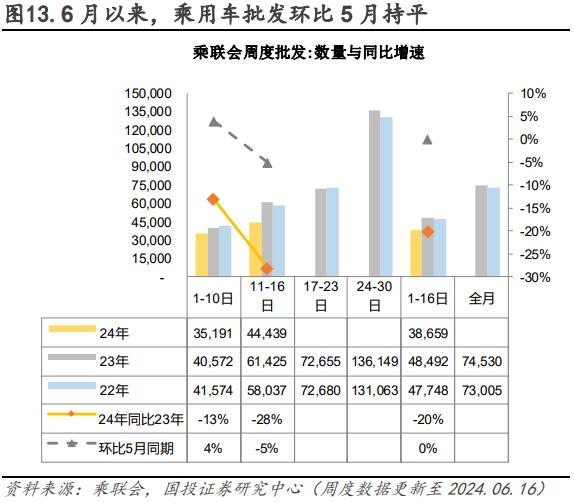

(2)车市零售平稳起步。6月零售同比下降14%。6月第一/二周,全国乘用车市场零售分别达到日均3.6/4.6万辆,同比分别下降8%/19%,环比5月同期分别下降23%/增长1%;今年以来累计零售同比增长4%。乘用车市场进入半年收官期,各地方和车企努力冲刺销量业绩的意愿强烈,6月销量大概率走势较好。6月批发同比持平。6月第一/二周,全国乘用车市场批发分别达到日均3.5/4.4万辆,同比分别下降13%/28%,环比5月同期分别增长4%/下降5%;今年以来累计批发同比增长6%。

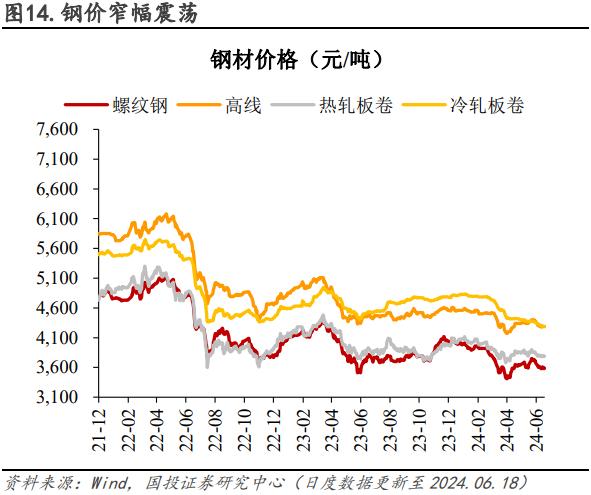

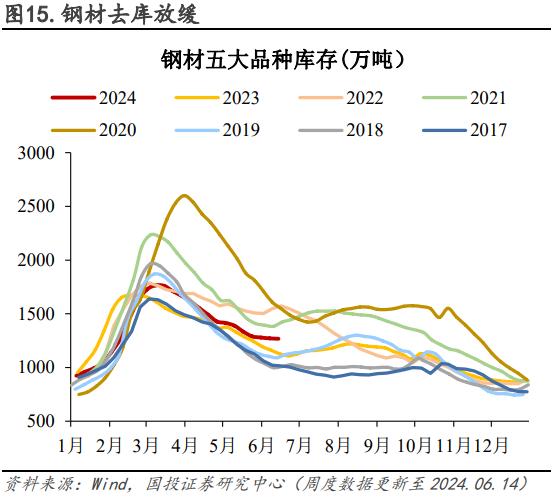

(3)钢价窄幅震荡。6月18日,螺纹、线材、热卷、冷轧价格较6月11日分别上涨0.3%、上涨0.2%、上涨0.3%和下跌0.5%。6月以来,上述品种环比分别下跌2.0%、下跌1.7%、下跌1.4%和下跌1.6%,同比分别下跌3.4%、下跌3.4%、下跌1.8%和下跌4.5%。近期建材消费淡季趋势愈加明显,但钢价存在成本支撑,价格或难有大幅波动。钢材去库放缓。6月14日,五大钢材品种库存1267.5万吨,较6月7日下降3.7万吨。

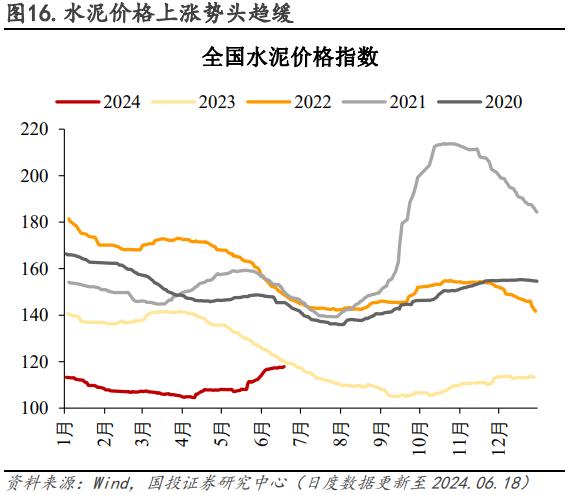

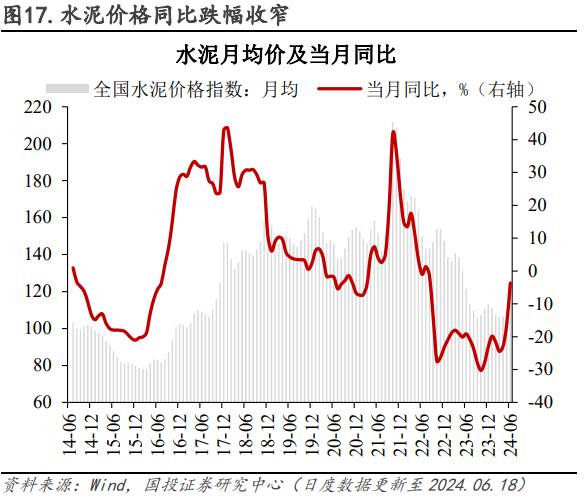

(4)水泥价格上涨放缓。6月18日,全国水泥价格指数较6月11日上升0.5%;其中,华东和长江地区水泥价格分别下降0.1%和下降0.7%,表现弱于全国平均水平。6月以来,水泥均价环比上升6.8%,同比下跌3.7%。

(5)玻璃价格明显回落。6月18日,玻璃活跃期货合约价报1588.0元/吨,较6月11日下跌5.9%。6月以来,玻璃价格环比上涨1.3%(前值上涨8.7%),同比上涨8.1%(前值上涨3.0%)。

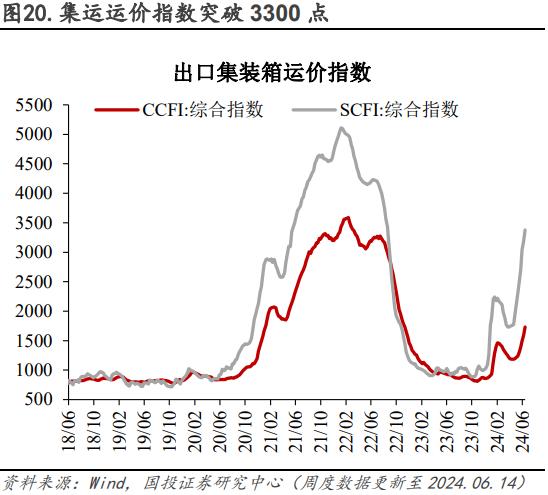

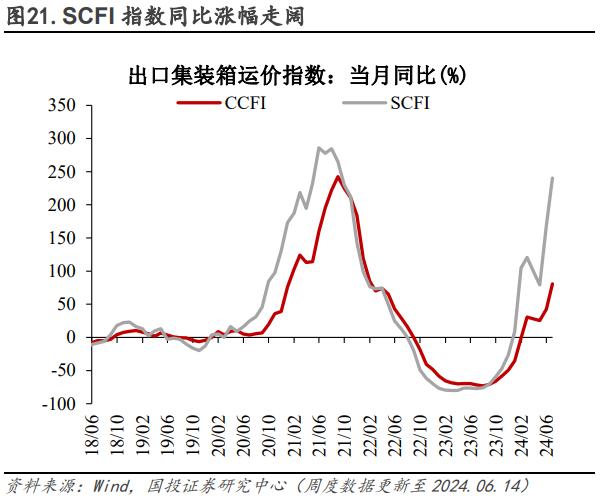

(6)集运运价指数站上3300点。6月14日,CCFI指数较6月7日上涨8.8%;同期SCFI指数上涨6.1%。加拿大和美国东岸劳资谈判即将展开,给下半年北美洲港口和内贸铁路运输添增不确定性,在多项变数的连锁反应下,全球供应链紧张加剧,海运需求持续处于高位,欧美线到7月中旬都为满舱状态,短线运价呈快速上涨态势。6月以来,CCFI指数同比上涨81.0%,环比上涨22.4%;SCFI指数同比上涨240.4%,环比上涨24.2%。

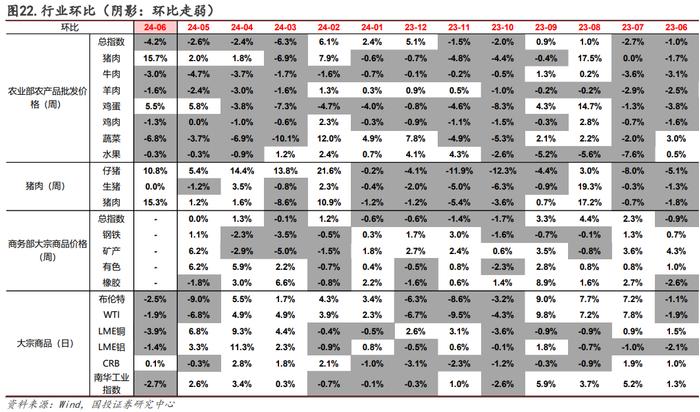

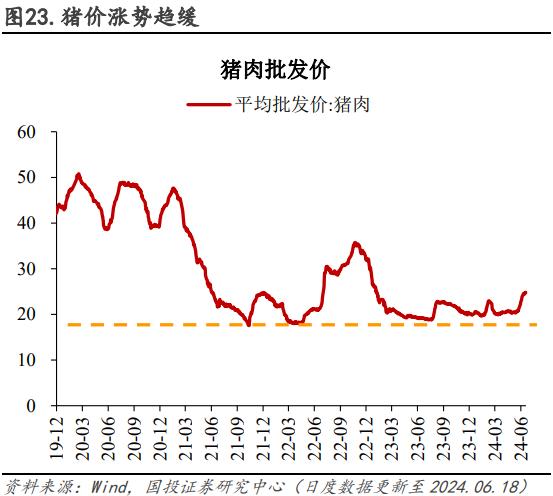

通货膨胀:猪价涨势趋缓

CPI:猪价涨势趋缓。

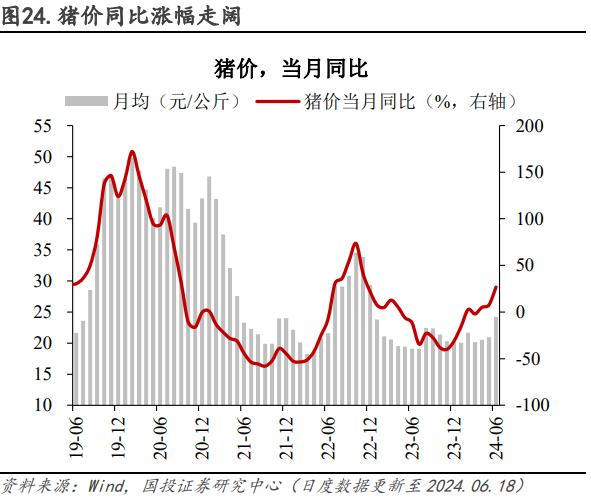

(1)猪价涨势趋缓。6月18日,猪肉平均批发价为24.8元/公斤,较6月11日上涨0.8%。端午假期间猪价表现依然坚挺,打破了现货端“逢节必跌”的魔咒,二次育肥看涨后市行情更乐于补栏,同时养殖端也选择减少出栏量,压栏育肥,多方面因素共同带动猪价持续上涨。

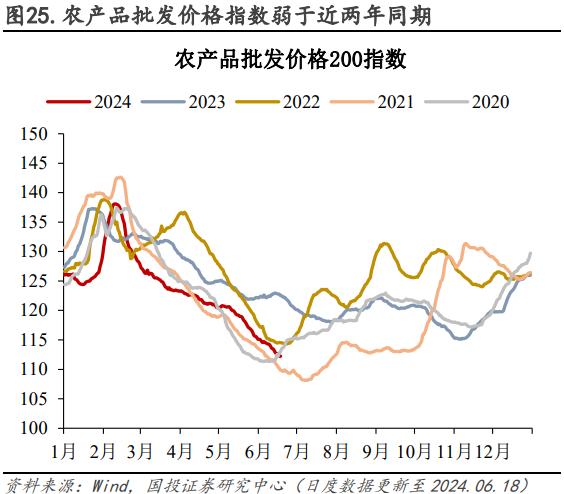

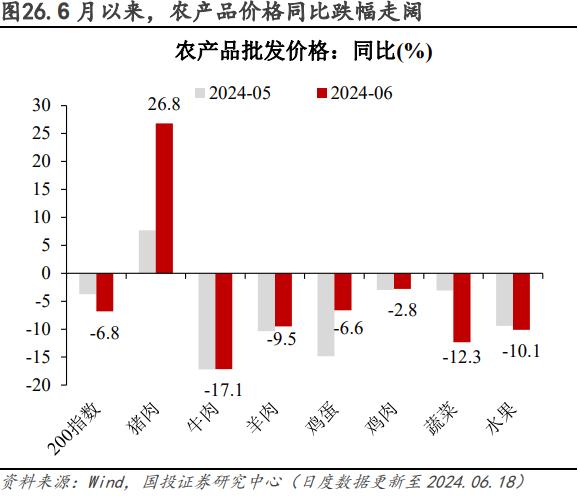

(2)农产品价格指数持续下行。6月18日,农产品批发价格指数较6月11日下跌1.2%。分品种看,牛肉(上涨1.1%)>猪肉(上涨0.8%)>羊肉(上涨0.1%)>鸡肉(下跌1.2%)>鸡蛋(下跌1.4%)>水果(下跌1.5%)>蔬菜(下跌2.1%)。

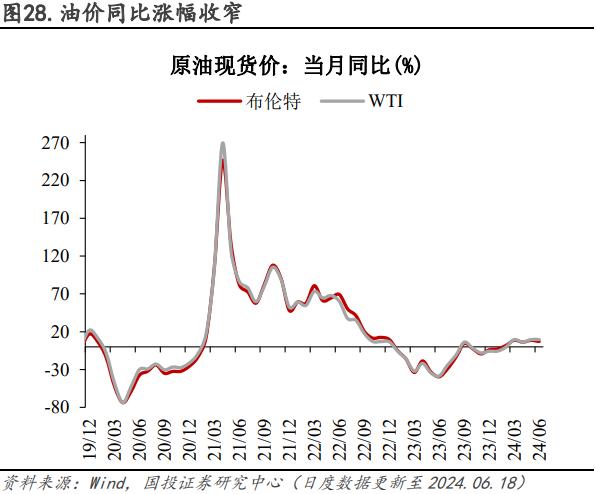

PPI:油价反弹力度加大。

(1)油价反弹力度加大。6月18日,布伦特和WTI原油现货价报85.5和81.6美元/桶,较6月11日分别上涨5.7%和上涨4.7%。进入6月之后,全球开始迎来石油消费旺季,需求逐步回暖的同时,欧佩克+三季度依旧在履行减产政策,原油市场的基本面预期向好,从而推动油价反弹。

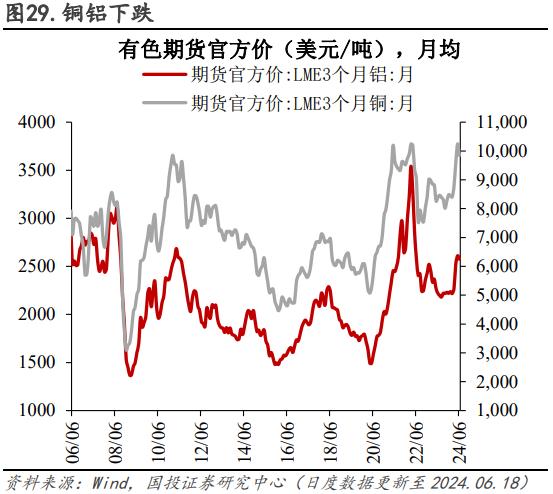

(2)铜铝下跌。6月18日,LME3月铜价和铝价较6月11日分别下跌1.3%和下跌2.1%。6月以来,LME3月铜价环比下跌3.9%,同比上涨17.3%;LME3月铝价环比下跌1.4%,同比上涨16.0%。

(3)国内商品指数环比转跌。6月18日,南华工业品指数较6月11日下跌0.5%;CRB指数较6月11日上涨0.1%。6月以来,南华商品指数环比下跌2.7%(前值上涨2.6%),同比上涨16.3%(前值上涨21.0%);CRB指数环比上涨0.1%(前值下跌0.3%),同比下跌0.7%(前值上涨0.3%)。

风险提示:统计口径误差。

正文

【经济增长:电厂日耗恢复性增长】

1、生产:电厂日耗恢复性增长

(1)生产端:电厂日耗恢复性增长

电厂日耗恢复性增长。6月18日,6大发电集团的平均日耗为81.5万吨,较6月11日的77.9万吨上升4.6%。6月13日,南方八省电厂日耗为190.9万吨,较6月6日上升7.1%。上周三开始,华东、华南部分地区气温回升,雨水减少,民用电负荷拉起,电厂日耗出现恢复性增长。

(2)生产端:高炉开工率高位上行

高炉开工率高位上行。6月14日,全国高炉开工率82.1%,较6月7日上升0.6个百分点;产能利用率89.6%,较6月7日上升1.4个百分点。6月14日,唐山钢厂高炉开工率94.7%,较6月7日上升0.8个百分点。随着钢价疲软,钢厂盈利出现下降,但钢铁产量不降反增,钢厂开工率维持高位运行。

(3)生产端:轮胎开工率明显下滑

轮胎开工率明显下滑。6月13日,汽车全钢胎(用于卡车)开工率51.9%,较6月6日下降9.1个百分点;汽车半钢胎(用于轿车)开工率75.6%,较6月13日下降4.9个百分点。

江浙地区涤纶长丝开工率持稳。6月13日,江浙地区涤纶长丝开工率86.7%,较6月6日下降0.1个百分点;同期,下游织机开工率68.1%,较6月6日下降0.1个百分点。

(4)生产端:全国整车货运流量节后回升

全国整车货运流量节后回升。6月18日,近一周全国整车货运流量指数均值较6月11日当周上升3.3%;其中,上海/江苏/浙江/北京/广东分别上升5.1%/上升5.5%/上升3.9%/上升3.3%/下降3.3%。

6月以来,整车货运流量指数同比上升8.3%(前值上升16.6%),环比下降0.4%(前值下降0.6%)。

2、需求:车市零售平稳起步

(1)需求端:车市零售平稳起步

各线城市销售同比降幅明显收敛。6月1-18日,30大中城市商品房日均销售面积为24.8万平方米,较5月同期(22.3万平)环比上涨11.1%,较去年6月(35.6万平)下降30.4%,较2022年6月(49.4万平)下降49.7%,较2021年6月(62.7万平)下降60.4%。

分区域来看,一线、二线和三线城市销售面积分别同比下降29.4%、下降33.8%、下降23.0%。

(2)需求端:车市零售平稳起步

6月零售同比下降14%。6月第一/二周,全国乘用车市场零售分别达到日均3.6/4.6万辆,同比分别下降8%/19%,环比5月同期分别下降23%/增长1%;今年以来累计零售同比增长4%。乘用车市场进入半年收官期,各地方和车企努力冲刺销量业绩的意愿强烈,6月销量大概率走势较好。

6月批发同比持平。6月第一/二周,全国乘用车市场批发分别达到日均3.5/4.4万辆,同比分别下降13%/28%,环比5月同期分别增长4%/下降5%;今年以来累计批发同比增长6%。

(3)需求端:钢价窄幅震荡

钢价窄幅震荡。6月18日,螺纹、线材、热卷、冷轧价格较6月11日分别上涨0.3%、上涨0.2%、上涨0.3%和下跌0.5%。6月以来,上述品种环比分别下跌2.0%、下跌1.7%、下跌1.4%和下跌1.6%,同比分别下跌3.4%、下跌3.4%、下跌1.8%和下跌4.5%。近期建材消费淡季趋势愈加明显,但钢价存在成本支撑,价格或难有大幅波动。

钢材去库放缓。6月14日,五大钢材品种库存1267.5万吨,较6月7日下降3.7万吨。

(4)需求端:水泥价格上涨放缓

水泥价格上涨放缓。6月18日,全国水泥价格指数较6月11日上升0.5%;其中,华东和长江地区水泥价格分别下降0.1%和下降0.7%,表现弱于全国平均水平。

水泥价格环比涨幅扩大。6月以来,水泥均价环比上升6.8%(前值上升2.8%),同比下跌3.7%(前值下跌16.4%)。

(5)需求端:玻璃价格明显回落

玻璃价格明显回落。6月18日,玻璃活跃期货合约价报1588.0元/吨,较6月11日下跌5.9%。6月以来,玻璃价格环比上涨1.3%(前值上涨8.7%),同比上涨8.1%(前值上涨3.0%)。

(6)需求端:集运运价指数站上3300点

集运运价指数站上3300点。6月14日,CCFI指数较6月7日上涨8.8%;同期SCFI指数上涨6.1%。加拿大和美国东岸劳资谈判即将展开,给下半年北美洲港口和内贸铁路运输添增不确定性,在多项变数的连锁反应下,全球供应链紧张加剧,海运需求持续处于高位,欧美线到7月中旬都为满舱状态,短线运价呈快速上涨态势。

6月以来,CCFI指数同比上涨81.0%(前值上涨42.7%),环比上涨22.4%(前值上涨14.3%);SCFI指数同比上涨240.4%(前值上涨168.6%),环比上涨24.2%(前值上涨46.6%)。

【通货膨胀:猪价涨势趋缓】

1、CPI:猪价涨势趋缓

(1)猪价涨势趋缓

猪价涨势趋缓。6月18日,猪肉平均批发价为24.8元/公斤,较6月11日上涨0.8%。端午假期间猪价表现依然坚挺,打破了现货端“逢节必跌”的魔咒,二次育肥看涨后市行情更乐于补栏,同时养殖端也选择减少出栏量,压栏育肥,多方面因素共同带动猪价持续上涨。

月环比涨幅扩大。6月以来,猪肉平均批发价为24.2元/公斤,环比上涨15.7%(前值上涨2.0%);同比上涨26.8%(前值上涨7.7%)。

(2)农产品价格指数持续下行

农产品价格指数持续下行。6月18日,农产品批发价格指数较6月11日下跌1.2%。分品种看,牛肉(上涨1.1%)>猪肉(上涨0.8%)>羊肉(上涨0.1%)>鸡肉(下跌1.2%)>鸡蛋(下跌1.4%)>水果(下跌1.5%)>蔬菜(下跌2.1%)。

6月以来,农产品批发价格指数同比下跌6.8%(前值下跌3.7%);环比下跌4.2%(前值下跌2.6%)。

2、PPI:油价反弹力度加大

(1)油价反弹力度加大

油价反弹力度加大。6月18日,布伦特和WTI原油现货价报85.5和81.6美元/桶,较6月11日分别上涨5.7%和上涨4.7%。进入6月之后,全球开始迎来石油消费旺季,需求逐步回暖的同时,欧佩克+三季度依旧在履行减产政策,原油市场的基本面预期向好,从而推动油价反弹。

6月以来,布伦特和WTI现货月均价环比分别下跌2.5%和下跌1.9%(前值分别为下跌9.0%和下跌6.8%),同比分别上涨7.1%和上涨9.7%(前值分别为上涨8.6%和上涨9.7%)。

(2)铜铝下跌

铜铝下跌。6月18日,LME3月铜价和铝价较6月11日分别下跌1.3%和下跌2.1%。6月以来,LME3月铜价环比下跌3.9%,同比上涨17.3%;LME3月铝价环比下跌1.4%,同比上涨16.0%。

国内商品指数环比转跌。6月18日,南华工业品指数较6月11日下跌0.5%;CRB指数较6月11日上涨0.1%。6月以来,南华商品指数环比下跌2.7%(前值上涨2.6%),同比上涨16.3%(前值上涨21.0%);CRB指数环比上涨0.1%(前值下跌0.3%),同比下跌0.7%(前值上涨0.3%)。

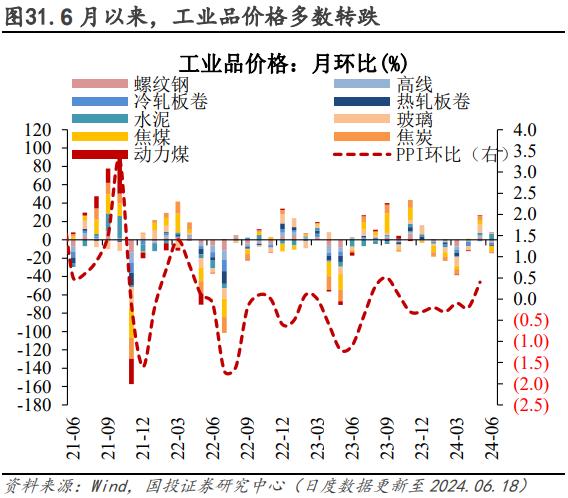

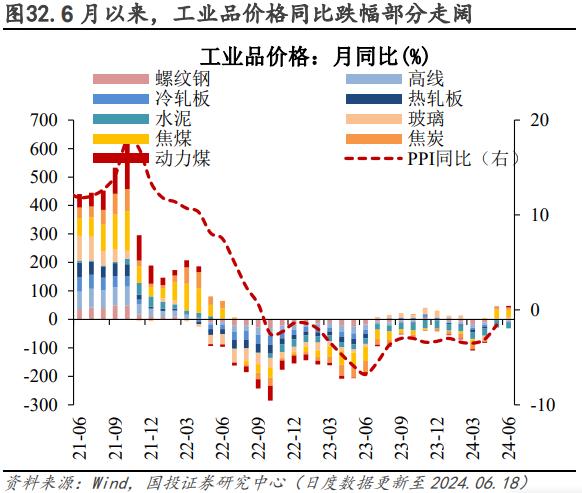

(3)工业品价格多数转跌

6月以来,工业品价格多数转跌。水泥、玻璃、动力煤价格续涨,其他工业品价格多数转为下跌。

6月以来,工业品价格同比普遍下行。其中,玻璃、动力煤价格同比涨幅扩大,焦煤、焦炭价格同比涨幅收窄,水泥价格同比跌幅收窄,其余工业品价格同比跌幅走阔。

刘 冬 SAC执业证书编号:S1450523120006

赵心茹 SAC执业证书编号:S1450524040006

特别提示:

本公众号不是国投证券股份有限公司(下称“国投证券”)研究报告的发布平台。本公众号只是转发国投证券已发布研究报告的部分观点,订阅者若使用本公众号所载资料,有可能会因缺乏对完整报告的了解或缺乏相关的解读而对资料中的关键假设、评级、目标价等内容产生理解上的歧义。

本公众号所载信息、意见不构成所述证券或金融工具买卖的出价或征价,评级、目标价、估值、盈利预测等分析判断亦不构成对具体证券或金融工具在具体价位、具体时点、具体市场表现的投资建议。该等信息、意见在任何时候均不构成对任何人的具有针对性、指导具体投资的操作意见,订阅者应当对本公众号中的信息和意见进行评估,根据自身情况自主做出投资决策并自行承担投资风险。

国投证券对本公众号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。对依据或者使用本公众号所载资料所造成的任何后果,国投证券均不承担任何形式的责任。

本公众号所载内容仅供国投证券股份客户中的专业投资者参考,其他的任何读者在订阅本公众号前,请自行评估接收相关内容的适当性,国投证券不会因订阅本公众号的行为或者收到、阅读本公众号所载资料而视相关人员为专业投资者客户。

一般声明:

本公众号仅是转发国投证券已发布报告的部分观点,所载盈利预测、目标价格、评级、估值等观点的给予是基于一系列的假设和前提条件,订阅者只有在了解相关报告中的全部信息基础上,才可能对相关观点形成比较全面的认识。

本公众号所载资料涉及的证券或金融工具的价格走势可能受各种因素影响,过往的表现不应作为日后表现的预示和担保。在不同时期,国投证券可能会发出与本资料所载意见、评估及预测不一致的研究报告。国投证券的销售人员、交易人员以及其他专业人士可能会依据不同的假设和标准,采用不同的分析方法而口头或书面发表与本资料意见不一致的市场评论或交易观点。

本公众号及其推送内容的版权归国投证券所有,国投证券对本公众号及其推送内容保留一切法律权利。未经国投证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。