全国银行理财产品月度榜单发布!

即日起,中国证券报推出银行理财产品月度分析报告!

报告使用的数据来源于中国证券报金牛研究院、深圳数据经济研究院的数据库,并对公开募集、开放式净值型、币种为人民币、发行对象包含自然人可购买的银行理财产品,按照投资类型、运行模式和期限等分成14个类别,通过年化加权收益、收益波动、最大回撤、购买成本等多个维度进行月度综合分析,最终得出14个榜单,每个榜单包含10-20个产品。

从5月榜单来看,国有银行及大型股份制银行的理财子公司发行的理财产品具有较明显的竞争优势,排名总体靠前。但专注于地区发售的城商行、农商行的理财产品中也有优势产品。此外,随着可持续发展、价值投资的理念深入人心,ESG相关的理财产品越来越受到投资者的关注,也有部分产品脱颖而出。

以下为5月银行理财产品分析报告全文,快来看看吧!

【风险提示】

本报告所有分析均基于公开信息,不构成任何投资建议;若市场环境或政策因素发生不利变化将可能造成行业发展表现不及预期。报告采用的样本数据有限,可能存在样本不足以代表整体市场的情况。

银行理财产品分析报告

(2024年5月)

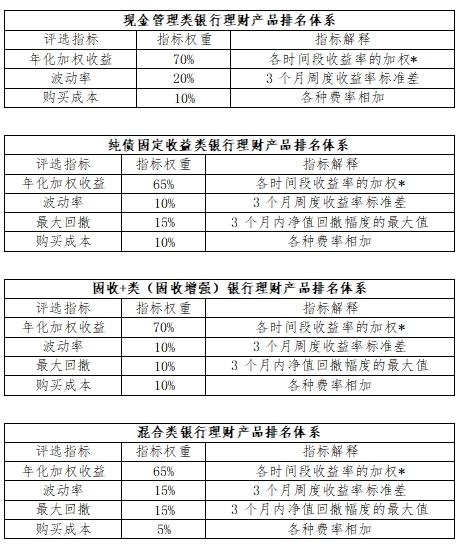

我们使用2023年4月1日至2024年4月30日总计13个自然月的银行理财市场公开数据,对公开募集、开放式净值型、币种为人民币、发行对象包含自然人可购买的银行理财产品,按照投资类型、运行模式和期限等分成14个类别,通过年化加权收益、收益波动、最大回撤、购买成本等多个维度进行了月度综合分析(定量+定性),最终得出以下14个榜单。每个榜单包含10-20个产品。部分产品在榜单发布后可能已经终止(计算时仍在存续期),但可参考同系列。此外,为了便于市场了解榜单的月度变化和特点,在每个榜单后面附有简略点评。

本报告使用的数据来源于中国证券报金牛研究院、深圳数据经济研究院的数据库,涵盖了市场上大部分银行理财产品。原则上入围榜单的理财产品规模需达到8000万元及以上。由于混合类理财产品规模整体较小,且极个别理财产品表现突出,该条件酌情放宽。同一榜单仅选取同系列中排名最高的产品入围,原则上同一榜单同一机构入围产品的总数不超过两个。

(产品分类说明参见附录一:《开放式银行理财产品分类》;计算指标说明参见附录二:《主要计算指标说明》)

一、现金管理类产品榜单

备注:上榜产品的年化加权收益相较于同类型产品全部位居同类产品前列。其中,青银理财、平安财富、工银理财、珠海华润银行表现突出,各有两只理财产品入围榜单。

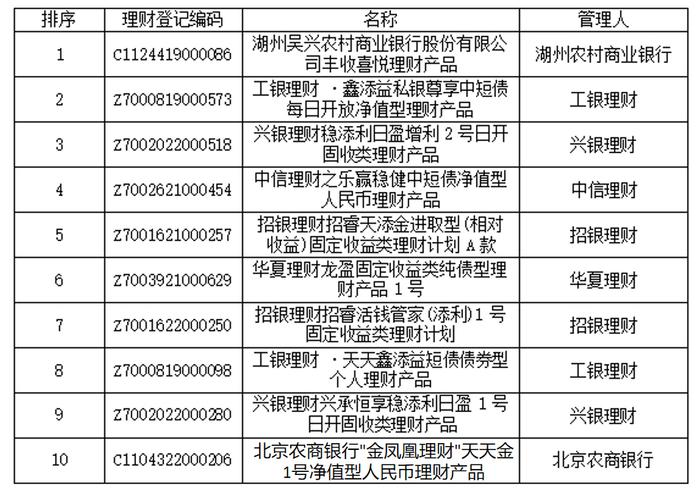

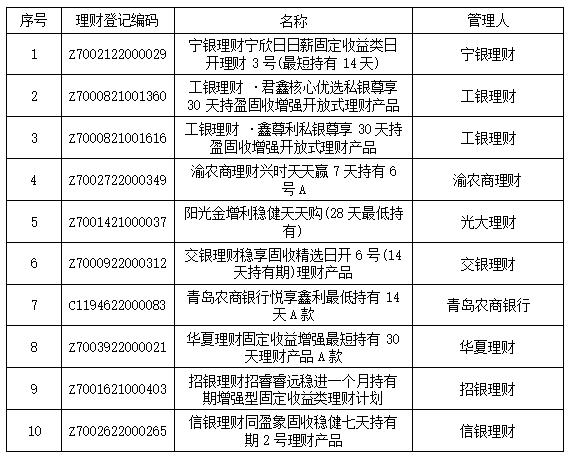

二、日开纯债固收类产品榜单

备注:同类型产品中大部分产品近3个月单位净值增长较为稳定,加权年化收益率整体较高。上榜的理财产品管理人大多为大型商业银行、股份制银行的理财子公司。部分位于京津冀、长三角地区等发达地区的农商银行也凭借较高的加权年化收益率、较稳定的净值走势入围。

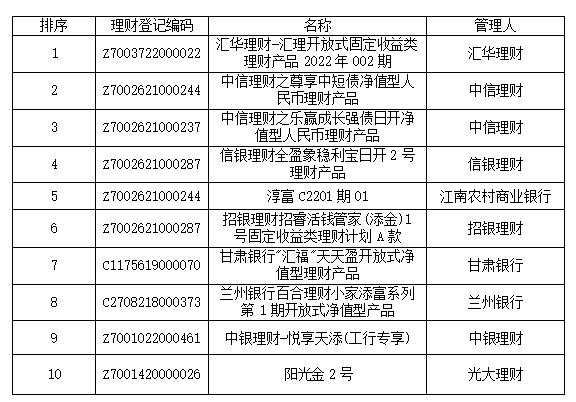

三、日开“固收+”类产品榜单

备注:上榜的大部分日开“固收+”产品的单位净值走势与日开纯债类产品相似,整体年化加权收益率较高。总体而言,大型股份制银行的理财子如中信理财发行的产品依然具有较强竞争力。但也有区域性城商行、农商行的理财产品入围榜单。

四、日开“混合”类产品榜单

备注:上榜的理财产品大多由大型股份制银行的理财子公司发行,且加权收益率普遍位居同类产品前列。其中,招银理财发行的招智睿和、招智鸿瑞系列的产品在本榜单表现优异突出。城商行中,贵阳银行发行的产品则凭借较小的回撤、较高的加权平均收益率入围榜单。

五、最短持有期混合类产品榜单

备注:大型国有银行及股份制商业银行的理财子(宁银理财、工银理财、招银理财)表现突出,其产品通常具有较长的持有期限和多样化的资产组合。同时,随着价值投资、绿色发展理念逐渐深入人心,ESG理财产品备受关注,有两支ESG产品入围。

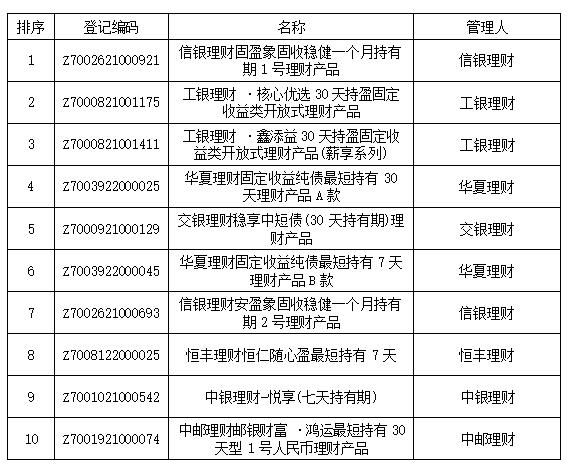

六、最短持有期1个月及以内纯债固收类产品榜单

备注:上榜产品的年化加权收益相较于同类型产品普遍较高,例如工银理财的两只不同系列产品(核心优选30天持盈固定收益类开放式理财产品与鑫添益30天持盈固定收益类开放式理财产品)与信银理财的固盈象固收稳健一个月持有期1号理财产品均因其优异的年化收益率位居前三。

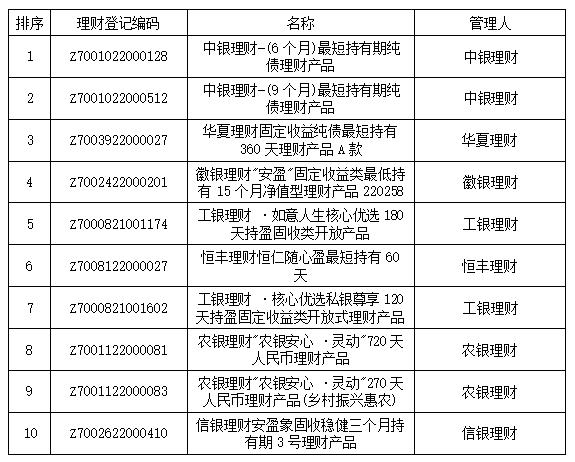

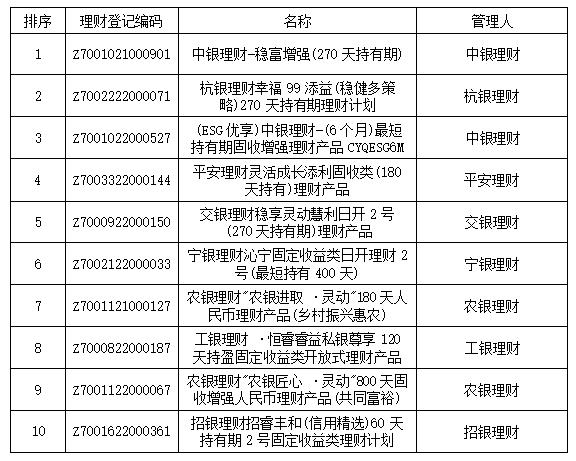

七、最短持有期1个月以上纯债固收产品榜单

备注:上榜产品年化加权收益率普遍位居同类型产品前列。其中,徽银理财的“安盈”固定收益类最低持15个月净值型理财产品具有费率较低的优势。

八、最短持有期1个月及以内“固收+”类产品榜单

备注:相较纯债类产品,“固收+”类产品不同机构间竞争激烈,上榜产品的管理人呈现多样化的特点。大部分理财产品拥有较高的年化加权收益率。其中,交银理财、渝农商理财发行的产品回撤率相对较小、费率相对较低。

九、最短持有期1个月以上“固收+”类产品榜单

备注:相较于最短持有期1个月及以内“固收+”类产品,国有银行、大型股份制银行理财子所属产品在最短持有期限更长的1个月以上“固收+”类产品中更具优势。

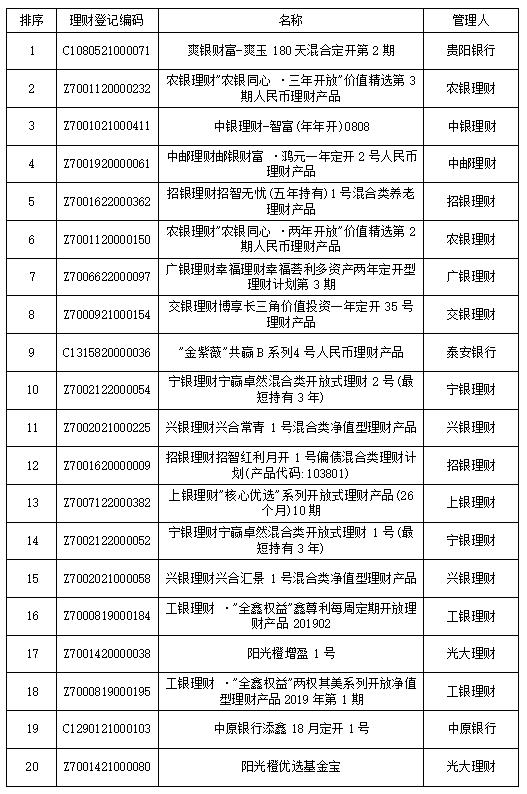

十、定期开放混合类产品榜单

备注:本榜单中的产品在年化加权收益率方面的表现良好。其中农银理财的两只产品费率较低的同时净值波动也较小,均排行前列。贵阳银行的产品也具有同样的特色,而回撤相比于同榜单其他产品更小,综合表现优秀。

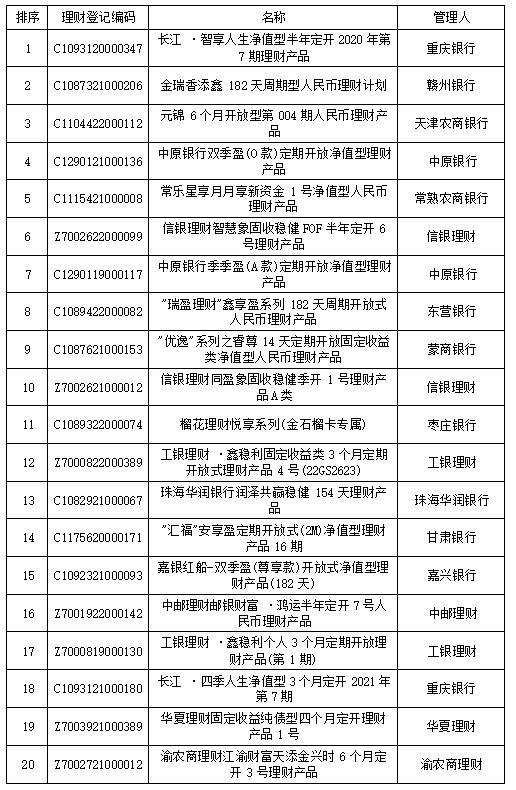

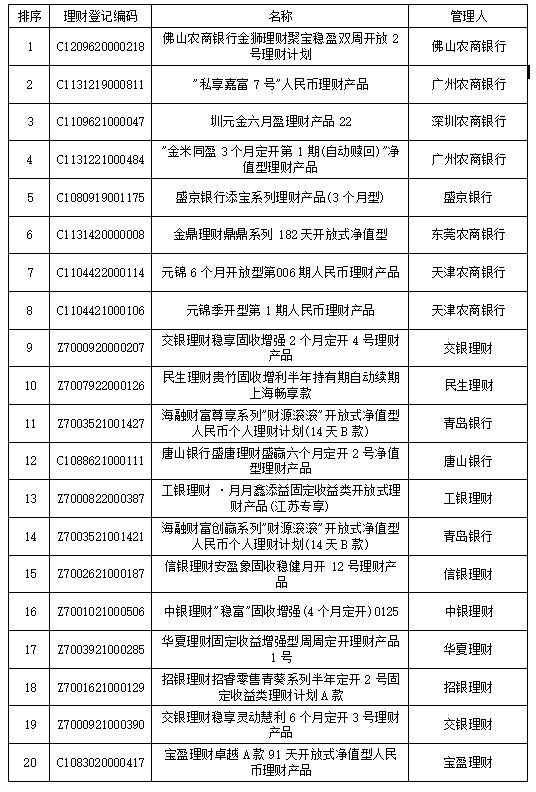

十一、定期开放6个月及以内纯债固收类产品榜单

备注:本榜单的产品的稳定性都较强。上榜的产品中,天津农商银行与常熟农商银行的产品均在前列,特点在于回撤方面表现良好,前者加权年化收益率更高,后者费率更低,具有潜力。

十二、定期开放6个月以上纯债固收类产品榜单

备注:该榜单分类下的理财产品数量较少,但表现都较为良好。其中,贵州银行的产品净值波动表现较为出色,重庆银行的产品的特点在于加权年化收益率。从综合表现来看,上榜产品的最大回撤都较小,相对稳定。

十三、定期开放6个月及以内“固收+”类产品榜单

备注:上榜产品中,多家农商银行推出的理财产品表现突出。其中,广州农商银行的产品多项指标处于前列,综合表现较优;天津农商银行的产品在加权年化收益率方面具有一定优势。

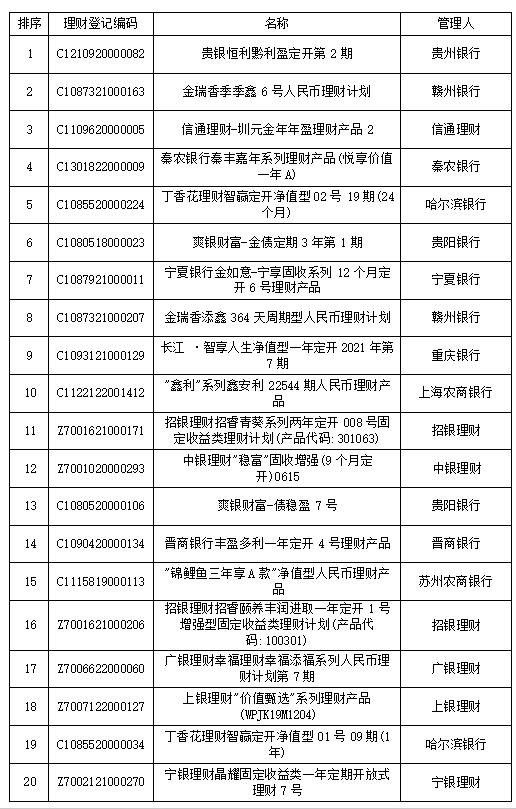

十四、定期开放6个月以上“固收+”类产品榜单

备注:上榜产品都具有净值波动偏大但加权年化收益率偏高的特点。其中,赣州银行2只产品相较于其他产品具有更低的费率表现;贵州银行的产品虽费率较高,但加权年化收益与波动率的表现优秀。

十五、总结

以上榜单从产品的年化加权收益率、产品费率、最大回撤、波动率等四个维度对银行理财产品进行综合评估。总体而言,国有银行及大型股份制银行的理财子公司发行的理财产品具有较明显的竞争优势,排名总体靠前。但专注于地区发售的城商行、农商行的理财产品中也有优势产品。此外,随着可持续发展、价值投资的理念深入人心,ESG相关的理财产品越来越受到投资者的关注,也有部分产品从中脱颖而出。

真实的投资理财活动是更为复杂,本榜单仅为投资者提供了部分参考维度。对于企业、机构及个体投资者而言,综合考查理财产品多种因素,并与自身的预算、风险偏好、投资理念相结合,一般有利于做出合适的投资理财决策。

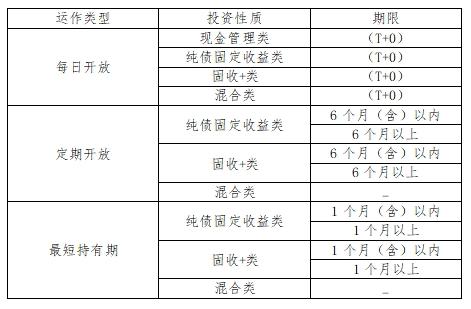

附录一

开放式银行理财产品分类

根据银行理财产品的运作类型以及产品的投资性质进行类别设置。银行理财产品的运作类型为开放式,包括每日开放、定期开放和最短持有期;投资性质包括现金管理类、纯债固定收益类、固收+类(固收增强)和混合类如下:

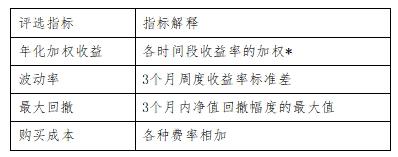

附录二

主要计算指标说明

自公布日之前的一年产品单位净值或万份收益均纳入排名指标计算范围。主要指标如下表所示:

其中,在年化加权收益的计算中,首先以每周交易日最后一天(周五)净值为基准计算周度收益率。然后,结合当期的周度收益率,使用Exponential权重,递推计算出周度加权收益率指数EWMA。最后,可计算得年化加权收益率=EWMA*52

附录三

各指标计算权重及排名体系

*恒生聚源为本报告部分分析结果提供数据来源

【免责声明】

本报告仅做数据统计分析,原始数据来源于市场公开信息,不作为投资参考之用。中国证券报金牛研究院、深圳数据经济研究院对这些信息的准确性、完整性不做任何保证。在任何情况下,本报告所载的信息或做出的任何建议、意见及推测并不构成任何投资建议,也不构成对所述金融产品、产品发行或管理人做出任何形式的保证。过往业绩不代表未来表现,投资者应自行决策,自担投资风险。