热点解读:烧碱和纯碱两次价格“劈叉”!近期两碱有何不同?

美尔雅期货研究院

摘要:

由于上下游的密切相关,烧碱和纯碱历史价格趋势大致相同,本文主要分析两次价格“劈叉”的原因。2020-2021上半年价格劈叉在于基本面,光伏带来纯碱最大的需求增量,而烧碱下游整体表现较弱。6月以来纯碱和烧碱价格再度“劈叉”则源于宏观层面,在加息预期下大宗商品均出现回落,玻璃对纯碱的需求刚性使得纯碱盘面出现回调,但是现货价格持稳。烧碱则在于下游产业相对分散且多集中在化工纺织造纸等轻工业,与经济大环境相关,烧碱价格虽有回落但与轻碱替代需求目前较少。

基本面上看,2022年纯碱和烧碱的新增产能均有限,烧碱下游氧化铝扩产对烧碱需求拉动在3%左右,纯碱则主要在于光伏的增量,风险点在于玻璃持续亏损后的大面积冷修可能。今年碱或仍处于高景气周期,纯碱和烧碱价格预计仍会维持在一个相对高位。

当前而言价格风险仍是集中在宏观层面,加息预期下大宗商品普遍回调,且国内对于终端地产更多采取托而不举,在经济大环境不好下,下游购买力减弱将反作用上游,纯碱由于下游玻璃行业的特殊性,现货价格暂时还能稳定,接下来重点关注碱厂8月定价。

纯碱、烧碱简介

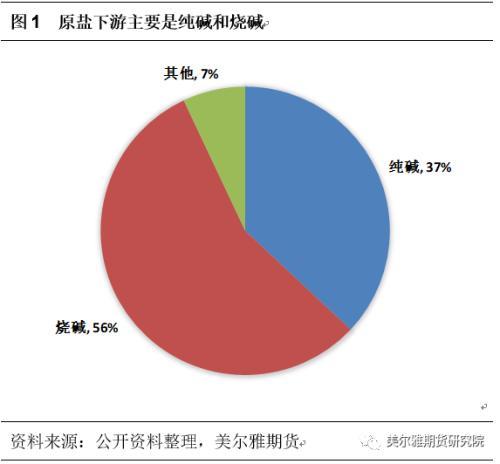

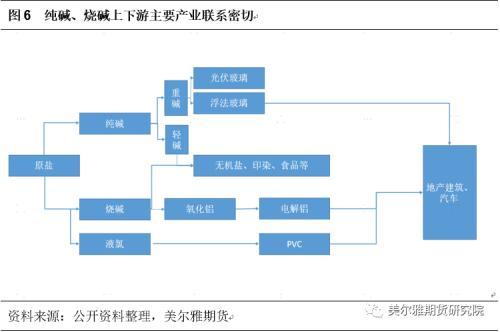

从原料及生产工艺上看,烧碱与纯碱原料来源都是盐,纯碱生产工艺包括氨碱法、联产法以及天然碱法,未来天然碱法的产能占比将增加。烧碱则有苛化法、隔膜电解法和离子交换膜法三种,其中苛化法是将纯碱、石灰进行苛化反应,这时纯碱作为烧碱原料之一,但苛化法缺点在于的原料费用较高,产品收率较小。离子膜法的优势在于烧碱纯度高,单位投资少、环境污染少和能耗低,近年来离子膜法产能的占比达到98%以上。

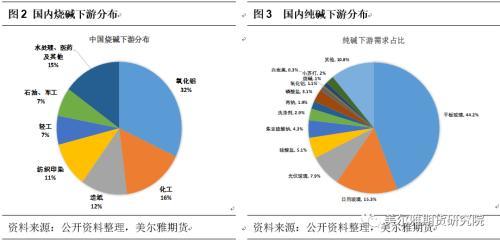

从下游来看,纯碱中重碱下游主要是浮法玻璃和光伏玻璃,轻碱下游包含日用玻璃、两纳、洗涤剂、硅酸盐等,轻重碱之间很少混用。而烧碱(液碱和片碱)用途包括制铝、造纸、染料、人造丝、石油精制以及食品加工等。目前在无机盐、印染、冶金、食品等行业两者具有一定替代性,两者互为替代产品(主要是烧碱和轻碱之间替代,一般在轻碱、液碱价差扩大的情况下,部分通用型终端用户增加液碱用量,减少轻碱用量,理论上看轻碱Na2CO3和液碱NaOH的含钠量2:1,也就是价差2倍存在的替代的可能性就增加)。

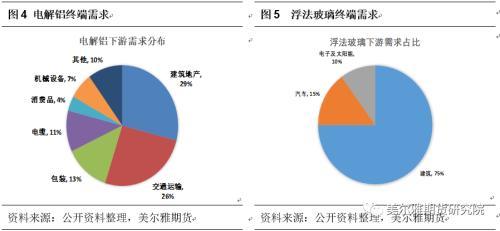

从终端行业来看,纯碱下游玻璃终端对应地产和汽车,烧碱下游氧化铝主要用于电解铝,终端对应同样包含是建筑及交通,另外烧碱并非单一产品,副产品液氯的下游主要是PVC,其终端对应的同样是地产,所以可以发现的是两者的终端其实很类似。不过纯碱近年来搭上了新能源赛道,未来光伏玻璃成为纯碱主要需求增量来源。

纯碱、烧碱价格相关性分析

从近十年来看纯碱和烧碱价格趋势大体一致,两者出现价格“劈叉”在2020-2021年以及2022年6月,本文通过分析两轮“劈叉”原因并对未来一段时间内烧碱和纯碱价格走势进行讨论。

2020下半年到2021上半年,纯碱涨幅较大但烧碱涨幅有限,两者价格劈叉原因在于是以下几方面:第一,主要下游产品表现不同,氧化铝、浮法玻璃产能均呈扩张态势,但氧化铝产能略显过剩,受益于房地产和汽车行业需求的强劲支撑,浮法玻璃处于供需偏紧的局面(在浮法玻璃行业,烧碱和重碱无法替代)。轻碱和液碱的替代性更强,但轻碱主要下游无机盐行业行情低迷,轻碱上涨很大一部分来源于重碱的支撑。第二,光伏玻璃投产是2021年纯碱最大的驱动,2021年1-5月份光伏玻璃产能增加6500T/D左右,成为国内重碱最大的增量市场,而烧碱下游需求增量有限,这也是年后大宗普遍上涨的情况下烧碱市场依然上涨乏力原因。第三,副产品市场表现不同,氯化铵是联碱工艺纯碱的副产品,1-5月份氯化铵较为平稳。而液碱副产品液氯价格长期维持高位,氯碱工业液氯和烧碱产出1:2,液氯产量的增加进而使得烧碱产量增加。

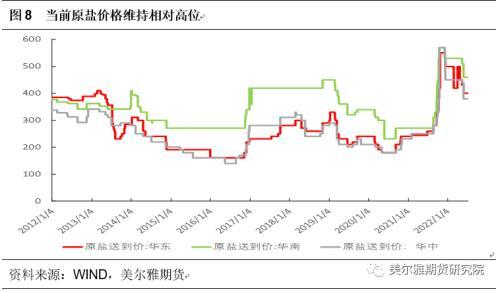

但从2021年下半年开始,部分省份发布能耗“双控”措施,国内烧碱企业出现降负生产甚至停车现象,产量明显下降;加上下游氧化铝行业消化烧碱能力增加,使市场货源供应紧张。此外,随着电价和原盐价格上调,烧碱和纯碱生产成本明显增加,这也是支撑2021年下半年纯碱、烧碱市场价格同时上涨原因。

纯碱、烧碱基本面分析

可以看到的是今年6月以来,烧碱和纯碱的走势再度劈叉,如果在轻碱、液碱价差持续扩大情况下,部分通用型终端是否会增加液碱用量,减少轻碱用量,而此次烧碱价格下行是否对纯碱价格有所指引。

1、供给端:今年新增产能均有限

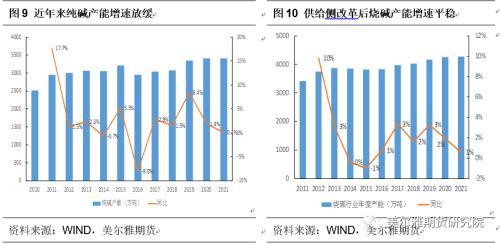

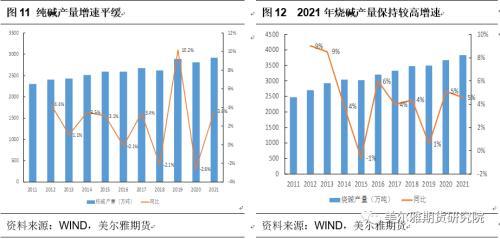

2022年烧碱新增产能较少,产能扩张较缓,预计有13家企业将新增产能,共计新增产能244万吨,同比增加5.3%。但从2021实际状况来看,原计划新增110万吨,实际新增落地35万吨,如果今年同样按照此完成率,预计2022年实际新增产能75万吨左右,同比提升1.6%。2022年纯碱的新增产能同样有限,四家企业新增120万吨,但目前了解到的情况是实际投产都到4季度年末,如果剔除掉连云港碱业的130万吨退出产能,2022年纯碱新增产能供给压力较小,对于纯碱而言,明年远兴能源的天然碱投放才是较大的压力。总体而言,烧碱和纯碱在今年供给端的压力均有限。

2、需求端:受限于终端表现

烧碱下游氧化铝终端电解铝和重碱下游浮法玻璃都是于国内地产和汽车表现密切相关,而烧碱其他下游化工印染等与轻碱下游类似,都是和国民经济表现密切相关,总体而言需求端还是受限于终端表现。

烧碱下游氧化铝主要用于电解铝,而国内电解铝产能“天花板”为4500万吨,氧化铝产业似乎将成为过剩产业,但实际氧化铝供应弹性并不高。目前国内氧化铝建成产能已经超过9000万吨,但其中部分产能已成为“僵尸产能”,即使在氧化铝利润较高时,这些“僵尸产能”也未曾开启,截至今年5月氧化铝的有效产能有8200万吨,能支持生产4000万吨左右电解铝,如果因为其他原因导致氧化铝有效产能部分减产,供需错配下氧化铝价格仍有可能上行。2022年氧化铝计划投产1070万吨,目前已投产500万吨左右,如全部投产今年年底氧化铝在产产能在8700万吨左右,今年氧化铝对于烧碱的需求也是有一定支撑的。

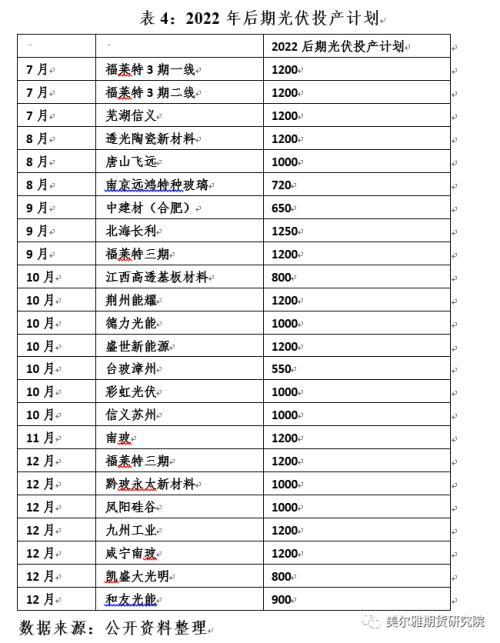

从纯碱下游来看,今年重点还是在于浮法玻璃和光伏玻璃端,近期由于玻璃的持续亏损,冷修热修的产线明显增加,7月冷修4条玻璃线共2800T/D,而光伏新点火产线只有1条1200T/D,光伏这边一方面由于自身库存增加,另外由于硅料价格的持续上涨,光伏组件出货同样受限,导致对光伏玻璃的需求有所减缓。截至目前,今年浮法玻璃冷修产能为8250T/D,复产产能在5500T/D,新点火1600T/D,而光伏玻璃投产18800T/D,也就是单论重碱下游需求来看,光伏玻璃的新增产线是可以覆盖玻璃冷修部分的需求的,当然后期还需要看玻璃企业的冷修计划以及光伏的实际投产落地情况,在“金九银十”的玻璃传统需求旺季下,总体而言认为玻璃在10月之前的大面积冷修可能性不大,但后期随着旺季的结束,玻璃端是面临着行业洗牌的可能性的。

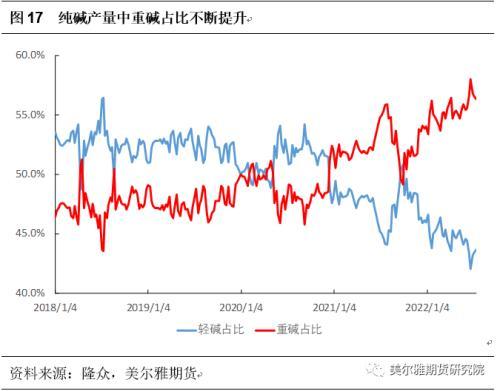

在重碱部分,纯碱和轻碱基本无替代,两者交叉部分在于轻碱。从今年的碱厂实际产出上看,碱厂的重碱比例在不断提升,这主要也是得益于重碱下游的需求旺盛,在浮法玻璃保持刚需下,光伏玻璃不断增长对重碱需求不断增加,而轻碱下游较为分散,除了日用玻璃、焦亚及两钠表现还行,其他则由于终端订单表现一般,对于轻碱需求有限。而从实际状况了解到,目前轻碱和烧碱之间的替代需求量并不多

总结

从烧碱和纯碱的历史价格来看,两者的价格趋势大致相同,在2020-2021上半年两者价格劈叉的主要原因在于基本面,光伏带来了纯碱最大的需求增量。我们认为6月以来纯碱和烧碱价格再度劈叉主要来源于宏观层面,6月在美联储加息预期下,整个大宗商品价格均出现了回落,烧碱的价格回落同样在于此,而纯碱价格稳定则主要在于定价模式,纯碱多和玻璃厂签订的是长协价格,玻璃对纯碱的需求刚性使得纯碱盘面出现回调,但是现货价格基本是持稳。烧碱则在于下游产业相对分散,而多集中在化工纺织造纸等轻工业,行业集中度相对于纯碱较弱,那么上游定价权则较弱。

从基本面上看,2022年纯碱和烧碱的新增产能均有限,在碳中和大背景下,后面每年的投产产能有限(纯碱主要增量在于天然碱的投放),但纯碱和烧碱今年在高利润的背景下虽然产能新增有限,但开工同比都有所上升,产量可能2%-3%左右的增速。从需求端来看,今年烧碱下游氧化铝的增速在10%左右,如果按照氧化铝的烧碱需求算,对烧碱需求拉动在3%左右,纯碱这边主要还是在于光伏的增量(计划新增4.2万吨日熔,目前落地1.8万吨,预计最后落地3万吨左右),但不确定性则在于玻璃持续亏损后的大面积冷修可能,目前来看10月之前的大面积冷修可能不存在。从烧碱和纯碱的替代需求来看,目前所了解现实中替代用到的并不多。从供需角度上看,今年碱预计仍处于高景气周期,纯碱和烧碱的价格预计仍会维持在一个相对高位,纯碱的基本面相对于烧碱是更加好一点(玻璃的需求刚性以及光伏增量需求),两者价差短期可能还是会继续扩大,但幅度有限。而明年纯碱在供给端压力以及玻璃冷修预期下,基本面是不如今年的。

短期而言价格风险仍是集中在宏观层面,加息预期下大宗商品普遍回调,且国内对于终端地产更多采取托而不举,在经济大环境不好下,下游购买力减弱将反作用上游,烧碱价格回调。纯碱由于下游玻璃行业的特殊性,现货价格暂时还能稳定,但玻璃的持续走弱势必还是影响纯碱的新签订单,接下来重点关注碱厂8月定价,随着纯碱盘面回调,交割库存去化后碱厂的8月定价能反映到现货到底缺不缺。