一夜之间,都被特朗普吓傻了

自从拜登辩论失败和特朗普耳朵中枪之后,特朗普入住白宫的声音就特别特别的高。最近,连拜登都萌生了退意。

然而,在他们两人角逐的过程中,整个资本市场和舆论,似乎都很害怕特朗普上台。特别是受到正统经济学熏陶的“精英”们,格外不看好。

起初,6月27日,当拜登和特朗普第一次辩论结束的时候,投资者惧怕特朗普上台,纷纷抛弃手中的美债,黄金也恰到好处地完成了调整遭遇疯抢再度上攻。

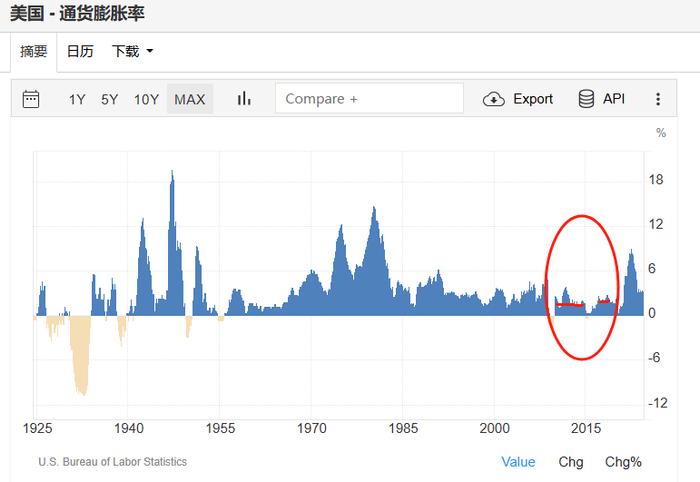

同时,16位诺贝尔经济学奖得主公开站台拜登,认为拜登的经济主张要“大大优于”特朗普,并警告说,如果11月特朗普当选将会给美国带来更高的通胀。

最近几天,伴随着特朗普牵手更右的JD万斯一起出场,即便在美联储9月即将降息的呼声中,美元指数、美国国债和美股中的科技股照样逆势交易,纷纷投出了恐慌的反对票。

彭博社和经济学人头版头条更是干脆称呼特朗普为“巩固了民粹主义者”、“反全球主义者MAGA的狂热分子”。

那么,究竟是什么让资本恐慌,美国“精英”害怕呢?

答案是人们对特朗普执政主张会带来一个恐怖结果的预期,即未来美国将被“高通胀”和“高利率”主导!

对于这个结果,连我的一个朋友都不禁大半夜问我“川普主张降息和减税,美国国债总额会飙升,是不是意味着大通胀要来”。

针对美国未来会不会发生大通胀,我的看法是:美国通胀会高于“平时”,但很难掀起特别大的通胀,市场过于恐慌了。

不少人认为会掀起大通胀,逻辑主要围绕三点:

第一,低税率,明面上是供给学派的那一套,实际上是大搞财政,依靠发债,政府去背杠杆,催生更多的货币。钱多了,通胀会起来;

第二,高关税,会直接抬升美国商品的进口价格,从而直接抬升美国的物价;

第三,特朗普希望美联储实行低利率,加之他曾公开施压美联储要求降息,让人们产生了对美联储独立性的怀疑,从而削弱人们对美元的信心。对美元信心减弱,民众就会更愿意花掉它从而无形中进一步拉升通胀。

粗看之下,这三个逻辑都无懈可击。

然而,事实却被放大了。

首先,先整体上看,这次特朗普的一整套操作跟上次执政本质上没什么区别。

查看特朗普在2017到2021年的执政成绩单,会明显发现特朗普整体上解决了失业率却并没有带来多高的通胀。

这很反直觉,但数据是这样的:

美国失业率从4.7%降到了3.5%,创出了50年的新低;美国通胀率平均1.9%,基本与奥巴马执政时期的通胀水平相当,略高于特朗普上台前5年的平均通胀水平。

所以,单纯从特朗普“放松监管+低税率+高关税”政策组合就认为美国即将掀起大通胀,多少有些自己吓自己了。

其次,减税方面不是靠加大财政指出,而是在拜登的基础上挪一挪用途,明显跟上次不同,

他想让未来十年消耗4.5万亿财政资金的《减税与就业法案》持续下去,采取的措施是“回笼”当前已经实行的减税措施来弥补。

大头,具体是:未来10年高关税能得到3万亿,拜登气候补贴方案(《通胀削减法案》)取消能得到1万亿,取消拜登的学生债务减免能得到1万亿……

正像他在专访中说的,他要效仿“关税之王”——麦金莱,做一个铁公鸡。

另外,明年的1月2号美国债务上限就要恢复,他就是想多减税靠财政赤字去换取他的政绩,也很难解决两院的同意票。

所以,我们不少人可能都被特朗普减税、大搞财政的营销噱头给唬住了,吓蒙了。

当然了,在这个大选之年,各国极右泛滥的窗口期,谁也保不准掐起架来进入非常状态,领导人获得更多的特殊权利,让以上逻辑都变成狗屎。

不过,站在当下,很确定的是未来美国通胀不会无缘无故萎缩,金融市场会更加动荡。

我设想了两种情景,以及可能对我们产生的影响。

情景一:“高通胀+高利率”组合。

这种组合是目前市场共识最大的组合。

它描述的情景是,未来美国会因为特朗普对内自由主义、对外保护主义而把美国的通胀保持在一个相对比较高的位置,从而迫使美联储即便降息也不会降很多,整体维持在一个相对比2020年更高的利率水平。

这种情况对他国的汇率非常不友好,很可能还会像这两年一样,美元独强,美债不香,美股高位盘着。

情景二:“高通胀+低利率”组合。

这种组合实际上是滞胀。

它描述的情景是,特朗普的一系列操作让美国的通胀保持在一个较高的位置,但是经济增长却明显放缓,迫于无奈,美联储只能通过降息把利率保持在一个相对很低的位置来刺激经济。

这种情况对他国的汇率要友好的多,美元走弱,美债巨香,美股调整。

纵观这两种组合,第一种对我们目前依靠出口缓解制造业过剩有一定帮助,但会让我们的人民币继续高位盘着,贬值压力一时半会消除不了;第二种会让我们的人民币压力减少许多,但不利于靠出口缓解我们的经济压力。

总之外部的不确定性,加上前两天咱们的闭门会议公报的出炉,鸭梨山大。

在这个全球政治、经济愈发不确定当下,资金身处国内的我们唯一能做的还是:

保持现金流,余钱继续锁定长期收益率!

风险偏好高的朋友,也必须谨慎地评估接下来的刺激举措,远离权益类资产,关注商品类机会。