【华创交运】快递行业8月数据点评:淡季疫情扰动影响件量增速,通达系单价维持稳定,韵达同环比均提升

核心数据:

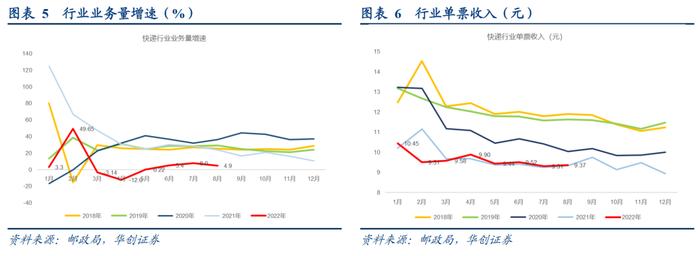

1、快递行业:8月业务量同比增长4.9%,单票收入同比提升0.3%

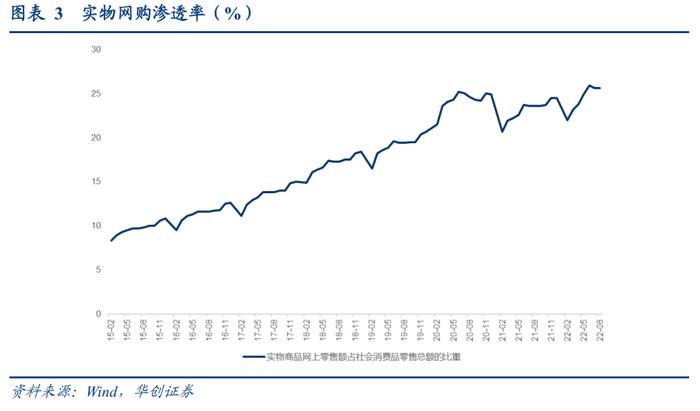

1)业务量:8月完成94.3亿件,同比增长4.9%(低于实物网购增速12.8%);1-8月累计完成业务量703亿件,同比增长4.4%。

2)收入:8月收入883.9亿元,同比提升5.2%;1-8月累计收入6764.4亿元,同比增长3.9%。

3)单票收入:8月单票收入9.37元,同比增长0.3%,环比7月提升0.06元,单价连续5个月维持同比正增长。1-8月累计单票收入9.62元,同比下降0.5%。

2、上市公司披露8月数据:申通增速最快,单月份额新高

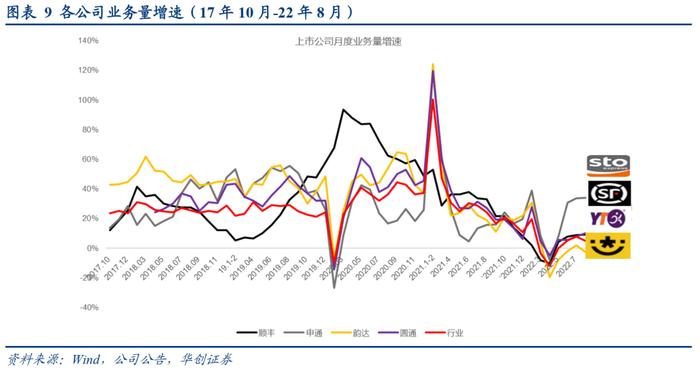

1)8月业务量增速:申通(34.3%)>圆通(10.1%)>顺丰(9.2%)>行业(4.9%)>韵达(-2.4%)。申通业务量增速保持领先,圆通、顺丰增速超越行业,韵达受义乌疫情影响件量下滑(公司义乌及浙江件量占比较高)。

2)1-8月累计业务量增速:申通(22%)>圆通(9.1%)>行业(4.4%)>韵达(2.4%)>顺丰(1.9%)。

3、8月单票收入:通达系持续同比增长约两成,韵达单票收入同比、环比提升幅度最大

顺丰15.61元,同比提升1.2%,

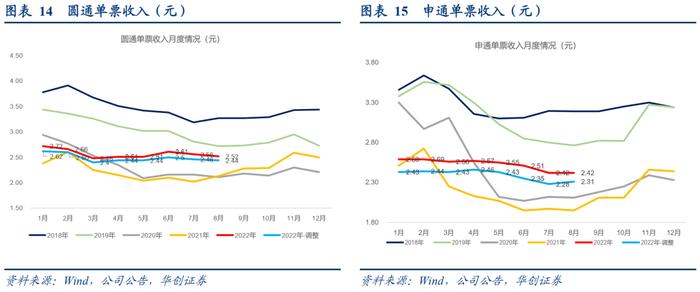

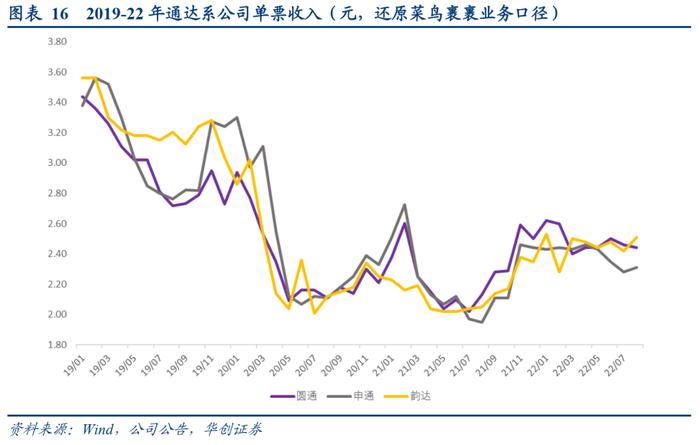

圆通2.52元,同比提升18.4%,还原菜鸟裹裹业务因素后单票收入约2.44元,同比增长14.7%;

韵达单票收入2.62元,同比提升27.8%,还原口径后,单票收入约2.51元,同比提升约22.4%,单价增幅最高;

申通2.42元,同比提升24.1%,还原后单票收入2.31元,同比提升18.5%。

4、投资建议:

1)强调我们提出的重要产业判断:电商快递行业不再具备价格战基础,核心龙头公司将有望体现持续提升的盈利能力。

2)我们认为未来资本市场视角会从份额转向结构与盈利,行业估值体系有望迎来整体抬升。即:价格战不再具备基础得到进一步的认可—>价格实现一定程度的修复—>产能、效率优化带动的成本端下降—>结构加速升级优化带来的票均收入提升—>价格、成本共同作用下的盈利水平持续提升。

3)从投资节奏看:

a)业绩高增长的圆通仍处于被低估状态;而市场或自Q4起,有机会进一步得到单票盈利能力可持续提升的验证点。产品分层、服务分层最终会实现“商家-平台-公司”合作共赢的良好局面,若叠加单票成本的持续下降,行业可持续提升的盈利能力将继续超越业务量增速成为业绩增长的核心贡献,且弹性巨大。

b)我们认为韵达股份处于产业逻辑与公司节奏共振阶段,公司短期困境已过、向上动力明确。公司股权激励计划(草案)彰显公司信心,实现激励目标意味着22H2整体净利实现15亿元,即我们此前深度报告中强调公司Q4业绩弹性释放。我们预计Q4单票净利有望达到0.15元以上,即有望实现10亿+利润。强调“强推”评级。

c)持续看好综合物流巨头顺丰控股:当前市值存在被低估成分,更长期维度看,供应链与国际业务或为未来看点,鄂州机场将助力公司体系升级,“强推”评级。

风险提示:经济大幅下滑,行业业务量增速显著下滑,价格战明显扩大。

1、快递行业数据:8月业务量增速4.9%,单票收入同比提升0.3%

1)件量:8月完成94.3亿件,同比增长4.9%(低于实物网购增速12.8%),其中同城、异地、国际件增速分别为-6.4%、6.6%、5.0%,8月上旬产粮大区义乌疫情影响下,业务量环比7月有所下降;1-8月累计完成业务量703亿件,同比增长4.4%。

2)收入:8月收入883.9亿元,同比提升5.2%;1-8月累计收入6764.4亿元,同比增长3.9%。

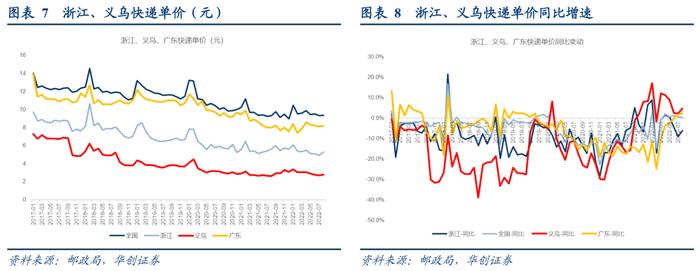

3)票均收入:8月单票收入9.37元,同比增长0.3%,环比7月提升0.06元,单价连续5个月维持同比正增长。1-8月累计单票收入9.62元,同比下降0.5%。注:观察义乌8月单票收入2.76元,同比提升4.8%,表现优于行业,环比7月提升0.05元;终端价格未受到疫情扰动;浙江8月单票收入5.31元,同比下降6.1%,环比7月大幅提升0.38元;广东8月单票收入8.18元,同比提升2.2%,广东单价同比持续回正,表现优于行业,环比7月提升0.05元。

2、上市公司8月业务量:申通增速最快,单月份额新高,韵达受疫情拖累

1)8月业务量增速:申通(34.3%)>圆通(10.1%)>顺丰(9.2%)>行业(4.9%)>韵达(-2.4%)。申通业务量增速保持领先,圆通、顺丰增速超越行业,韵达受义乌疫情影响件量下滑(公司义乌及浙江件量占比较高);

2)1-8月累计业务量增速:申通(22%)>圆通(9.1%)>行业(4.4%)>韵达(2.4%)>顺丰(1.9%),顺丰自21年下半年起主动调优产品结构,减少低毛利产品,部分影响件量增速,而相对应的,可观察公司单票收入连续10个月同比增长。

3)环比看:受义乌疫情影响,8月行业件量环比下降2.2%,顺丰提升2.3%、圆通提升0.9%、申通提升2.6%、韵达下降6.2%。

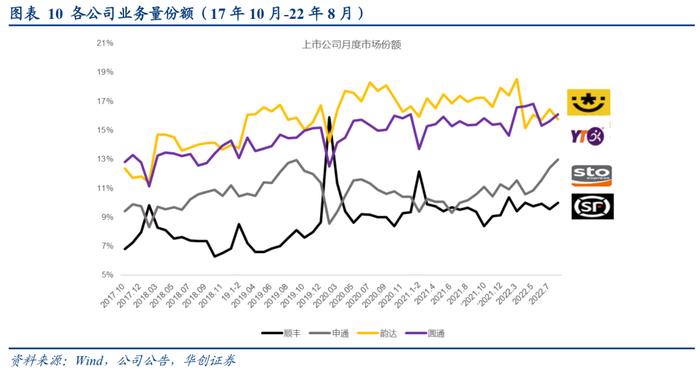

4)行业集中度:8月CR8为84.8%,同比提升4pct,环比持平;22年1-8月累计份额:韵达(16.5%)>圆通(15.8%)>申通(11.5%)>顺丰(9.9%)。

3、单票收入:通达系持续同比增长约两成,韵达单票收入同比、环比提升幅度最大

1)8月单票收入:顺丰15.61元,同比提升1.2%,圆通2.52元,同比提升18.4%,还原菜鸟裹裹业务因素后单票收入约2.44元,同比增长14.7%;韵达单票收入2.62元,同比提升27.8%,还原口径后,单票收入约2.51元,同比提升约22.4%,单价增幅最高;申通2.42元,同比提升24.1%,还原后单票收入2.31元,同比提升18.5%。

2)环比看,顺丰下降0.41元,预计为均重影响,圆通下降0.04元,还原口径下下降0.02元,韵达提升0.11元,还原口径下提升0.09元,申通持平,还原口径提升0.03元,韵达单价同环比提升幅度均最大。

3)1-8月票均收入:顺丰15.89元,同比增长3.5%,圆通2.57元,同比上涨18.2%,韵达2.54元,同比上涨21.8%,申通2.52元,同比提升15.8%。

4、投资建议:

1)强调我们提出的重要产业判断:电商快递行业不再具备价格战基础,核心龙头公司将有望体现持续提升的盈利能力。

2)我们认为未来资本市场视角会从份额转向结构与盈利,行业估值体系有望迎来整体抬升。即:价格战不再具备基础得到进一步的认可—>价格实现一定程度的修复—>产能、效率优化带动的成本端下降—>结构加速升级优化带来的票均收入提升—>价格、成本共同作用下的盈利水平持续提升。

3)从投资节奏看:

a)业绩高增长的圆通仍处于被低估状态;而市场或自Q4起,有机会进一步得到单票盈利能力可持续提升的验证点。产品分层、服务分层最终会实现“商家-平台-公司”合作共赢的良好局面,若叠加单票成本的持续下降,行业可持续提升的盈利能力将继续超越业务量增速成为业绩增长的核心贡献,且弹性巨大。

b)我们认为韵达股份处于产业逻辑与公司节奏共振阶段,公司短期困境已过、向上动力明确。公司股权激励计划(草案)彰显公司信心,实现激励目标意味着22H2整体净利实现15亿元,即我们此前深度报告中强调公司Q4业绩弹性释放。我们预计Q4单票净利有望达到0.15元以上,即有望实现10亿+利润。强调“强推”评级。

c)持续看好综合物流巨头顺丰控股:当前市值存在被低估成分,更长期维度看,供应链与国际业务或为未来看点,鄂州机场将助力公司体系升级,“强推”评级。

风险提示:经济大幅下滑,行业业务量增速显著下滑,价格战明显扩大。

具体内容详见华创证券研究所2022年9月20日发布的报告《快递行业8月数据点评:淡季疫情扰动影响件量增速,通达系单价维持稳定,韵达同环比均提升》

华创交运吴一凡团队

法律声明:

本资料来自华创证券研究所已经发布的研究报告,若对报告的摘编产生歧义,应以报告发布当日的完整内容为准。须注意的是,本资料仅代表报告发布当日的判断,相关的分析意见及推测可能会根据华创证券研究所后续发布的研究报告在不发出通知的情形下做出更改。华创证券的其他业务部门或附属机构可能独立做出与本资料的意见或建议不一致的投资决策。本资料所指的证券或金融工具的价格、价值及收入可涨可跌,以往的表现不应作为日后表现的显示及担保。本资料仅供订阅人参考之用,不是或不应被视为出售、购买或认购证券或其它金融工具的要约或要约邀请。订阅人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。华创证券不对使用本资料涉及的信息所产生的任何直接或间接损失或与此有关的其他损失承担任何责任。