【兴证固收.信用】信用利差会迎来修复么?

一、信用利差有望迎来结构性修复

1)9月以来存单利率开始趋于下行+未来财政支出节奏有望加快,金融体系缺长钱的压力或逐步缓和,交易盘负债端的潜在赎回压力可能得到明显缓解,这或也是信用债市场重新做多的重要标志。

2)货币政策有望延续宽松基调,降息概率或加大;同时非银与银行的流动性分层现象有所缓和,未来非银机构对中高等级+中短久期信用债加杠杆套息的动力有望提高,但类似于5-7月的投资热情短期内或难复制。

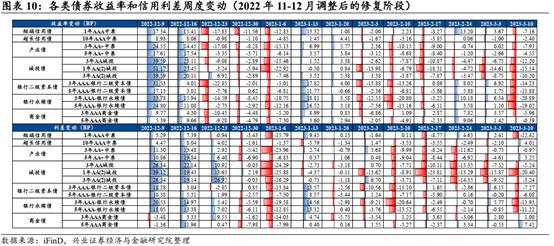

3)近期调整下,各类信用债中短久期(3年以内)、中高等级(中债隐含评级AA及以上)的信用利差多回归到今年以来的60%分位数以上,信用债的投资性价比有一定走高。

整体来看,未来信用债有望迎来利差修复行情,但信用利差的修复可能会走向分化,短期内流动性相对偏弱的中低资质、中长久期信用利差的上行压力可能难言解除。

二、投资建议:关注利差结构性修复下的信用债参与机会

在机构负债端潜在赎回压力缓和、流动性分层有望缓解的背景下,“资产荒”逻辑或重新主导市场走势;同时经过8月下旬以来的回调之后,信用债估值逐渐调整出一定性价比。信用利差有望迎来结构性修复行情,信用债的参与机会逐渐显现。

信用债投资建议:

投资者短期可以逐渐关注3年以内、中高等级 信用债(诸如产业债、城投债等)的参与价值,同时可以适度关注3-5年高等级二永债的波段交易价值;

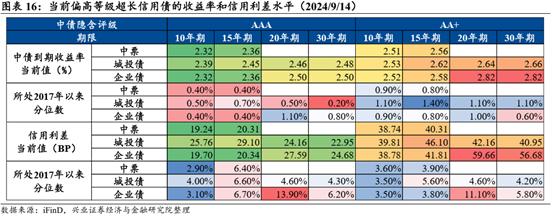

对于10-15年期、中债隐含评级AA+及以上偏高等级、流动性较好、跌出一定性价比的超长期信用债,也可以适度关注拉久期增厚资本利得的可能。

在未来弱资质信用风险仍可能暴露、信用分层可能加剧的背景下,对于流动性相对不佳、偏长期限的低等级信用债仍需要保持相对谨慎。

风险提示:货币政策放松不达预期;政策落地不达预期;数据统计可能存在一定偏差。

9月以来存单利率走势已趋于平稳略下行,未来货币政策有望延续宽松基调,降息概率或加大;债市或将从分割逐渐走向收敛。伴随着前期信用利差的走阔,信用债的投资性价比也有一定走高。本文从多个维度对信用利差是否有望迎来修复进行探讨,并基于当前的市场环境、历史经验和各类信用债品种性价比,对未来的信用债投资给出我们的建议。

1

信用利差有望迎来结构性修复

存单利率开始趋于下行+财政支出节奏有望加快,金融体系缺长钱的压力或逐步缓和,或也是市场重新做多的重要标志,特别是信用债。

8月债市回调的起点是监管规范预期引导下的利率债压力,其后信用债回撤压力显现,央行买卖债券等创新货币政策工具部署落地也给市场预期带来不确定性。其中,信用债回撤和存单利率上行之间可能还会存在相互作用,例如,存单利率上行可能意味着银行表内缺长钱,同时使得银行更倾向于赎回货基、债基而非发行存单,这可能导致基金等交易盘负债端的潜在赎回压力仍在。

9月以来,存单利率走势已趋于平稳略下行,并且存单换手率也呈现出止跌回升的特征;同时2024年9月10日《国务院关于今年以来国民经济和社会发展计划执行情况的报告》强调“支持重点地区统筹化债和发展”,或表明财政支出节奏有望加快,也有利于市场流动性改善。

存单利率开始趋于下行+财政支出节奏有望加快,金融体系缺长钱的压力或将逐步缓和,交易盘负债端的潜在赎回压力也可能得到明显缓解。

货币政策有望延续宽松基调,非银与银行的流动性分层现象有所缓和。

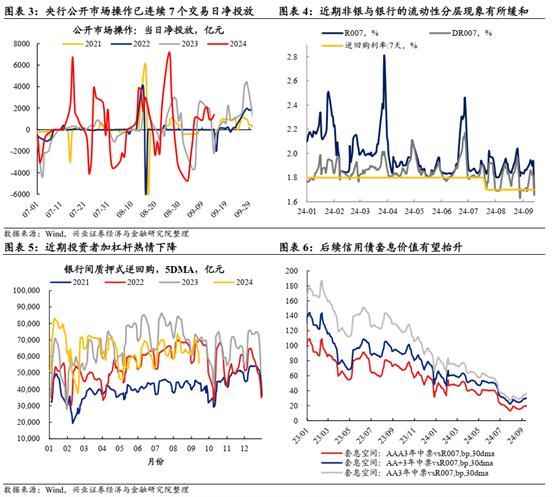

货币政策支持性立场较为明显,有望延续宽松基调。截至2024年9月14日,央行公开市场操作已经连续7个交易日净投放。此外,2024年9月13日中国人民银行有关部门负责人解读8月金融统计数据表示,“着手推出一些增量政策举措,进一步降低企业融资和居民信贷成本,保持流动性合理充裕”,降息概率或加大。

同时前期银行缺长钱的压力下,银行和非银间流动性分层现象加剧,对于非银机构来说借钱成本偏贵,套息价值不高。在此背景下,投资者通过套息加杠杆策略增厚收益的热情下降,在一定程度上导致了信用利差的持续走阔。但是近期非银与银行的流动性分层现象有所缓和,未来非银加杠杆动力有望提高,投资者对中高等级+中短久期信用债的投资热情或将逐步修复。

但是类似于5-7月的信用债行情短期内或难以复制。1)和当前相比,5-7月信用债的套息空间尚处于较高水平,加杠杆套息策略的价值相对更高;2)5-7月在“存款搬家”持续发力的背景下,非银机构负债端明显扩容,“资产荒”演绎较为极致,进一步带动了非银机构对中高等级+中短久期信用债的投资热情。

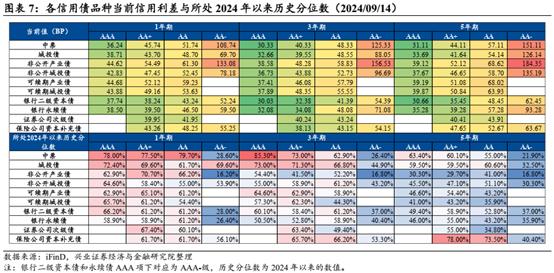

近期调整下,各类信用债中短久期(3年以内)、中高等级(中债隐含评级AA及以上)信用利差多回归到今年以来的60%分位数以上,信用债的投资性价比有一定走高。

通过对截至2024年9月14日的信用利差观察发现,经过近期调整,当前各类信用债品种中短久期(3年以内)、中高等级(中债隐含评级AA及以上)的信用利差多回归到今年以来的60%分位数以上,诸如1/3年期AA+及以上偏高等级中票、城投债的信用利差更是在70%分位数以上,信用债的投资性价比有一定走高。

但是未来信用利差的修复可能会走向分化,短期内流动性相对偏弱的中低资质、中长久期信用利差的上行压力可能难言解除。

在未来潜在的弱资质信用风险暴露需要持续关注的背景下,低等级信用债可能将面临重定价,特别是流动性相对偏弱的中低资质、中长久期信用利差可能仍存在继续上行的风险。

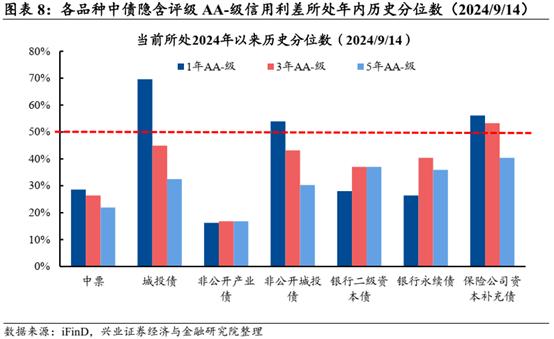

从当前1-5年期各品种中债隐含评级AA-级低资质信用利差所处年内历史分位数来看,除了1年城投债/非公开城投债,以及1/3年期保险公司资本补充债外,其他品种1-5年期弱资质信用利差依然在年内50%分位数以内,仍有一定的走阔可能。

2

投资建议:关注利差结构性修复下的信用债参与机会

对于债市而言,货币政策有望延续宽松基调,非银与银行的流动性分层现象缓和降息概率或加大;同时财政支出有望加力,后续财政资金投放节奏加快有望进一步缓和金融机构缺长钱的压力,机构负债端潜在的赎回压力可能走向明显缓和。债市或将从分割逐渐走向收敛,市场机会可能从利率债往信用债延伸。

对于信用债,此前信用债流动性较低+信用利差压缩至较低水平,安全垫可能不厚,但经过8月以来的回调之后,信用债估值逐渐调整出一定性价比;同时在机构负债端潜在赎回压力缓和、流动性分层有望缓解的背景下,“资产荒”逻辑或重新主导市场走势,信用利差有望迎来结构性修复行情,信用债的参与机会逐渐显现。

信用债投资建议:从近两年信用债调整后续行情修复的特征来看,流动性较好的信用债往往会率先修复。诸如偏高等级、中短端信用债多修复较早,从信用债品种角度来看,往往是流动性较好的银行二永债率先修复。因此建议投资者短期可以逐渐关注3年以内、中高等级信用债(诸如产业债、城投债等)的参与价值,同时可以适度关注3-5年高等级二永债的波段交易价值;对于10-15年期、流动性相对较好、跌出一定性价比的偏高等级超长信用债,也可以关注拉久期增厚资本利得的可能。但是,在未来弱资质信用风险仍可能暴露、信用分层可能加剧的背景下,对于流动性相对不佳、偏长期限的低等级信用债仍需要保持相对谨慎。

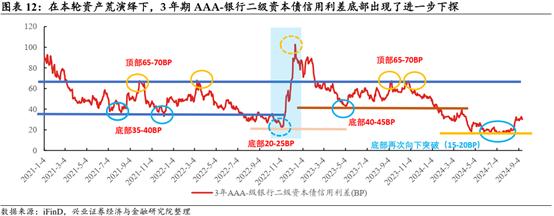

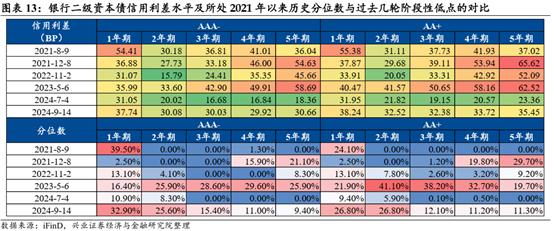

银行二永债投资建议:

2021年以来,高等级银行二级资本债相对估值(以3年期AAA-国有大行为观察的锚)呈现出较为明显的“上有顶,下有底”的特征;但在本轮资产荒演绎下,其利差底部出现了进一步下探(15-20BP)。考虑到利差中枢可能系统性下移,如果3年期AAA-级二级资本债利差走阔到40BP上下,或可能是理论意义上的阶段性高点。

截至2024年9月14日,3年期AAA-级二级资本债信用利差走阔到30BP上下,虽然距离理论意义上的阶段性高点还有一定距离,但考虑到基金、理财等交易盘对银行二永债更多是通过高频波段交易赚取资本利得,因此在短期信用利差可能迎来修复行情的背景下,可以适度关注高等级银行二永债的波段交易价值。

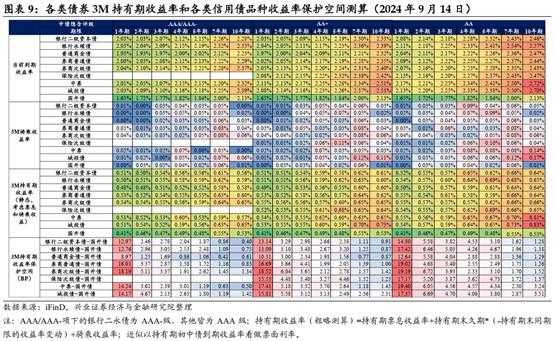

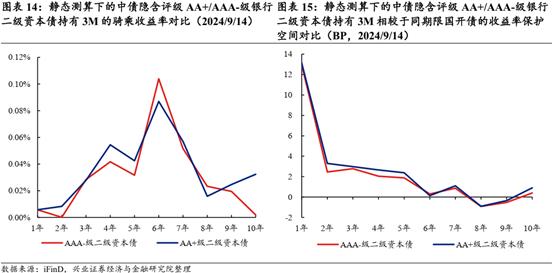

从静态测算下的持有3M骑乘收益和收益率保护空间的角度来看,交易盘可以阶段性关注3-5年期偏高等级银行二永债的交易价值,流动性相对较好的同时也能够获得相对更高的骑乘收益,相较于同期限国开债也有一定的收益率保护空间。如果负债端相对稳定,也可以适度关注6年和7年期银行二级资本债的参与价值。

超长信用债投资建议:

交易盘:在信用利差有望迎来修复行情的背景下,投资者可适度关注10-15年期中债隐含评级AA+及以上偏高等级超长信用债一二级市场的套利机会,或者在二级市场上关注10-15年期、中债隐含评级AA+及以上偏高等级、流动性较好、跌出一定性价比的超长信用债博弈机会。

配置盘:建议可以重点关注20-30年期、中债隐含评级AA+及以上偏高等级超长信用债的配置价值。

风险提示:货币政策放松不达预期;政策落地不达预期;数据统计可能存在一定偏差。