从长周期寻找民航业的投资机会

处在2024年的中国民航行业,仍然是一个方兴未艾的行业。进一步具体理解其中各个子行业的商业逻辑和竞争环境,在此基础上,如果能发现划算、甚至是低廉的估值,就不难做出正确的投资决策。

在投资一个行业时,我们需要考虑两方面因素:行业的整体发展前景,以及行业中各个细分子行业的商业逻辑和竞争环境。这里,就让我们从这两个角度,来看一看中国民航业的长期投资机会在哪里。

中国民航业仍有相当大的发展空间

首先,从整体行业来说,经过复杂的全球比较之后,我们大致可以得出结论:处在2024年的中国民航行业,仍然是一个方兴未艾的行业,将来仍然有不错的发展空间。

进行民航业的全球发展水平比较,是一件非常复杂的事情。由于全球每个国家的总人口不同、陆地面积不同、陆地面积构成不同(群岛还是大陆、国土细长还是紧凑)、人口分布不同、铁路公路等替代出行方式建设水平不同,因此几乎不可能找到一个完全一样的对标国家,通过简单对比,就可以得出中国民航业在长期的发展潜力。相比之下,分析世界各国的人均用电量、人均肉类消耗量等指标,显得格外轻松。

因此,想要简单通过国际对比,得到中国民航行业还有多大发展空间,无疑是困难的。从中国的特性来说,有利于民航行业的因素包括:辽阔的国土面积、相对分散的人口构成(90%以上的人口居住在胡焕庸线以东,而这部分人口分布的面积也达到全国面积的约43%、超过400万平方公里,甚至比印度都大)、快速发展的经济水平。而不利于民航业的主要因素,则包括高度发达的铁路、尤其是高铁网络,以及较高的石油对外依存度(这也是中国努力发展铁路的重要原因之一)。

不过,即使无法做到精确对比,但是粗略的对比仍然可以让我们了解中国民航业的潜在发展空间。根据来自国际民航组织(ICAO)、世界银行和各国统计局的数据,我们可以了解中国民航行业目前发展情况和全球一些主要经济体的对比。

主要的民航发展数据由两个指标构成:收入吨公里(包括客、货、邮件)、收入客公里。其中“收入吨公里”指飞行公里乘以收费运载(乘客及货物)吨位量,“收入客公里”则指飞行公里乘以收费旅客人数。

目前,国内外的民航业,收入都主要以客运为主。根据国际航空运输协会(IATA)在2023年的一份报告,预测当年全球航空客运收入为5460亿美元,约为2019年水平的90%;货运收入约为1400亿美元,比2019年高出40%。而根据中国国航集团2024年半年报,期间国航营业收入总计795亿元,其中航空客运收入就达到731亿元。

由此可见,航空业的主要收入来源为客运,下面将着重分析行业中的客运指标。同时,由于新冠疫情导致2020年以后数年的数据失真,因此各国民航业数据为2019年的指标,而其他不受疫情过多影响的数据则使用2023年指标。

数据显示,中国民航业的人均收入客公里数为835公里,远低于日本的1623公里、韩国的3664公里、美国的5081公里、德国的3012公里、俄罗斯的1898公里,等等。

不过,中国民航业和其他经济体的差距,主要体现在国际航班上。中国民航业的人均收入客公里数只有227公里,日本为835公里、韩国为3421公里、马来西亚为2631公里、甚至墨西哥都有411公里。

同时,中国国内航线的人均收入客公里数,则和别国相差不大。

面对这组数据,不少分析得出的结论,是中国国内市场的民航业发展已经趋于饱和、只有国际航线有较大市场空间。但是,这一结论可能是错误的。

原因在于,中国的国土面积和人们居住地的分散程度,远高于全球大部分经济体。虽然中国有发达高铁网络,但是高铁在3小时-5小时以上的线路中仍然难以竞争过民航行业,在2024年,从北京到广州的高铁就要12小时,从上海到成都的高铁也要12-13小时,因此高铁在国内市场,也不可能完全取代民航行业。在2024年,北京和上海之前的高铁最快只要4小时18分钟,但是京沪空中快线仍有大量市场需求,就是一个很好的例子。

而以英国为例,英国国内航线的人均收入客公里数仅有136公里,不到中国608公里的1/4,这并不是因为英国没有中国发达,而是因为其国土面积太小,因此在国内基本无需乘坐飞机(主要的民航需求来自于北爱尔兰和大不列颠岛之间的飞行)。

所以,在比较国内航班的发展程度时,简单用收入客公里除以总人口,就疏漏了国土面积大小带来的影响。如果研究中国民航业的国内市场发展空间,则主要比较中国和经济水平较为发达的、国土面积大的国家。

不过,统计数据显示,国土面积较大、且经济发展水平远高于中国的国家,只有美国、加拿大两个,它们的国内航班人均收入客公里数分别为3624公里、1591公里,都远高于中国。考虑到中国相对美加高度发达的铁路客运网络,因此,中国的国内民航业仍有发展空间,但是也很难达到这两个国家的水平。

以俄罗斯来比较,其国内航班人均收入客公里数则达到1018公里,比中国高出了67%。虽然俄罗斯没有如中国一般发达的高铁网络,但是其人口相对中国更加集中。因此,综合考量,仍然能够看出中国国内民航业仍有不少发展空间。

民航业发展趋势良好

虽然发展空间仍然不小,但是站在2024年的时点上,中国民航业的发展态势究竟如何呢?从数据来看,中国民航业的发展态势仍然不错。下面,就来看3组数据。

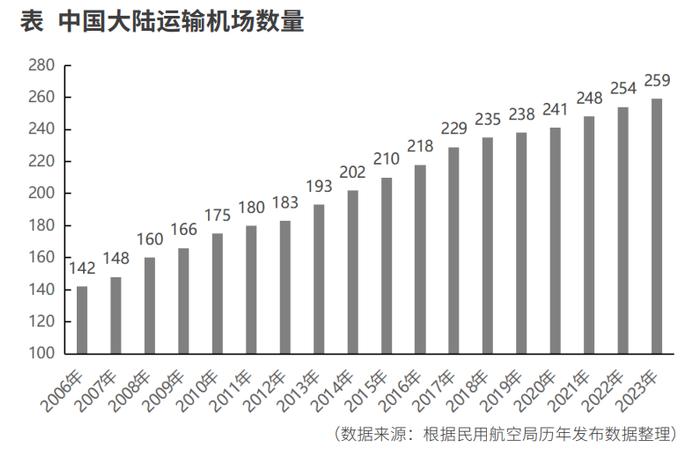

先看民航业的基础设施、也就是机场的发展速度。根据中国民用航空局的数据,中国大陆的通用运输机场的数量,在过去多年持续稳步发展。2010年全国(不含港澳台地区)只有175个通用运输机场,2015年有210个,2019年有238个,而到了2023年则发展到259个。

根据2022年发布的《“十四五”民用航空发展规划》,预计到2025年,中国民用运输机场数量将达到270个以上。

从民航行业的实际运输量来看,其从疫情中的恢复趋势也非常明确。根据民用航空局的数据,2023年的民航旅客周转量已经达到10309亿人公里,达到2019年11705亿人公里的88%,超过了2017年的9513亿人公里。随着2024年的市场复苏,预计民航旅客周转量还要进一步上升。

而在受到疫情影响最为严重的出入境旅客方面,根据国家移民管理局的数据,2024年上半年的出入境人次已经达到2.87亿人次,简单乘以2为5.74亿人次,达到2019年的86%,基本等于2017年的5.90亿人次。而且,2024年下半年的出行恢复明显好于上半年,估计全年的数字当不止于此。

由此可见,虽然疫情给中国的民航行业带来了不小的冲击,但是随着疫情影响逐渐减弱、中国对外开放的大门越开越大,民航行业的完全恢复、以及长期发展,都是大概率事件。考虑到对比全球其他经济体得出的、中国民航业的长期发展潜力,中国民航业的长期发展是非常值得期待的。

六个细分行业的商业逻辑和竞争环境

理解了民用航空业发展的大趋势以后,我们就需要具体理解其中各个子行业的具体商业逻辑和竞争环境。在此基础上,如果能发现划算、甚至是低廉的估值,就不难做出正确的投资决策。

结合目前上市公司的情况,民用航空业的细分行业,至少有6个:民航公司、机场、信息公司、飞机租赁公司、民航飞机制造、航空物流公司。

在全球市场,民航公司之间的竞争往往非常激烈。这往往导致了民航公司更高的资产负债率,让它们在动荡的油价和起伏的利率之间受尽折磨。

可以说,民航公司是一门艰难的生意。不过,在中国市场,情况却要好一些。中国民航市场三大航空公司的业务总量加在一起达到了整个市场的大约65%,因此竞争相对缓和一些。

在三大航空公司之外,一些小型的航空公司在性价比方面做得更好,因此赢得了自己的生存空间。不过,疫情对这些公司冲击更激烈一些。同时,大型航空公司也开始对这些小航空公司的高性价比产品采取了一些针锋相对的竞争,这对后者不是一个好消息。

从商业特性来说,机场是一门挺好的生意。除非两个机场靠的太近(比如珠三角的一些机场),否则机场往往在本地具有垄断优势。同时,巨大的土地需求、以及进出港航线所产生的噪音对周围的影响,也导致新建机场非常困难,现有的机场就很容易取得竞争优势。

不过,中国的发展毕竟非常快速,因此在成熟市场中可以保持绝对区域垄断的机场,在中国的一些城市,也会受到本市新建机场、或者机场搬迁的挑战。在投资时,需要留意机场附近是否有新建机场导致分流、现有机场是否有搬迁计划等因素。

民航飞机制造方面,目前,全球主要的大型民航机(搭乘百人以上)制造商是波音公司和空客公司。在这个寡头垄断的市场,中国商用飞机公司(中国商飞)凭借目前已经研发出来的C919飞机、稍小一些的ARJ21飞机,以及正在研发的C929等飞机,一旦能够成功进入市场,必然带来可观的利润。

不过,中国商飞尚未上市,在此之前,留意一些民航飞机制造产业链上的小型公司,也许能提供一些捡漏的机会。

对于中国民航飞机制造,一些怀疑的声音来自其是否能保持足够的安全记录。从东北亚地区长期保持的较好安全记录来看,东北亚(包括中国)的工程师们和飞行员们已经证明自己可以提供全球最安全的航空服务之一。

在民航行业,提供航空信息服务的公司是一个特殊的小众存在。这种公司通过提供整合的航空信息服务,向客户收取费用。一般来说,由于航空信息服务是比较有排他性、有网络优势的业务,因此这种信息服务公司往往经营得比较轻松,也不用举债应对竞争,资产负债率也就不会太高。

不过,由于其业务的定价属于较为独特的小众市场,因此该定价究竟如何决定、是否会有变化,也是投资者需要关注的一个要点。

由于航空行业的重资本投入,导致航空公司很多时候无法自己负担、也不需要自己负担所有飞机的资本投入,而是选择租赁飞机的方式。比如,根据中国国航集团的2024年半年报,公司机队共有915架飞机,其中自有飞机只有407架,而租赁的飞机则有508架,其中融资租赁212架,经营租赁296架。

对于飞机租赁公司来说,它们的生意就有点像民航领域的银行。由于借款对象都是民航公司,而中国的民航公司往往规模较大(以三大航为主),一些小航空公司即使破产也有飞机资产作为抵押,因此飞机租赁公司的日子往往过得比较舒服。

不过,飞机租赁公司也有两个值得注意的问题。一是这些公司之间的竞争非常激烈,高一点或者低一点的利率足以让它们失去或者赢得竞争;二是这些公司类似银行等金融企业,杠杆率往往很高,一旦管理层和业务团队失职,可能会让公司在高杠杆率的作用下,蒙受巨大损失。因此,选择靠谱的大股东、靠谱的管理层,就变得尤其重要。

相比普通物流公司,航空物流公司更加高端、对时效性要求更高、资本投入和进入门槛也更高。这就导致航空物流公司的竞争环境,相对普通物流公司来说稍微宽裕一些。

不过,航空物流公司毕竟仍然属于物流行业,而激烈的竞争就是物流行业的本色。消费者在不同物流公司提供的服务之间挑挑拣拣,没有多少客户黏性可言,哪里性价比高去哪里,各个公司不断在试图提供价格更低、质量更好的产品。

因此,航空物流本质上仍然是一个充满了激烈竞争的行业,其中的企业也会背负较大的经营压力,所幸由于其较高的进入门槛,竞争仍然相对可控。

(作者为九圜青泉科技首席投资官。本文不构成投资建议,据此投资风险自负)