网商银行绿色金融实践:数字化高效激励小微经营者绿色转型

“普惠金融不够绿色,绿色金融不够普惠”,小微绿色金融一直是行业的“薄弱地带”。

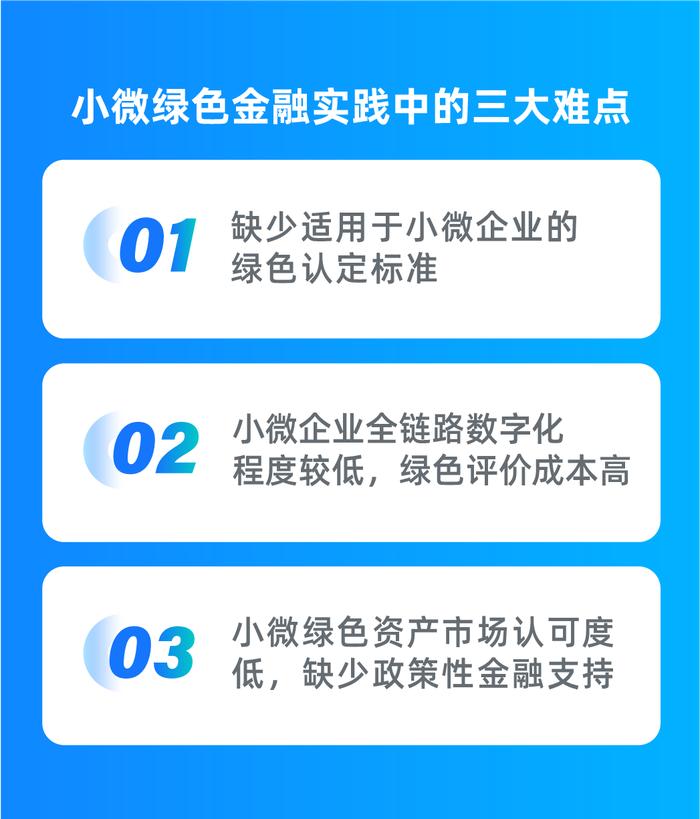

绿色金融和普惠金融融合发展,已是行业趋势,也成为银行业发展重点。重点伴随着难点,缺少适用于小微的绿色认定标准、小微企业的全链路数字化程度较低、小微绿色资产市场认可度低……都是小微绿色金融发展面前的“拦路虎”。

3月30日,一场绿色金融论坛在杭州举行,农发银行、浦发银行、兴业银行、网商银行等多家金融机构、绿色产业链企业、绿色金融领域专家同台热议小微绿色金融前景。其中,网商银行通过数字化金融,激励小微经营者绿色转型发展,成为践行绿色金融背景下的一个新样板。

会上,网商银行现金管理部总经理黎峰表示,建立小微绿色标准是行业发展关键,而数字化可能是小微绿色金融难题的最优解。

小微绿色转型需求旺盛

绿色标准缺失是行业核心挑战

“双碳”背景下,金融活水“浇灌”绿色低碳转型,成为发展趋势。

绿色信贷、债券等绿色金融蓬勃发展,碳质押融资等金融创新频频出现,但这些绿色金融工具多和碳排放数据挂钩,流向能源、工业、交通等行业节能相关的大、中型企业。

我国小微企业和个人经营者数量众多,许多小微有绿色转型意愿,但由于缺乏自身碳排放数据、缺乏碳资产,现行金融政策不覆盖,小微企业基本难以获得绿色金融支持。长期来看,不利于在更广的范围内推动绿色金融实践。

“网商银行是一家专门服务小微的互联网银行,成立7年服务了4900万小微客户,其中超过80%是经营性首贷户。”黎峰在会上表示,“正是因为长期服务小微,我们观察到,小微的绿色标准缺失是当前行业发展阶段的核心挑战,也是行业的共性问题。”

黎峰指出,当前的绿色金融标准主要衡量大项目、大企业的碳减排。小微企业和经营者普遍缺失环境数据,且这类融资主体贷款规模小,金融机构对其进行碳排放评估操作难度大、成本高。因此,传统绿色金融的项目申报制并不适用小微,导致其长期无法获得绿色普惠金融的政策支持。

“当下,我们只有制定更加科学、合理的适用于小微主体的绿色标准,清晰界定小微主体哪些经济活动属于‘绿色’,并针对这些‘绿色’活动开展绿色金融业务,才能够引导绿色普惠金融规范发展。”黎峰表示。

2022年11月,由北京绿金院、蚂蚁集团、芝麻企业信用、网商银行等单位联合起草,浙江省金融学会正式发布的《小微企业绿色评价规范》团体标准,明确了小微企业绿色评价的对象、原则、指标及程序,有效评估出小微企业在环境保护方面做出的实际贡献值,搭建起了“绿色金融”和“普惠金融”之间的桥梁,也成为全国首个支持小微企业绿色低碳发展的金融标准。

“我们通过对小微主体进行绿色评价,在原有信用评价基础上,增加环境污染影响、生态系统影响以及自然资源可持续利用三大方面考量因素以及ESG评价相关指标,让金融机构、投资人、政府及公众更加了解小微企业‘绿色’程度。”黎峰表示。

促“绿色”与“普惠”融合

数字化是最优解

如何更好推进绿色金融与普惠金融融合发展?网商银行数字化金融的实践经验,或许为绿色普惠的高效识别、精准激励提供可能。

“作为科技驱动发展的互联网银行,一方面,我们运用‘小微企业绿色评价’团体标准,借助大数据技术及人工智能的科技能力,搭建‘小微企业绿色评价模型’;另一方面,我们结合数字化供应链金融能力,更精准地识别供应链上各环节小微真实的金融需求,高效为其提供数字化的金融产品。”黎峰解释道。

黎峰强调,从标准搭建到模型测算,小微企业绿色评价数据采集和分析是关键,金融科技在网商银行的实践中发挥了重要作用。

伴随着产业数字化升级,海量绿色数据积累有了可能。网商银行打通了天猫、菜鸟、钉钉等阿里生态体系的电子缴费、电子收单、发票等多场景绿色数据,也尝试从外部引入新能源车牌、固废废弃物排放、环评报告等行业数据,叠加引导客户自证上传的自证数据。

此外,伴随着政策文件解读、合同信息识别、发票信息识别等模型不断升级,小微绿色评价模型的有效性得到了初步的验证,经网商银行评定的绿色小微企业与被国家级、省级公开评定的绿色企业出现了很高的重叠性。

“很高兴,经过3年的努力,网商银行‘精准识别、高效激励’小微绿色转型已经走出了第一步。”黎峰向现场嘉宾分享了一组数据,截至2022年末,网商银行已累计完成623万家小微企业的绿色评级,并累计为42万小微提供绿色利率优惠。

这一优势,在供应链金融领域表现得尤为明显。

将绿色供应链体系的小微企业纳入绿色普惠金融的政策范围内,银行业提供更多的绿色信贷,在绿色供应链系统当中的中小企业就可以获得低成本的融资,让更多小微享受红利,从而支持供应链的核心企业进一步发展,整个体系能够实现多赢。

截至2022年末,网商银行通过“绿色中标贷”、“绿色采购贷”、“绿色零账期”等多款绿色供应链产品服务于绿色小微。其中,网商银行的“绿色采购贷”服务已经应用于海尔集团、箭牌家居、哈啰、台铃等超过260家绿色品牌企业。

黎峰表示,未来,网商银行将逐步向金融机构、企业等开放小微绿色评级、绿色资产识别模型和绿色基础信息库等,希望通过开放,与合作伙伴一起迭代升级模型、共建能力,也希望能够共同促进绿色行业发展,助力小微绿色转型。

文/曹熙