国盛策略:A股盈利二次探底,哪些板块超预期?

摘要:一季报陆续披露,一季报业绩对全年业绩测算有重要意义。哪些比较超预期?国盛证券指出,2023Q1业绩高增且环比改善,同时超预期比例较高的行业包括非银金融、计算机、传媒、美容护理;结合业绩增速、超预期比例、盈利能力以及资本开支来看,申万行业中社会服务、非银金融、计算机、公用事业、电力设备、美容护理、传媒占优。

正文:

业绩增长:A股盈利二次探底,主板、大盘景气占优

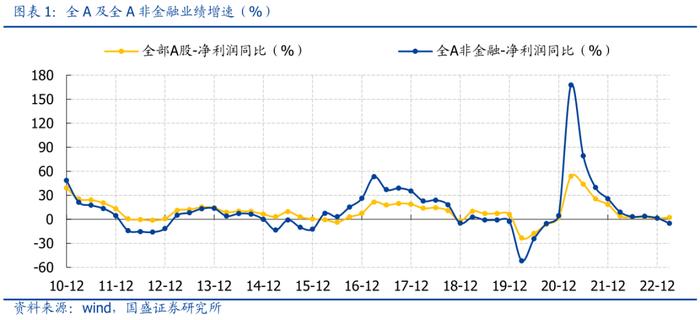

——A股业绩增速二次探底,全A非金融2021年来首次负增。全A/全A非金融23Q1业绩增速分别为2.22%/-5.02%,较22Q4业绩增速1.26%/1.46%分别变动0.96%/-6.48%。

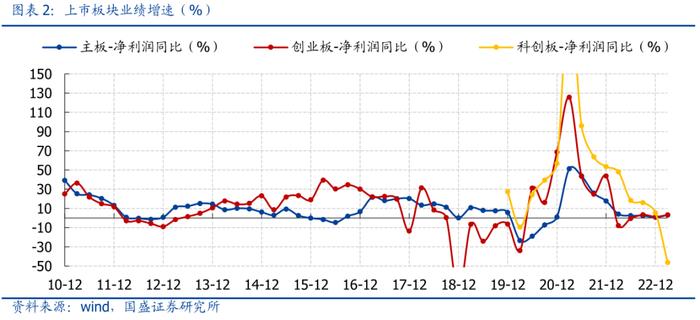

——上市板来看,主板景气相对占优、科创盈利显著承压。主板/创业板/科创板23Q1业绩增速分别为3.21%/3.14%/-46.22%,环比分别变动2.45%/1.79%/-51.64%。

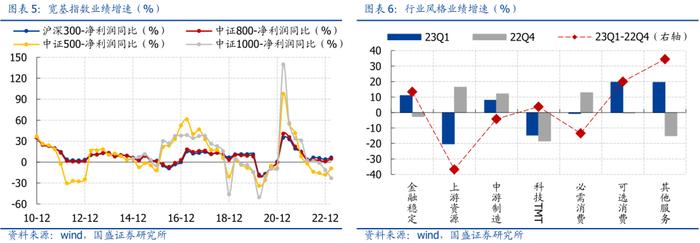

——宽基指数层面,代表大盘的沪深300韧性相对凸显;行业风格层面,可选消费、其他服务与金融稳定业绩高增且环比改善。

盈利能力:ROE水平明显回落,成本费用均有增加

——A股ROE水平明显回落,毛利率、销售净利率均环比下行。全A非金融23Q1ROE、毛利率、销售净利率分别为7.85%/17.48%/4.47%,较22Q4的百分比变动分别为-3.55%/-1.31%/-1.78%。

投资研发:资本开支同比增速小幅回升

——A股投资研发分化,资本开支同比小幅回升,而研发支出同比回落。全A非金融的23Q1资本开支同比/研发支出同比分别为9.81%/11.31%,较22Q4分别变动1.48%/-5.65%。

财务状况:财务杠杆、融资成本均保持低位

——A股财务杠杆、财务费用率均保持低位,表明企业财务风险不高、融资扩张意愿也较低。全A非金融23Q1资产负债率为59.41%,环比百分比变动为-0.21%;财务费用率为0.90%,环比保持平稳。

超预期视角:基于超预期标的占比观测强势板块

——我们构建了超预期比例(股价跳跃)与超预期比例(一致预期),分别衡量板块业绩超市场预期与超wind一致预期的情况:

——股价跳跃指向主板、沪深300、必需消费、金融稳定与可选消费超预期比例较高;一致预期衡量下,主板、沪深300、其他服务、可选消费、必需消费、金融稳定超预期比例较高。

行业比较:哪些行业23Q1业绩占优且超预期?

——23Q1业绩高增且环比改善的行业包括社会服务、非银金融、计算机、美容护理、传媒、食品饮料;

——23Q1业绩占优且超预期比例较高的行业包括非银金融、计算机、传媒、美容护理。

——结合业绩增速、超预期比例、盈利能力以及资本开支来看,重点关注社会服务、非银金融、计算机、公用事业、电力设备、美容护理、传媒。

风险提示:1、上市公司业绩修正;2、经济超预期波动;3、政策超预期变化。

业绩增长:A股盈利二次探底,主板、大盘景气占优

A股盈利二次探底,主板景气相对占优

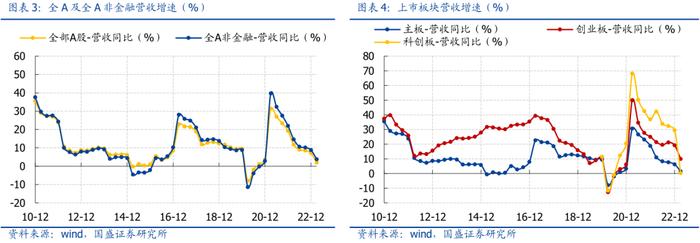

A股业绩增速二次探底,全A非金融2021年来首次负增。盈利方面,全A/全A非金融23Q1业绩增速分别为2.22%/-5.02%,较22Q4业绩增速1.26%/1.46%分别变动0.96%/-6.48%。营收方面,全A/全A非金融23Q1营收增速分别为1.93%/3.83%,较22Q4营收增速分别变动-5.26%/-4.99%。

上市板来看,主板景气相对占优、科创盈利显著承压。盈利方面,主板/创业板/科创板23Q1业绩增速分别为3.21%/3.14%/-46.22%,较22Q4业绩增速0.76%/1.34%/5.42%分别变动2.45%/1.79%/-51.64%。营收方面,主板/创业板/科创板23Q1营收增速分别为1.55%/9.97%/0.36%,较22Q4增速分别变动-4.74%/-9.27%/-29.14%。

大盘韧性凸显,可选消费、其他服务与金融稳定占优

宽基指数层面,大盘韧性相对凸显,小盘景气较为弱势。大中市值方面,沪深300/中证800的23Q1业绩增速分别为6.58%/4.56%,较22Q4业绩增速分别变动2.58%/-3.55%;中小市值方面,中证500/中证1000的23Q1业绩增速分别为-9.02%/-23.17%,较22Q4业绩增速分别变动9.20%/-11.72%。

行业风格层面,可选消费、其他服务与金融稳定业绩高增且环比改善。绝对增速来看,可选消费/其他服务/金融稳定23Q1盈利正增,增速分别为19.61%/19.50%/10.91%;环比变动来看,其他服务/可选消费/金融稳定/科技TMT的23Q1业绩增速环比分别回升34.55%/19.97%/13.47%/3.75%。

盈利能力:ROE水平明显回落,成本费用均有增加

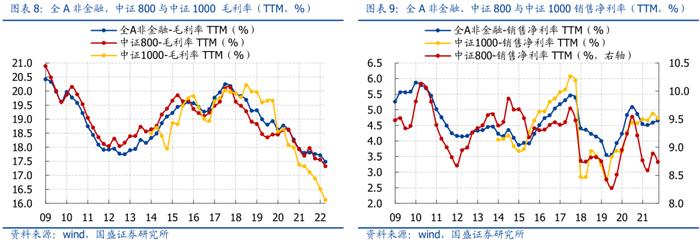

A股ROE水平明显回落,毛利率、销售净利率均环比下行。全A非金融/中证800/中证1000的23Q1ROE水平分别为7.85%/9.73%/6.20%,较22Q4ROE8.14%/9.91%/6.88%的百分比变动分别为-3.55%/-1.82%/-9.80%;全A非金融/中证800/中证1000的23Q1毛利率分别为17.48%/17.32%/16.12%,较22Q4的百分比变动分别为-1.31%/-1.33%/-2.37%;23Q1销售净利率分别为4.47%/8.66%/3.86%,较22Q4销售净利率的百分比变动分别为-1.78%/0.62%/-8.01%。

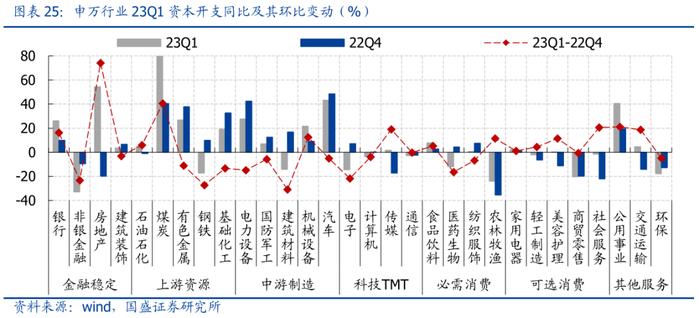

投资研发:资本开支同比增速小幅回升

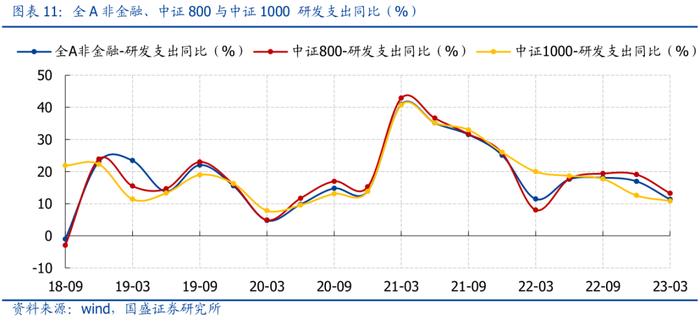

A股投资研发意愿分化,资本开支同比小幅回升,而研发支出同比回落。全A非金融/中证800/中证1000的23Q1资本开支同比分别为9.81%/8.85%/8.53%,较22Q4分别变动1.48%/0.72%/2.51%;研发支出同比分别为11.31%/13.22%/10.84%,较22Q4分别变动-5.65%/-5.86%/-1.72%。

财务状况:财务杠杆、融资成本均保持低位

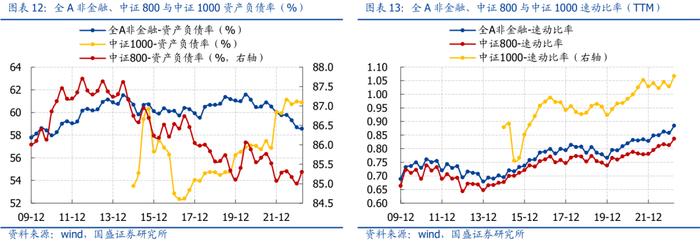

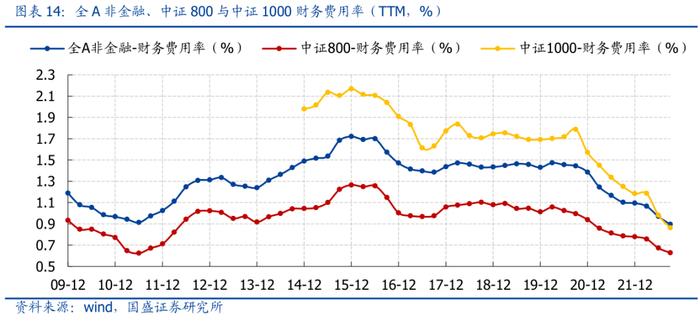

A股财务杠杆、财务费用率均保持低位,表明企业财务风险不高、融资扩张意愿也较低。全A非金融/中证800/中证1000的23Q1资产负债率分别为58.56%/85.30%/60.87%,较22Q4的百分比变动分别为-0.21%/-0.35%/-0.15%;速动比率分别为0.884/0.836/1.067,较22Q4的百分比变动分别为3.07%/2.83%/3.72%;财务费用率分别为0.88%/0.64%/0.86%,较22Q4的环比变动分别为0.00%/0.02%/0.01%。

超预期视角:基于超预期标的占比观测强势板块

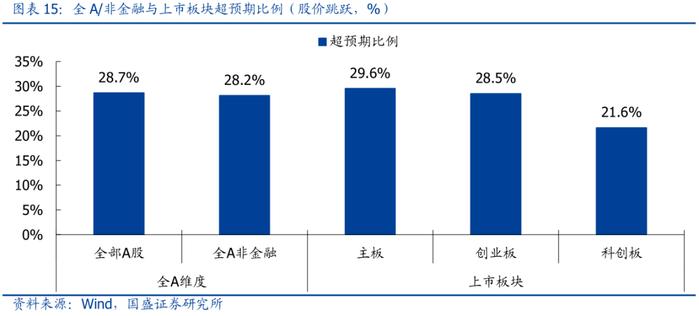

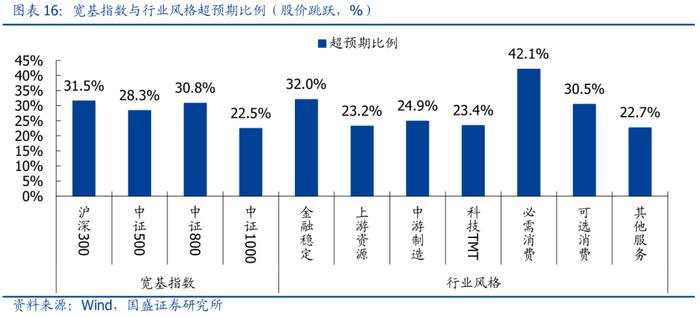

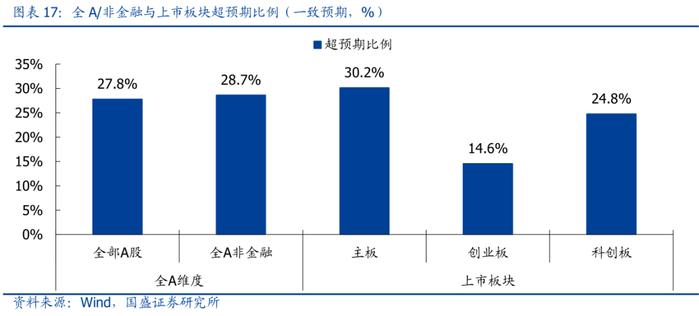

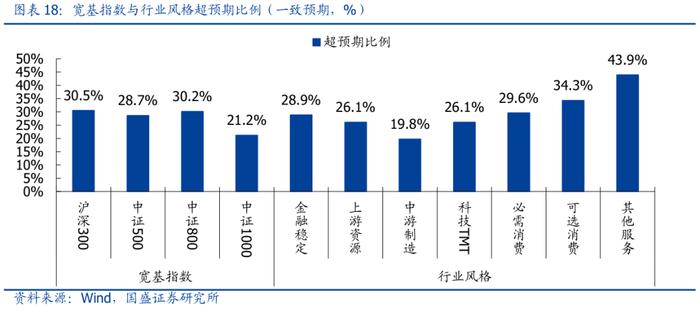

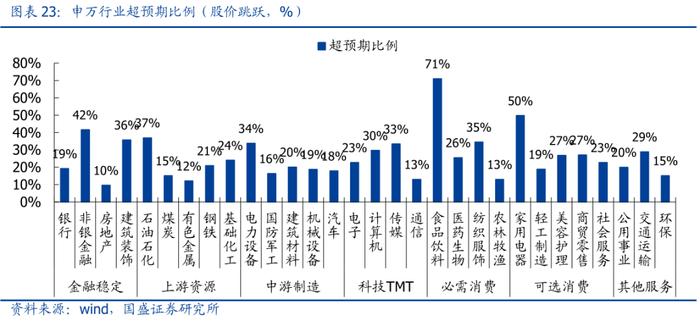

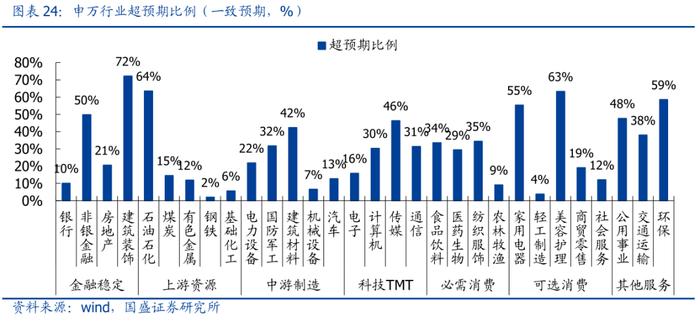

超预期比例是判断板块景气的补充视角,我们构建了超预期比例(股价跳跃)与超预期比例(一致预期),分别衡量板块业绩超市场预期与超wind一致预期的情况,前者测算业绩披露后股价出现跳空上涨的标的占比,后者测算实际业绩超过wind一致预期的标的占比,上述比例均基于总市值加权测算。

股价跳跃指向主板、沪深300、必需消费、金融稳定与可选消费超预期比例较高。上市板块看,主板/创业板/科创板超预期比例分别为29.6%/28.5%/21.6%。宽基指数看,沪深300/中证500/中证1000超预期比例分别为31.5%/28.3%/22.5%;行业风格看,必需消费/金融稳定/可选消费超预期比例较高,分别为42.1%/32.0%/30.5%。

一致预期衡量下,主板、沪深300、其他服务、可选消费、必需消费、金融稳定超预期比例较高。上市板块看,主板/创业板/科创板超预期比例分别为30.2%/14.6%/24.8%。宽基指数看,沪深300/中证500/中证1000超预期比例分别为30.5%/28.7%/21.2%;行业风格看,其他服务/可选消费/必需消费/金融稳定超预期比例较高,分别为43.9%/34.3%/29.6%/28.9%。

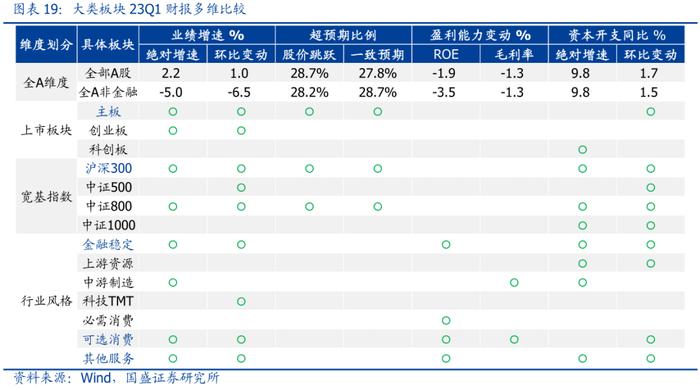

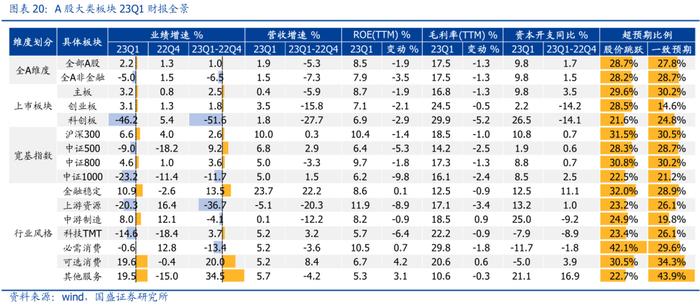

大类板块23Q1财报小结

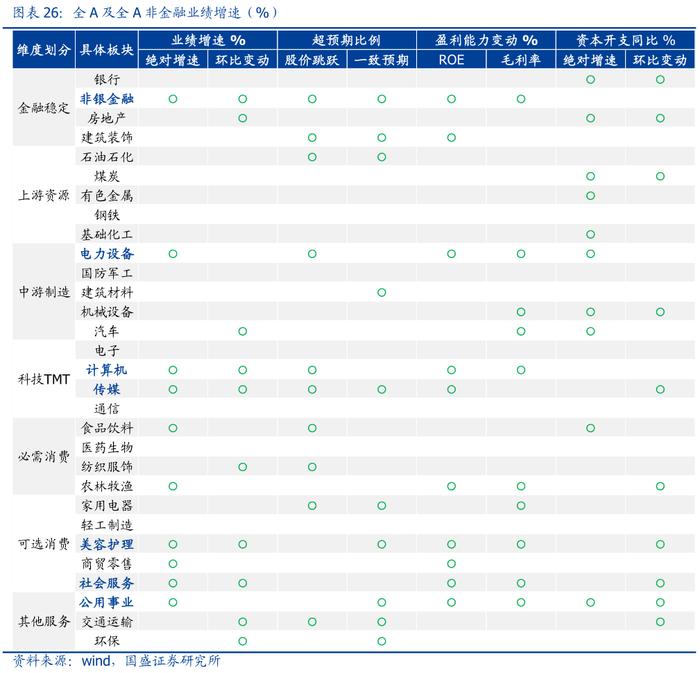

结合业绩增速、超预期比例、盈利能力以及资本开支来看,各维度大类板块中主板、沪深300、可选消费、其他服务与金融稳定占优。

行业比较:哪些行业23Q1业绩占优且超预期?

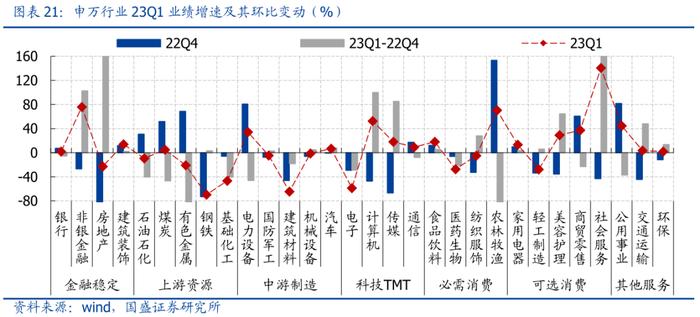

23Q1业绩高增且环比改善的行业包括社会服务、非银金融、计算机、美容护理、传媒、食品饮料:

从绝对增速来看,23Q1业绩呈现较高增长的行业包括社会服务、非银金融、农林牧渔、计算机、公用事业、商贸零售、电力设备、美容护理、传媒、食品饮料等。

从环比变动来看,23Q1业绩增速环比改善的行业包括房地产、社会服务、非银金融、计算机、传媒、美容护理、交通运输、纺织服饰、环保、汽车等。

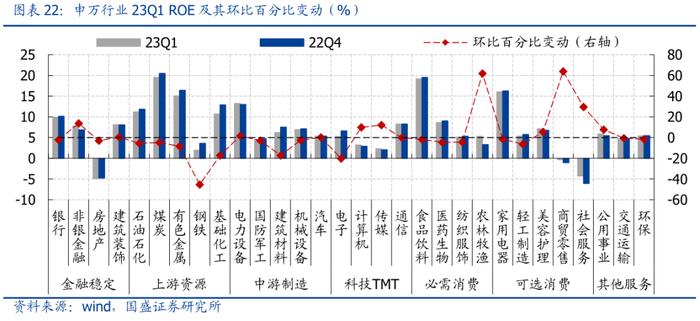

23Q1ROE与毛利率均环比改善的行业包括社会服务、非银金融、计算机、公用事业、美容护理、电力设备:

23Q1ROE环比改善的行业包括商贸零售、农林牧渔、社会服务、非银金融、传媒、计算机、公用事业、美容护理、电力设备、建筑装饰。

23Q1毛利率环比改善的行业包括社会服务、公用事业、农林牧渔、汽车、非银金融、家用电器、机械设备、计算机、美容护理、电力设备。

23Q1业绩超市场预期与一致预期比例均较高的行业包括家用电器、非银金融、石油石化、建筑装饰、传媒、交通运输:

从股价跳跃来看,超预期比例较高的行业包括食品饮料、家用电器、非银金融、石油石化、建筑装饰、纺织服饰、电力设备、传媒、计算机、交通运输。

对比一致预期看,超预期比例较高的行业包括建筑装饰、石油石化、美容护理、环保、家用电器、非银金融、公用事业、传媒、建筑材料、交通运输。

23Q1资本开支同比高增且环比改善的行业包括煤炭、房地产、公用事业、银行、机械设备:

23Q1资本开支同比高增的行业包括煤炭、房地产、汽车、公用事业、电力设备、有色金属、银行、机械设备、基础化工、食品饮料。

23Q1资本开支同比改善的行业包括房地产、煤炭、公用事业、社会服务、传媒、交通运输、银行、机械设备、美容护理、农林牧渔。

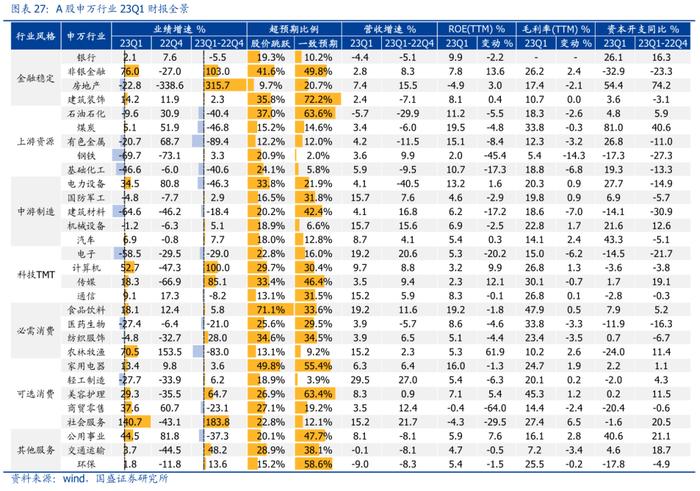

申万行业23Q1财报小结

23Q1业绩高增且环比改善,同时超预期比例较高的行业包括非银金融、计算机、传媒、美容护理;结合业绩增速、超预期比例、盈利能力以及资本开支来看,申万行业中社会服务、非银金融、计算机、公用事业、电力设备、美容护理、传媒占优。

风险提示:1、上市公司业绩修正;2、经济超预期波动;3、政策超预期变化。。