广发宏观 | 从区域和行业结构看4月利润的底部特征

2022年4月规模以上工业利润当月同比为-8.3%。利润单月增速转负是2020年4月以来首次,但因为已经有月度经济指标在先,这一结果在市场预期之内。疫情冲击在重点地区、重点行业更为集中。区域上,上海和辽宁为中心的疫情使得东部和东北地区利润累计同比分别下降16.7%和8.1%,合计影响利润累计增速4.2个百分点。细分行业上,汽车行业利润累计增速自3月的-11.9%大幅下降至-33.4%,影响制造业4月当月利润下降6.7个百分点。这两个结构特征背后是此次短期疫情和防控的影响,这是我们判断4月很可能是企业利润增速底部的关键依据。

核心观点

2022年1-4月规上工业企业利润累计增速为3.5%,倒推4月利润当月同比为-8.3%,而2021年11、12月、2022年1-2月、2022年3月同比增速分别为9.0%、4.2%、5%、14.0%。利润单月增速转负是2020年4月以来首次,但因为已经有月度经济指标在先,应在市场预期之内。

2022年1-4月,规模以上工业企业营收同比增长9.7%,增速较3月回落3.0个百分点。

2022年1-4月,规模以上工业企业实现利润增长3.5%,增速较3月回落5.0个百分点。

按照国家统计局公布的2022年1-3月[1]和1-4月[2]利润累计值分别为19555.7亿元和26582.3亿元,累计同比分别为8.5%和3.5%推算,4月规上工业企业利润当月同比增速为-8.3%。

2021年11、12月、2022年1-2月、2022年3月规上工业企业利润当月同比分别为9.0%、4.2%、5%、14.0%(3月当月同比推算过程见《如何理解3月工业企业利润数据》);4月当月同比是2020年4月以来首次转负。

量、价、利润率三因素均形成拖累。疫情防控下的生产转负是主因,4月工业增加值增速大幅下探至-2.9%;代表价格的PPI同比增速继续回落0.3个百分点;1-4月营收利润率6.35%,同比下降0.38个百分点,好于1-2月的0.5个百分点,但弱于1-3月的0.24个百分点。进一步拆分利润率可知,减税降费使得每百元营收中费用项单边下降;但诸多外部因素影响下成本项波动较大,2-4月每百元营收中的成本比去年同期分别增加了0.85元、0.56元和0.7元,与利润率在前4个月的变动趋势完全一致。

三因素拆分来看,4月工业增加值同比下降2.9%,1-2月累计和3月单月同比分别为7.5%和5.0%,这一下滑过程体现了疫情影响在3、4月的逐步深化过程。价格方面,1-4月PPI同比分别为9.1%、8.8%、8.3%和8.0%,价格对企业利润的支撑在今年逐步弱化。利润率方面,1-4月营业收入利润率为6.35%,同比下降0.38个百分点,1-2月和1-3月的同比降幅分别为0.5和0.24个百分点。

1-4月,规上工业企业每百元营收中的成本为84.3元,同比增加0.7元;1-2月和1-3月分别为83.91元和84.07元,同比分别增加0.85元和0.56元。

1-4月,规上工业企业每百元营收中的费用为7.97元,同比减少0.51元;1-2月和1-3月分别为8.27元和8.09元,同比均为减少0.54元。

根据国家统计局解读[3],随着减税降费、纾困帮扶政策持续发力,工业企业费用负担有所缓解。近期对工业企业的快速调查显示:大规模留抵退税政策实施后,获得增值税留抵退税的工业企业中95.4%对此政策表示满意,87.9%的企业认为改善了企业现金流。

疫情冲击在重点地区、重点行业更为集中。区域上,上海和辽宁为中心的疫情使得东部和东北地区利润累计同比分别下降16.7%和8.1%,合计影响利润累计增速4.2个百分点。细分行业上,汽车行业利润累计增速自3月的-11.9%大幅下降至-33.4%,影响制造业4月当月利润下降6.7个百分点--这两个结构特征是我们判断4月很可能是企业利润增速底部的关键依据。

根据国家统计局解读,部分地区和行业受疫情影响较大,区域上体现在东部和东北地区,行业上体现在汽车行业。1-4月份,东部地区、东北地区工业企业利润同比分别下降16.7%、8.1%,合计影响工业企业利润增速较1-3月回落4.2个百分点;汽车制造业影响制造业4月当月利润下降6.7个百分点。[4]

1-4月,汽车制造业利润累计同比-33.4%,2、3月累计同比分别为-9.9%、-11.9%。

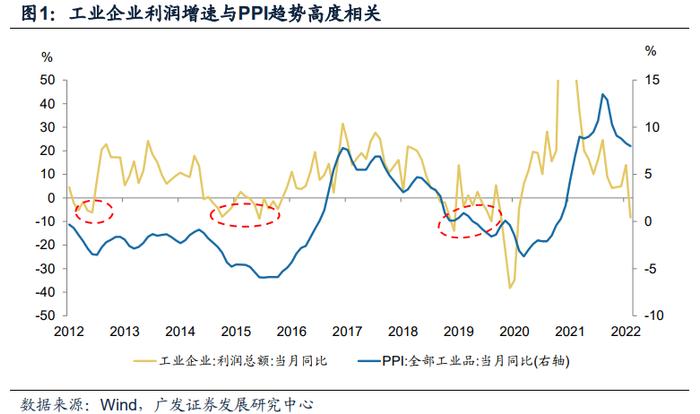

从历史数据看,除了2020年武汉疫情冲击下1-2月和3月利润同比分别降至-38.3%和-34.9%以外,过去几轮PPI通缩阶段,利润单月增速的低点分别出现在2012年8月(-6.2%)、2014年12月(-8.0%)、2015年8月(-8.8%)、2019年2月(-14.0%)、2019年10月(-9.9%)(图1)。

从前4个月细分行业利润增速来看,累计两位数增长的行业集中在采掘、原材料工业和消费品三类。采掘行业又主要集中在能源、有色、非金属矿开采,其中煤炭和油气开采分别以199.3%和138%的增速领衔增长;原材料工业中有色冶炼和化学行业,消费品制造中食品和饮料茶酒均延续了一季度的较快增长。

1-4月,采矿业、制造业和公用事业利润同比分别为145.9%、-8.3%、-29.3%,采矿和制造业利润增速分别较前值回落1.9和6.2个百分点,公用事业利润增速环比小幅回升1.0个百分点。

1-4月,利润增速实现两位数增长的行业包括,煤炭开采(1-4月利润同比199.3%,下同)、油气开采(138%)、有色采选(62.9%)、非金属矿采选(16.7%)、化学(14.8%)、有色冶炼(40.3%)、食品制造(10.8%)、饮料茶酒(20.9%)。

疫情冲击之下,4月部分行业利润增速下降较快,其中汽车、纺织的累计增速分别较一季度下降21.5和13.0个百分点,降幅领先。但与此同时,部分行业利润增速却逆势加快,煤炭和家具行业利润增速分别较一季度加快了10.3和2.5个百分点;农副食品、石油加工及炼焦、化纤、交运设备、电热供应行业利润降幅较一季度有小幅收窄。

1-4月,利润增速环比加快的行业包括,煤炭开采(1-4月利润增速环比回升10.3个百分点,下同)、农副食品(12.7)、家具(2.5)、石油加工及炼焦(0.4)、化纤(1.3)、交运设备(2.0)、电热供应(2.2)。其中,煤炭开采和家具制造利润为正增长且增速加快,而其余行业利润负增长,但降幅在4月小幅收窄。

1-4月,利润增速环比降幅达到两位数的行业包括,油气开采(1-4月利润累计同比环比下降13.1个百分点,下同)、有色采选(-11.9)、非金属矿采选(-12.7)、纺织(-13.0)、有色冶炼(-12.6)、汽车(-21.5)、水的生产供应(-12.0)。

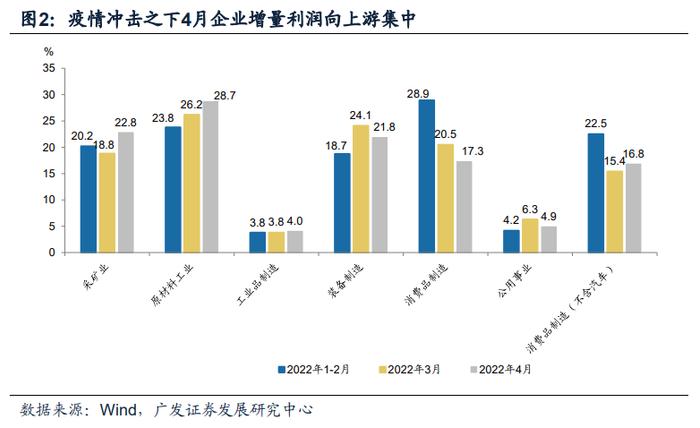

进一步看,4月疫情冲击使得一季度增量利润向产业链上下游两端集中的趋势,变为向产业链上游集中。从4月增量利润占比来看,采掘、原材料工业、工业中间品占比分别为22.8%、28.7%和4.0%,较3月提升了4.0、2.5和0.2个百分点;而装备制造、消费品制造和公用事业增量利润占比则分别较3月下降了2.2、3.2和1.4个百分点。这一变化主要在于4月疫情对中下游生产和供应链的破坏。不过扣除汽车之后,消费品大致稳定,不包含汽车的消费品制造利润占比较3月小幅提高了1.4个百分点。

4月采掘业增量利润占比22.8%,2022年1-2月和3月占比分别为20.2%和18.8%。

4月原材料工业[5]增量利润占比28.7%,2022年1-2月和3月占比分别为23.8%和26.2%。

4月工业中间品[6]增量利润占比4.0%,2022年1-2月和3月占比均为3.8%。

4月装备制造业[7]增量利润占比21.8%,2022年1-2月和3月占比分别为18.7%和24.1%。

4月公用事业增量利润占比4.9%,2022年1-2月和3月占比分别为4.2%和6.3%。

4月消费品制造业增量利润占比17.3%,2022年1-2月和3月占比分别为28.9%和20.5%。

4月消费品制造业(不含汽车)增量利润占比16.8%,2022年1-2月和3月占比分别为22.5%和15.4%。

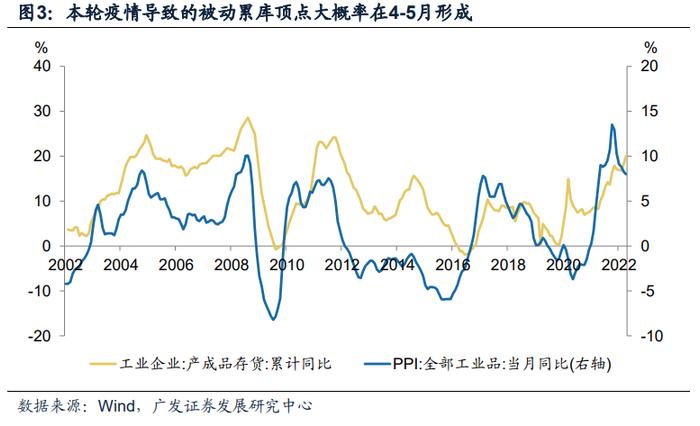

4月末工业企业产成品存货增速20%,环比上行1.9个百分点,3、4月疫情影响导致库存连续两个月被动累积。参照2020年武汉疫情期间的库存变动,库存增速上行最快发生在疫情最严重的2020年2月,库存增速顶点发生在2020年3月,初步判断本轮被动补库有望在4-5月左右见顶,随后回归疫情前的去库趋势。

截至4月末,规上工业企业产成品库存同比增速20%,增速进一步较前值加快1.9个百分点,连续两个月环比上行。

参照武汉疫情时的工业企业产成品库存增速,2019年12月、2020年2-5月工业企业产成品存货同比分别为2.0%、8.7%、14.9%、10.6%和9.0%,库存增速上行最快发生在疫情最严重的2月,被动补库导致的库存顶点发生在3月。参照武汉疫情可以大致判断,本轮库存被动累积的顶点预计出现在4-5月左右,随后将跟随工业价格下行,回归疫情前的去库特征(图3)。

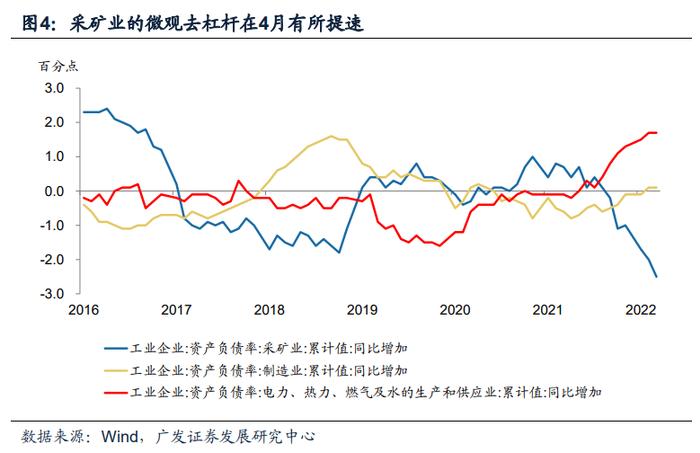

4月末工业企业资产负债率56.5%,环比持平3月末,同比连续两个月持平去年同期。在行业大类上,以同比变化消除企业资产负债率的季节性规律后,采矿业杠杆率去化速度在4月有所加快,可能得益于其利润持续改善而负债扩张保持谨慎;制造业微观杠杆率低位徘徊略有改善;公用事业加杠杆的趋势在4月延续。

截至4月末,规上工业企业资产负债率56.5%,持平前值。

以同比去除资产负债率的季节性影响,4月末资产负债率同比持平;2021年7-12月同比降幅分别为0.4、0.4、0.5、0.4、0.4和0.1个百分点;2022年2月末为同比降低0.1个百分点;2022年3月末为同比持平。

从工业企业三大类别来看,采矿业、制造业和公用事业资产负债率分别为57.8%、55.4%和60.7%;以同比变化消除季节性特征后观测微观企业杠杆率趋势,采矿业持续去杠杆、制造业微观杠杆低位徘徊略有改善、公用事业继续加杠杆的趋势特征延续(图4),尤其是采矿业杠杆率去化在4月进一步加快,同比降幅在2-4月分别为1.7、2.0和2.5个百分点。

万得全A指数在3、4月分别下跌了7.5%和9.5%,而随着5月疫情的边际好转和经济修复迹象的出现,截至5月26日,5月万得全A指数较4月最后一个交易日上涨了3.5%。这一资产定价趋势可能体现了市场先反映疫情影响导致盈利下修、后反映盈利初步触底的定价过程。

[1]http://www.stats.gov.cn/tjsj/zxfb/202204/t20220427_1830060.html

[2]http://www.stats.gov.cn/tjsj/zxfb/202205/t20220527_1857748.html

[3]http://www.stats.gov.cn/tjsj/sjjd/202205/t20220527_1857746.html

[4]http://www.stats.gov.cn/tjsj/sjjd/202205/t20220527_1857746.html

[5]黑色冶炼、有色冶炼、化学、非金属矿制品、石油加工及炼焦

[6]化纤、纺织、木材加工、造纸、橡塑

[7]金属制品、通用设备、专用设备、仪器仪表、计算机通信电子、电气机械、交运设备

核心假设风险

国内疫情出现反复,外部流动性环境变化超预期,稳增长政策不及预期。