国盛宏观评6月PMI数据:如何看待服务业和地产的快速修复?

如何看待服务业和地产的快速修复?—6月PMI5大信号【国盛宏观熊园团队】

来源:熊园观察

国盛证券首席经济学家,熊园博士

国盛证券宏观研究员,杨涛

事件:2022年6月制造业PMI50.2%(前值49.6%);非制造业PMI54.7%(前值47.8%)。

核心观点:6月制造业/服务业/各分项PMI重回扩张区间,近期服务业和地产修复较快,指向疫情影响进一步消退,国内经济进入反弹期;但结合高频和深圳经验,本轮反弹的过程可能会有波折,主因需求不足、信心不足等本质问题并未有效解决。继续提示:当前处于“四期叠加”(疫情受控期、经济反弹期、存量政策落地期、增量政策酝酿期),打开了经济、政策、市场的后续空间,其中:二季度GDP增速可能是1-2%左右,下半年可能5-6%左右,全年目标可能“保4争5”。

1、总体看,6月制造业和非制造业PMI均回升至扩张区间,经济进入反弹期。

2、分项看,6月PMI有5大信号:

>疫情影响继续减退,供需恢复加快。

>进出口订单双双反弹,预计6月出口增速仍回落。

>价格持续回落,预计6月PPI同比将继续回落至6.2%左右;物流速度加快,库存逐步去化。

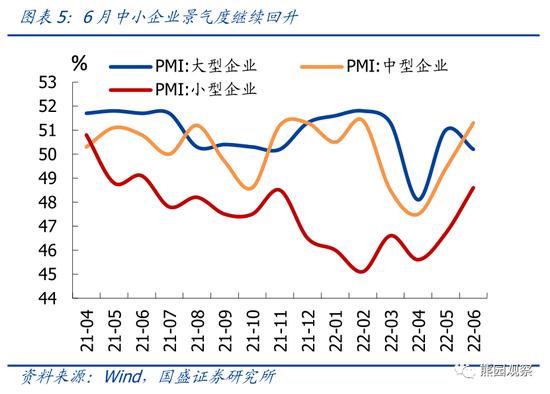

>中小企业景气继续回升,就业普遍修复,6月失业率料将继续回落。

>服务业、房屋建筑业景气明显反弹,回升至扩张区间,6月地产投资跌幅可能继续收窄。

3、往后看,结合高频数据和深圳经验看,近期服务业和地产修复较快,更多是疫后经济的自然修复,经济内部更深层次的需求不足、信心不足等问题仍未有效解决,仍需政策进一步发力,指向后续反弹可能有波折。

4、继续提示,当前处于“四期叠加”,打开了经济、政策、市场的后续空间;短期紧盯疫情演化、政策落地,也需紧盯核心一二线松地产、降准降息、特别国债等可能的增量政策。

正文如下:

1、6月制造业和非制造业PMI均回升至扩张区间,经济进入反弹期。6月制造业、非制造业PMI为50.2%、54.7%,较上月分别回升0.6、6.9个点,主因疫情影响进一步减退,服务业修复幅度明显大于制造业。6月服务业PMI回升7.2个点至54.3%,建筑业PMI回升4.4个点至56.6%,综合PMI产出指数回升5.7个点至54.1%,指向整体经济恢复性扩张。

2、分项看,可重点关注供需端、贸易端、价格端、库存端、就业端的5大信号:

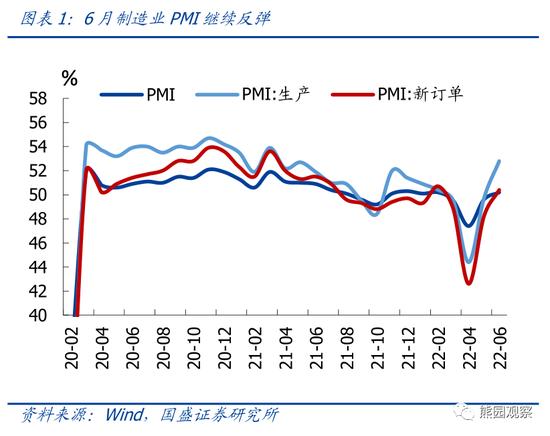

1)疫情影响继续减退,供需恢复加快。供给端,6月PMI生产指数52.8%,较上月回升3.1个点,疫情影响减退,需求回升、物流不畅缓解是主要原因;行业看,汽车、通用设备、专用设备、电子等行业景气较高,产需恢复较快。需求端,6月PMI新订单、新出口订单指数分别回升2.2、3.3个百分点至50.4%、49.5%,指向国内疫情减退,内外需普遍回升。

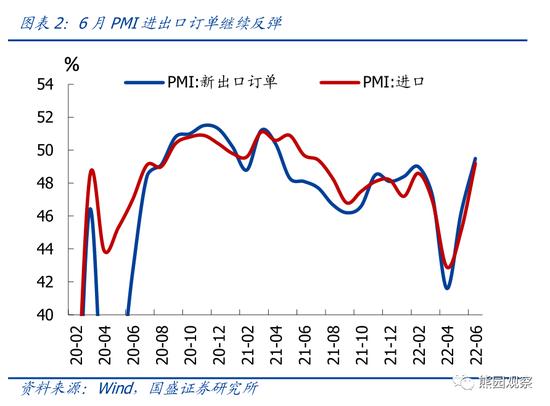

2)进出口订单双双反弹,预计6月出口增速仍回落。出口端,6月新出口订单回升3.3个点至49.5%,但从高频数据看,6月前20日韩国出口-3.4%(5月21.3%)、港口外贸吞吐量增速均值-5.6%(5月0.3%),均较5月回落,预计我国6月出口增速大概率也将有所回落;进口端,6月进口订单回升4.1个点至49.2%,侧面反映内需加快修复。

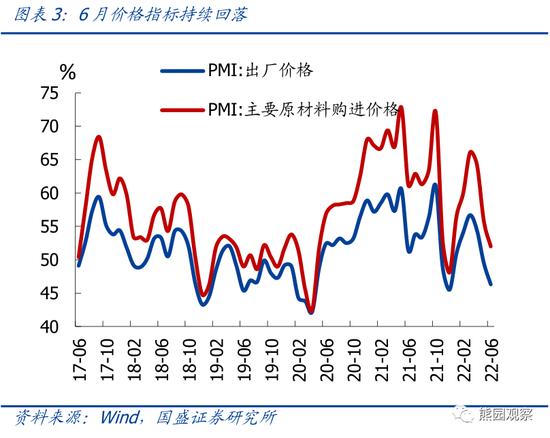

3)价格持续回落,预计6月PPI同比将继续回落至6.2%左右;物流速度加快,库存逐步去化。

价格端,6月原材料价格、出厂价格指数分别回落3.8、3.2个百分点,连续3个月下行,已回落至近年来平均水平;叠加基数走高影响下,预计6月PPI同比继续回落至6.2%左右(5月6.4%)。

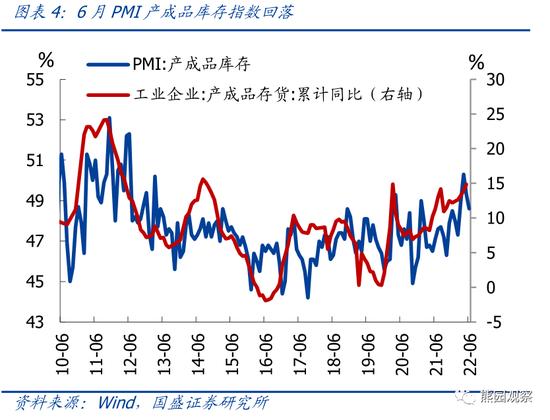

库存端,6月PMI原材料库存回升0.2个百分点至48.1%,产成品库存回落0.7个百分点至48.6%,连续2个月回落,应是与物流不畅持续缓解有关,表现为供货商配送时间指数大幅回升7.2个点至51.3%,物流速度明显加快。往后看,当前工业产成品库存仍处于高位,后续随着需求恢复,预计进入被动去库期。

4)中小企业景气继续回升,就业普遍修复,6月失业率料将继续回落。6月大中小型企业PMI分别变动-0.8、1.9、1.9个百分点,小企业PMI为48.6%,仍处于收缩区间;就业方面,6月制造业、服务业、建筑业从业人员指数分别回升1.1、1.3、2.8个点,就业普遍好转,主要也是受到疫情减退影响,预计6月失业率将在5月5.9%的基础上进一步回落。

5)服务业、房屋建筑业景气明显反弹,回升至扩张区间,6月地产投资跌幅可能继续收窄。服务业方面,受疫情减退影响,6月服务业PMI回升7.2个百分点至54.3%,服务业景气明显反弹;建筑业方面,6月建筑业PMI回升4.4个百分点至56.6%,其中土木工程建筑业PMI较5月小幅回落4.8个百分点,仍处于高位;房屋建筑业PMI较5月大幅回升12.3个百分点,重返扩张区间,指向地产施工可能明显修复,6月地产投资跌幅可能继续收窄。

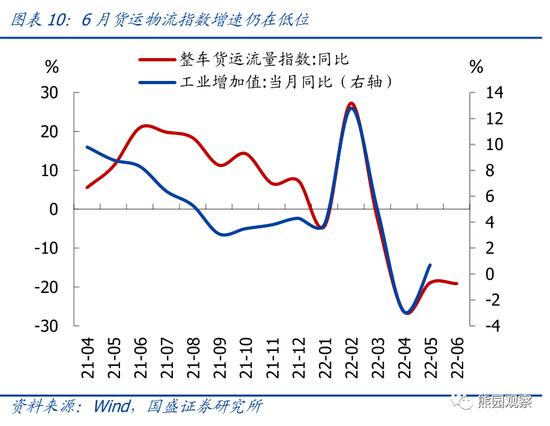

3、结合高频数据和深圳经验看,近期服务业和地产修复较快,但后续可能仍有波折。如我们此前报告分析,本轮经济修复可重点关注4大核心高频指标:6月电影观影人次同比-13.3%(5月-83.4%),30城商品房成交面积同比-13.1%(5月-48.3%),韩国前20日出口-3.4%(5月21.3%),整车货运流量同比-19.2%(5月-18.9%),指向6月服务业消费、地产景气回升较快,强于预期,而出口和工业生产相对较弱。

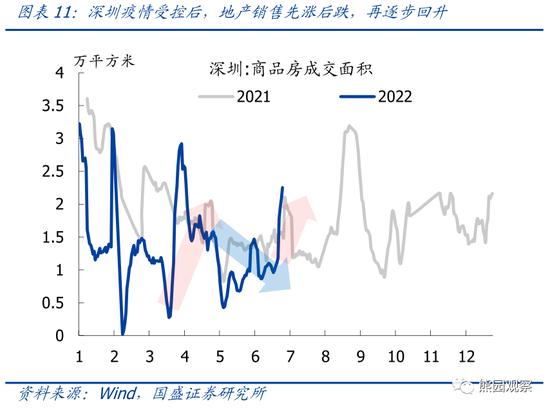

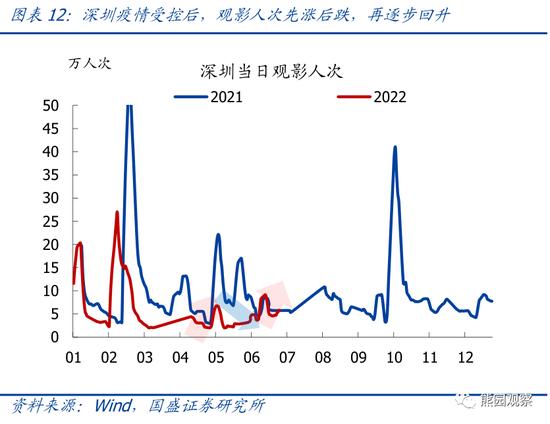

但应注意,参考深圳经验,疫情受控后,服务业消费和地产销售都呈现先升后降、再逐步回升的走势,也即虽然下半年经济整体趋于修复,但短期可能仍有波折,6月经济反弹包含了积压需求释放的因素,后续经济修复的力度、持续性仍有待观察。

4、总体看,6月PMI指向疫情影响进一步减退,国内经济迎来反弹。

倾向于认为,近期经济反弹更多是疫后经济的自然修复,经济内部更深层次的需求不足、信心不足的问题仍未得到有效解决,仍需政策进一步发力;二季度GDP增速可能是1-2%左右,下半年可能5%-6%左右,全年目标可能“保4争5”。

往后看,继续提示:当前处于“四期叠加”(疫情受控期、经济反弹期、存量政策落地期、增量政策酝酿期),打开了经济、政策、市场的后续空间;短期看,需紧盯疫情演化、政策落地效果,也需紧盯核心一二线松地产、扩基建、促消费、降准降息、特别国债等可能的增量政策。

风险提示:疫情演化、外部环境、政策力度等超预期变化

责任编辑:刘万里SF014