美国陷入衰退了吗?——招商宏观点评2022年二季度美国GDP数据

文|招商宏观张静静团队

核心观点

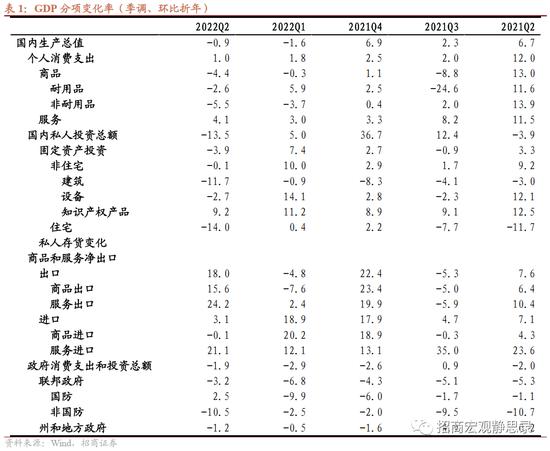

尽管增速已连续两个季度为负,美国拜登政府和美联储并未视经济进入衰退,因为存货投资波动扰动、NBER所关注的实际GDI和劳动力市场数据等衰退指标尚未严峻转弱等多重因素。

存货投资致使经济数据波动加大,是疫情冲击后的趋势性现象。一个背景是1984-2007年美国经济出现了长期而稳定的增长,这种GDP增速波动降低的“大缓和(GreatModeration)”,除货币政策因素外,有重要研究指向是美国企业追求生产系统的库存最小化、使用JustInTime生产和库存管理模式的结果。JIT系统会使得企业部门的顺周期性更强,正常时期销售增幅更强,但是面对外部冲击时更容易出现缺货激增、转而囤积库存,最终致使销售、利润收缩。美国有70%的制造企业使用JIT系统,由其所组成的经济体难以吸收和抵御外部冲击,疫情期间JIT所导致的产出损失达到千亿美元的规模。

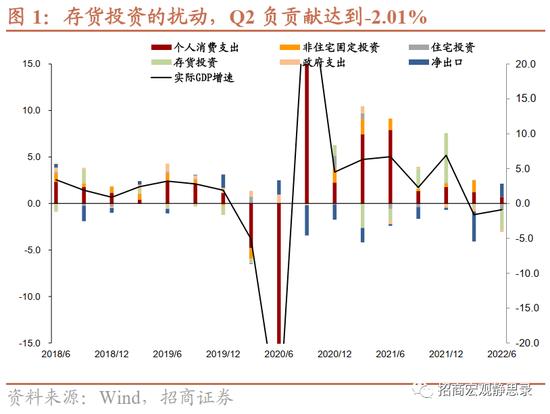

具体而言,美国GDP不变价环比Q2初值-0.9%,主要因为存货投资的拖累,其对GDP负贡献达到-2.01%。值得明确的是,美国的企业部门仍在增加存货投资,但是在21Q4大幅上行之后,近两个季度增幅迅速放缓。就库存销售比来看,外需只剩余结构性空间。

但是,即使除去库存因素,美联储加息对内需的影响已经显现。个人消费支出增速放缓到1.0%,从商品转向服务消费的趋势更加明确。固定资产投资方面,非住宅在22Q1意外录得10.0%的强劲增速后,降至-0.1%;住宅已降至-14.0%(前值0.4%),对GDP环比增速拖累-0.7个百分点。随着货物贸易逆差收窄,22Q2净出口对GDP环比增速拉动1.4个百分点。

结合鲍威尔27日的表态,“房地产行业的活动减弱,部分反映了较高的抵押贷款利率。在第一季度强劲增长之后,第二季度商业固定投资似乎也有所下降。”在美联储加息节奏放缓的市场预期下,芝加哥联储金融条件指数已转向宽松。

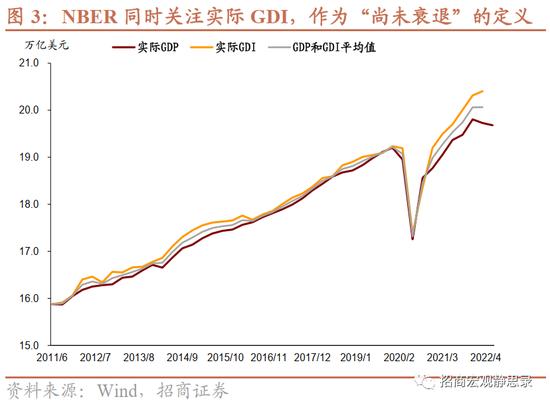

NBER所关注的实际GDI和劳动力市场数据等衰退指标尚未严峻转弱。1)除实际GDP数据之外,NBER关注的衰退指标还包括实际GDI国民收入环比和实际GDP与GDI均值。22Q2的GDI数据尚未公布,不过Q1的实际GDP环比在-1.6%,实际GDI环比在1.75%,二者均值0.11%。2)劳动力市场数据强劲,除失业率在3.6%的低位,需求侧的岗位空缺率仍在高位水平。

引发美联储政策调整的阈值可能并不高。作为无趋势指标,失业率数据有可能缺乏预兆地急剧恶化,因此方向转变这个信号本身比失业率提升幅度更重要。随着住房抵押贷款利率的大幅提升,美国房地产市场的供需缺口也在逐步弥合。但是,美联储离名义中性利率仍有空间,未来通胀数据如超预期,仍需关注政策和市场出现预期差的可能性。

应当注意到美联储每一轮收紧周期中的政策溢出效应。美联储加息周期可能会对其他经济体的货币政策形成约束,且常伴随着新兴经济体金融风险的集中暴露。这一轮部分发达经济体也受到影响,例如欧元区、日本和香港。

正文

一、Q2增速为负,有存货投资扰动和内需动能减弱的两方面因素

尽管增速已连续两个季度为负,美国拜登政府和美联储并未视经济进入衰退,因为存货投资波动扰动、NBER所关注的实际GDI和劳动力市场数据等衰退指标尚未严峻转弱等多重因素。27日,鲍威尔表示不认为经济陷入了衰退,甚至“劳动力市场反映出经济韧性的信号,令人质疑GDP数据”。白宫于21日发文表示,GDP增速的负读数并不反映广泛收缩,主要是库存扰动,内需仍然稳健;拜登亦表示希望经济能“从快速增长转向稳定增长”。

存货投资致使经济数据波动加大,是疫情冲击后的趋势性现象。一个背景是1984-2007年美国经济出现了长期而稳定的增长,这种GDP增速波动降低的“大缓和(GreatModeration)”,除货币政策因素外,有重要研究指向是美国企业追求生产系统的库存最小化、使用JustInTime生产和库存管理模式的结果。JIT系统会使得企业部门的顺周期性更强,正常时期销售增幅更强,但是面对外部冲击时更容易出现缺货激增、转而囤积库存,最终致使销售、利润收缩。美国有70%的制造企业使用JIT系统,由其所组成的经济体难以吸收和抵御外部冲击,疫情期间JIT所导致的产出损失达到千亿美元的规模。

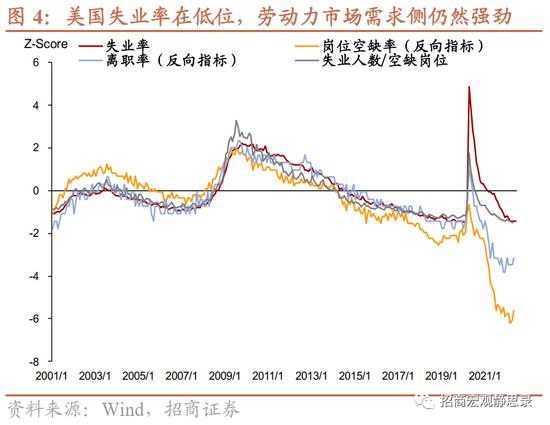

具体而言,美国GDP不变价环比Q2初值-0.9%,主要因为存货投资的拖累,其对GDP负贡献达到-2.01%(图1)。值得明确的是,美国的企业部门仍在增加存货投资,但是在21Q4大幅上行之后,近两个季度增幅迅速放缓,22Q2私人存货变化不变价在815.6亿美元(前值1884.8亿美元)。就库存销售比来看,目前的制造商库销比仍高于疫情前水平,批发商库销比基本恢复至历史均值水平,而零售商库销比虽明显低于疫情前水平,但其包含汽车行业数据(图2)。再考虑到供应链的延迟,外需只剩余结构性空间。

但是,即使除去库存因素,美联储加息对内需的影响已经显现。1)个人消费支出增速放缓到1.0%,从商品转向服务消费的趋势更加明确;其中耐用品支出在22Q1三次估计中下调0.9个百分点到5.9%后,22Q2进一步转负。2)固定资产投资方面,非住宅在22Q1意外录得10.0%的强劲增速后,降至-0.1%;住宅已降至-14.0%(前值0.4%),对GDP环比增速拖累-0.7个百分点。3)随着进口需求放缓、能源出口强劲,货物贸易逆差收窄;服务贸易出口增幅4月份当月达到24亿美元,其中旅游项增幅15亿美元;最终22Q2净出口对GDP环比增速拉动达到1.4个百分点(前值-3.2个百分点)。4)政府消费支出方面,非国防支出的下行部分反映了战略原油储备的释放。

结合鲍威尔27日的表态,“房地产行业的活动减弱,部分反映了较高的抵押贷款利率。在第一季度强劲增长之后,第二季度商业固定投资似乎也有所下降。”在美联储加息节奏放缓的市场预期下,芝加哥联储金融条件指数已经转向宽松,其中部分反映了住房抵押贷款利差的回落。

二、美联储政策的溢出效应

NBER所关注的实际GDI和劳动力市场数据等衰退指标尚未严峻转弱。1)除实际GDP数据之外,NBER关注的衰退指标还包括实际GDI国民收入环比和实际GDP与GDI均值。22Q2的GDI数据尚未公布,不过Q1的实际GDP环比在-1.6%,实际GDI环比在1.75%,二者均值0.11%(图3)。2)劳动力市场数据强劲,除失业率在3.6%的低位,需求侧的岗位空缺率仍在高位水平。

一方面,引发美联储政策调整的阈值可能并不高。作为无趋势指标,失业率数据有可能缺乏预兆地急剧恶化,因此方向转变这个信号本身比失业率提升幅度更重要。随着住房抵押贷款利率的大幅提升,美国房地产市场的供需缺口也在逐步弥合(图5)。另一方面,美国6月CPI数据升至9.1%,核心PCE回落幅度较缓,美联储离名义中性利率仍有空间,未来通胀数据如超预期,仍需关注政策和市场出现预期差的可能性。

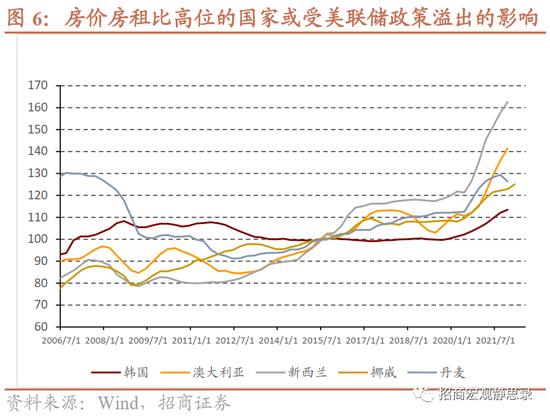

应当注意到美联储每一轮收紧周期中的政策溢出效应。美联储加息周期可能会对其他经济体的货币政策形成约束,且常伴随着新兴经济体金融风险的集中暴露,这一轮部分发达经济体也受到影响,例如欧元区、日本和香港。

风险提示:

美联储政策超预期。