价格战下挤出了利润,宁德时代进入“保守期”

在全行业都在为了降本而咬牙吃紧的情况下,宁德时代依然坐拥丰厚的利润。

7月26日晚,宁德时代发布半年报,今年上半年,公司实现营业总收入1667.7亿元,同比下降11.88%,归母净利润却达到了228.7亿元,同比增长10.37%。

今年以来,比亚迪一声“电比油低”拉开价格战序幕,随后第五代DM上市让价格战再次升级。传导到电池环节,降价不可避免,宁德时代也难以独善其身,但其将成本压力更多向上游传导。

宁德时代由于采购数量庞大,采购价格也要更低。据36氪了解,以磷酸铁锂材料为例,宁德时代的采购价要低于行业均价10%左右。

电池企业的压力传导让供应链利润大幅跳水。数据显示,今年一季度,隔膜企业的利润率已经降至10%,电解液降至5%,负极无利润,正极利润率是-6%。

电池的材料成本甚至出现了反常的一幕。有产业链人士告诉36氪,价格最坚挺的是铜箔,以前占电池成本的8%左右,现在已经占到了快20%,是正极材料以外成本最高的材料。“因为铜价不跟电池产业链的价格走。”

动力电池市场虽然仍在增长期,但竞争过于激烈,无论哪一环节,低价似乎成为了唯一的旋律,企业创新投入开始减少,新技术也难以获得市场的青睐。

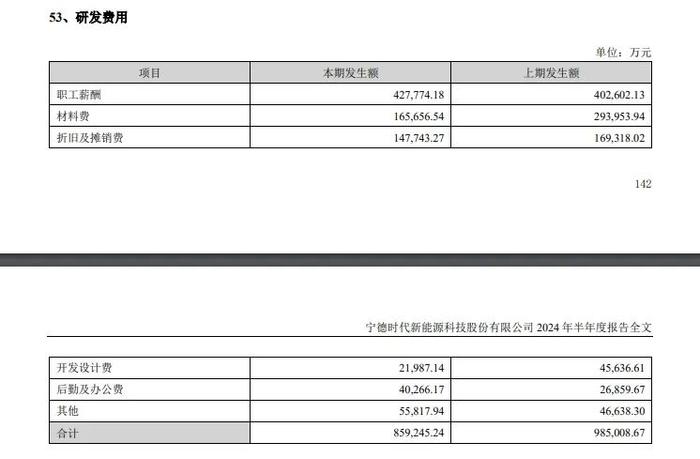

体现在财报上,宁德时代上半年的研发投入为85.9亿,较之去年同期的98.5亿已经有明显下降,研发人员也不再扩张,反而减少了846人。

在市场竞争烈火烹油的时刻,稳住市场份额与利润已经成为了第一要务。曾经激进的全球动力电池龙头,也进入了保守期。

「宁王的赚钱术:向上游降本、减少开支」

宁德时代在产业链的强势地位,让其可以把价格波动向上游或下游传导,以此来保证自身的利润空间。

2022年上半年,碳酸锂价格暴涨,宁德时代随即对车企进行价格调整,以至于出现了“车企给宁德时代打工”的论调。

如今,车市价格战持续,动力电池作为成本占比最高的零部件降本压力增强,宁德时代则将成本向上游传递。

上半年,宁德时代的电池产品价格走低,导致了其出货量虽然增加,营业收入却只有1667.7亿元,同比下降11.88%。但成本端,上半年营业成本为1225.18亿元,同比下降17.39%。综合下来做到了净利润228.7亿元,同比增长10.37%。

上半年,宁德时代动力电池系统的毛利率为26.90%,储能电池系统的毛利率为28.87%,都远超行业平均水平。

宁德时代的业务中还包括了电池材料及回收,电池矿产资源。如同比亚迪的垂直整合供应链一样,宁德时代旗下专注回收的广东邦普已经成为其正极材料主要供应商之一。在更上游的矿产端,宁德时代的锂矿布局遍及北美、澳洲、非洲和南美四大洲,同时还参股了印尼的镍矿,非洲的铜钴矿等。

垂直整合的好处不仅在于可以自供,更让其了解供应链的成本构成,对上游的议价权更加强大。这种议价能力在如今全产业链都背负降本压力时,体现的尤为明显。

宁德时代也在财报会议中直言,二季度公司单位Wh的盈利能力保持稳定,随着碳酸锂等资源及原材料价格下降,联动影响公司产品单位销售价格下降,因此毛利率随之提升。

当然,宁德时代的利润不仅来自于原材料成本降低,也来自于费用支出的减少。龙头公司在业务上升期,一般会选择隐藏利润,降低市场预期,而在业务稳定后,则选择将利润释放。

汽车销量仍在节节攀升的比亚迪是前者,2023年营收超6000亿元,但净利润仅有300亿,大批招录员工的同时,研发投入了399亿。

电池业务已经很稳定的宁德时代显然是后者,营收虽然同比下降,但利润仍有保障。在全行业价格战激烈的局面中,该公司也适当开始节约资金,释放利润,以稳定二级市场的股价。

今年上半年,宁德时代的研发费用为85.9亿,较之去年同期的98.5亿已经有明显下降。财报显示,截至报告期末,公司拥有研发人员19758名,而2023年末的数据披露时,研发人员有20604人,减少了846人。

从研发费用和研发人员也可以看出,宁德时代的策略开始偏向保守,缩减开支,放缓研发节奏。如今的汽车市场也很难为新技术买单,低价的成熟技术更受青睐。

在产品端,宁德时代也在财报会议上讲到,神行电池和麒麟电池今年开始大规模放量,全年来看,神行和麒麟电池在公司动力电池出货中占比三到四成,目前很多项目还在持续推进中,未来上述两款电池的出货比重会持续提升。

神行电池与麒麟电池是宁德时代如今的两大主力产品,即便给不同的车企供货,其各自能够做到产线共用。因此,两大产品出货越多,产能利用率越高,规模效应明显,价格越低,市占率也会更高。

在电池市场格局稳固的情况下,宁德时代的财报数字已经不需要大幅精进,求稳的同时拓展更多的业务增长极,才是当下的经营策略。

「稳住国内,徐图海外市场」

宁德时代的国内市场份额十分稳定。今年上半年,宁德时代的国内动力电池装机量高达93.31GWh,整体市场份额上升2.97个百分点至46.38%。

在磷酸铁锂电池的细分市场中,2023年上半年,比亚迪以43.68%的市占率超过宁德时代。今年上半年,宁德时代重新回到细分市场第一,市占率为37.19%,超过比亚迪的35.79%。

市场份额也体现在了既有产能上。财报显示,目前宁德时代的产能有323GWh,比之去年同期的254GWh增长了69GWh。在建产能有153GWh,比去年增加了53GWh。

上半年,宁德时代的产能利用率为65.33%,较去年的60.5%回升明显。宁德时代在财报电话会中指出,今年市场需求旺盛,公司适当加快了产能建设,公司在一段时间内会保持一定的投资强度。

但财报显示,上半年宁德时代的固定资产为1131.43亿元,同比减少1.9%,在建工程为272.57亿元,同比增加9%。两数值波动不大。

资本性支出则出现了明显减少,上半年,宁德时代用于购建固定资产等支付的现金为138.3亿元,同比减少25%。

这也意味着宁德时代虽然在建产能多,但投产进度已经放缓。国内的市场虽然需求仍在,但增速显然已经大不如前,宁德时代已经不用大肆扩产就可以满足业务的增长速度。

宁德时代还在财报中指出,“超级拉线”已经推广至各生产基地,生产效率大幅提升。这一技术为大规模生产而生,十分适用于麒麟电池和神行电池的生产。宁德时代曾表示,公司第8代超级智造产线-PSL,实现人员数量下降70%,速度提升300%。

除了稳住国内市场以外,宁德时代也在拓展海外市场,这是电池公司们下一个竞争焦点。

财报指出,宁德时代上半年销售境外的主要产品为电池系统,较去年同期相比未发生明显变化。但公司境外收入已经达到505.29亿元,占总收入的30.30%。境外收入的毛利也达到了29.65%。

宁德时代的海外业务目前仍以出口为主,拓展海外的本土产能是当务之急。其已披露了6个海外工厂,德国图林根工厂、匈牙利工厂、与福特合作的美国密歇根工厂、与特斯拉合作的美国内华达工厂、印尼工厂和泰国工厂。

除了中国车企正在抱团出海的印尼和泰国以外,其他四大工厂的难度都不可小觑。

在欧洲,德国图林根工厂已经建成,但亏损仍在持续。宁德时代解释称,该工厂还在产能爬坡过程中,全年目标是能够实现盈亏平衡。匈牙利工厂则刚完成部分厂房封顶及设备调试,相关建设工作有序推进中。

欧洲工厂的建设需要投入太多的资源,宁德时代的德国工厂已经累计投入了133.4亿元,规划产能只有14GWh。

而匈牙利工厂的规划产能为100GWh,目前仅投入了29.7亿元。即便匈牙利工厂的成本减少一半,也需要再投入445.3亿元才能全部投产。这些产能需要大笔资金,更需要稳定的订单。

在美国市场,LRS模式是工厂建设的基础,这一模式也在财报会议中得到了解释,宁德时代称,这是一种与合作伙伴共赢分享的模式,公司无需投入生产基地建设所需的资本性支出,相对风险较小。

但据36氪了解,虽然无需支出资金,宁德时代却需要支持几乎所有的厂房、设备、与供应链建设工作,合作方仅“拎包入住”即可。这种模式利益分成较为复杂,目前仍在商谈,供应链的建设难度也不小。

总的来说,宁德时代已经进入到了一个稳定的时期,即便外界价格战如火如荼,也能保证自身的利润。

海外市场的开发将是宁德时代下一个业务增长极,但未来如何,还有太多变数。