积累账户回报,从投“容易球”开始

全文2561字,阅读约需4分钟

嘉实财富研究与投资者回报中心张吉华博士王智强博士

一、今年的A股市场投资,

已经进入困难模式

当下的A股市场投资,已经进入到困难(Hard)模式。

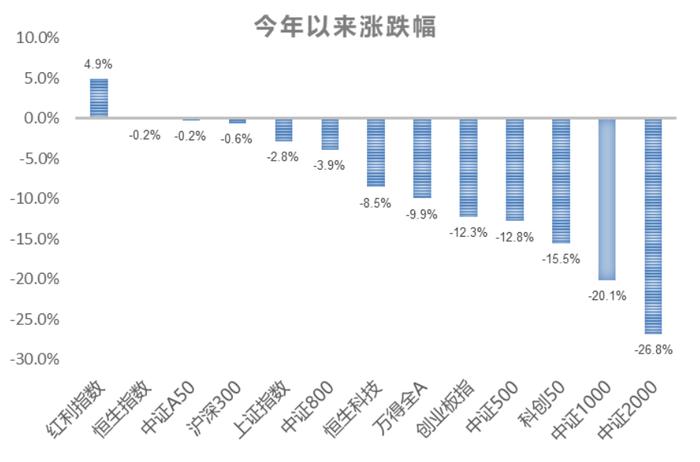

一方面,市场的“赚钱效应”确实非常缺乏。据Wind数据显示,今年以来主要股指中,仅红利指数录得正收益,而其他股指普遍下跌,一些偏小盘和偏成长的指数跌幅尤甚。

图1国内主要股指涨跌幅

另一方面,则是投资者愈发冰冷的风险偏好。广发证券的统计显示,主动权益基金在今年二季度大盘下跌的情况下,仍被加速赎回,二季度净赎回共计2401.76亿,其中新基金发行232.62亿,老基金净赎回2634.38亿。二季度净赎回额在2005年以后单季度净赎回额中排行第三,仅次于2015第三季度的8051亿和2024第一季度的2797亿。

图2 主动权益基金在2024二季度被加速赎回

二、当下的投资,

要从投进“容易球”开始

面对困难模式,如何进行投资?我们认为,恰恰此时应该回归本源,从投进那些“容易球”(EasyBall)开始。

打篮球的经验告诉我们,场上有一种队员,喜欢运球过人、折返跑,但由于总是在角度刁钻、被迫出手的时候才远距离投篮,所以命中率低下,费力不得分。

与此相反,另一类球员则尝试通过与队友传配,拉开空间,选择在贴近篮框的位置出手或空位投篮,所以命中率就高。

后面这一种篮球的打法,就是常说的Easyball,每次可以得2分。

Easyball的另一面,是Logoshot——站在中圈投篮,得3分。Logoshot大概率是投不中的,除非是库里。

遗憾的是,在A股里待久的人,都有一种“我是库里”的错觉。Logoshot有观赏性,但统计规律却奖励那些打出Easyball的球队。

三、哪些策略是

我们投资中的容易球?

那么,何种策略是我们投资中的容易球呢?对于投资者回报相关的国内外研究,所聚焦的核心是“投资者回报往往低于产品回报,出现所谓的回报差”的情况,我们将这个回报差定位为Gap,用公式来表达,Gap=投资者的回报-产品的回报。

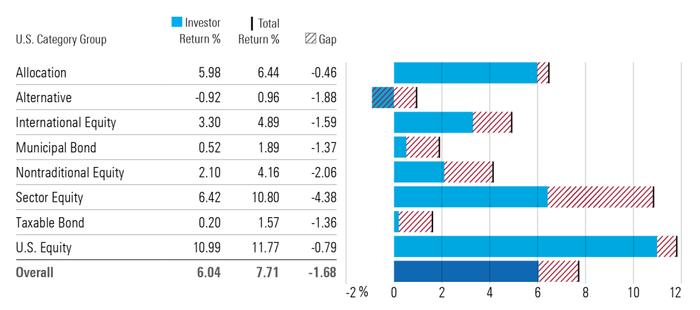

下面这个图是海外机构晨星的研究,晨星发现,即使是高度成熟的美国市场,投资者回报与产品回报的差异性问题,依然是难以避免的话题,但确实有一些基金类别,其Gap相对较小,也就是我们上文所说的“EasyBall”。

图3 美国共同基金投资者收益与产品收益差异性

数据来源:MorningStar,研究对基金的分类基于晨星分类,分别是资产配置型、另类型、国际股票型、市政债型、非传统股票型、行业股票型、应税债券型、美国股票型等

对这一问题,我们对国内的基金也进行了类似的研究,结果发现有类似的结论。

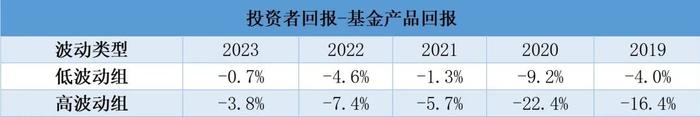

表1我国公募基金投资者回报与基金产品回报之间的差异性

投资实际回报和产品回报的差异,就称作Gap。国内外都一样,都存在这个现象。如果要减小Gap,海外的经验,是诉诸于投资者的行为管理,告诫大家不要追涨杀跌。但我们认为,对于国内市场的投资者,在面对各类理财工具时,首先为客户选择一类Gap小的工具,这本身就是一个重要的切入点。

下表说明,高波动基金的Gap值,要比低波动基金的Gap值更大。

表2股票型基金内部高波动组和低波动组基金的情形

数据来源:Wind,高波动基金指当年的年化波动率在基金样本中前1/4的基金,低波动基金指当年的年化波动率在基金样本中后1/4的基金

直观的说,投资人使用高波动工具【更难】赚到钱。照此推理,用股票基金就比债券基金更难赚到钱;同样的道理,10%波动率的产品,就比5%目标波动率的策略(比如目标波动率的全天候策略),更难给投资者赚到钱。

如果把Gap小的策略/组合/产品,看作是获取回报过程中,较容易答对的题目。那么在国内资本市场理财的客户,我们其实首先应该考虑在市场/产品/策略选择上,先答那些相对容易答对的题目:比如优先关注投资于标普500而不是A股的工具,比如优先熟悉和投资于债券基金,而不是ETF行业基金等。

如果说投资于美股的QDII基金,是Easyball,背后的原因与美股长牛、A股高波动特性有关。那么债券基金,作为相对“容易得分”的理财工具,有什么特点呢?

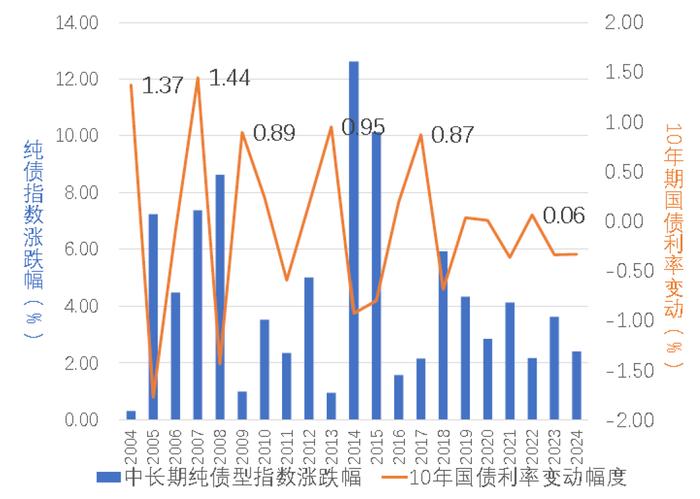

图4 中国10年国债利率变动与中长期纯债型指数涨跌幅

上图用过去20年的国债利率变动和中长久期纯债基金指数的关系,说明即便在历史上利率大幅上行的年份,中长久期债基整体依然是赚钱的。这就能解答一部分投资者的疑虑。

四、结论

通过本文的分析,基于当下市场的困难模式状态,我们提出了“投容易球”的解决方案,认为应该从一些胜率更高、更容易获取投资回报的资产类和策略入手,积累账户的回报。

当下的“容易球”包括中债美债、基于风险平价的全天候策略、投向美股的QDII基金,以及随市场变化而胜率不断提升的特定结构化策略,其实都是Easyball,给定时间,我们会用实证数据来看看,这些策略的Gap,是不是相较其他投资于A股beta的基金更低。

至于卷在A股beta里的那些高难度的Logoshot,不是不能做,而是建议大家从构建账户的角度,把它的优先级排后些。

行百里者半九十,在积累账户回报的道路上,让我们共同坚定前行!