正信期货:供需博弈下,PTA能否触底反弹?

近日随着聚酯工厂减产发酵,PTA自身供需走弱的预期叠加宏观偏弱,PTA2409合约再次下跌,最低至5706元/吨,刷新年内次新低,PTA后市怎么看?

1、弱现实强预期,PX有望维持持续去库

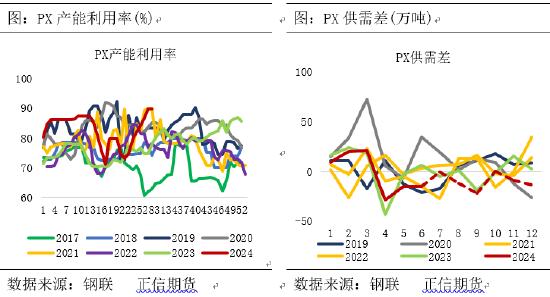

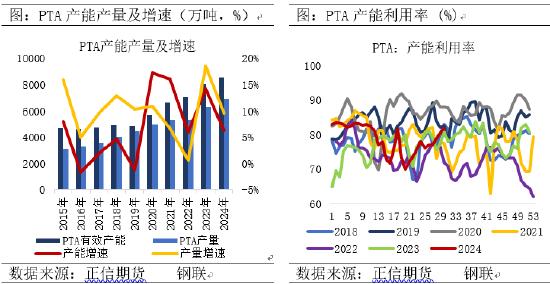

PX-CFR中国价格由7月初的1044美元/吨下滑至7月25日的995.67美元/吨,主要原因是原油价格下滑,叠加PX自身供应回升。ICE布油期货09合约价格由7月初高点87.43美元/桶下滑至7月25日82.37美元/桶,在地缘政治局势缓和,叠加需求担忧情绪仍在,国际油价下跌,成本支撑不足。供应回升主要源自两个方面:一是国内产能的扩张,2019至2023年PX产能由2254万吨猛增至4373万吨,复合增长率高达18.02%。二是检修结束后,产能利用率的快速恢复,4、5月检修季PX装置集中检修,至6、7月份已无新增检修装置,已检修装置逐渐回归,PX周均产能利用率回升至89.71%的高位,有效缓解了前期供应紧张的局面。

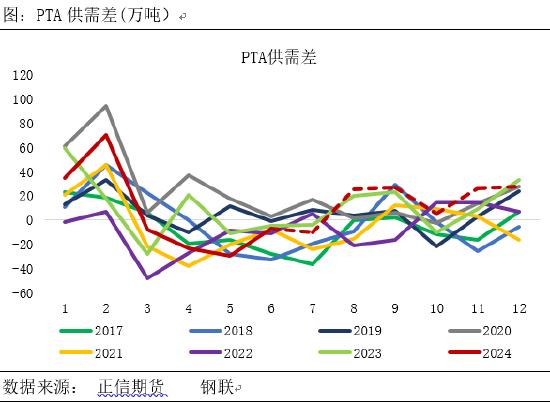

下半年,PX装置检修较少,产能利用率或维持较高位置,PX总产量预计共计1871万吨,较上半年上涨4.02%。进口方面预计下半年较上半年有所恢复,预计下半年进口量约795万吨,较上半年增加7.5%。PX总供应下半年达2363万吨,较上半年增加4.77%。多数大型PTA装置在上半年已经完成年内检修,目前来看下半年已经官宣的PTA装置检修计划有限,下半年PTA月产量或将维持偏高位运行,PTA总产量3660万吨,较上半年增加6.98%。PX供给增速仅维持4.77%,需求有望达到7%左右的增速,PX供需有望维持持续去库。

2、重启产能增多,PTA供应回升

宁波台化150万吨PTA装置于2024年3月完成投产,仪征化纤300万吨PTA装置在2024年4月成功出料,上半年新增PTA产能共计450万吨,总产能达到8517.5万吨/年。2024年1-6月PTA产量达到了3451.6万吨,较上年同期增加18.6%。近期,海伦石化1#重启,蓬威重启后故障停车,逸盛大化跳电后恢复,嘉通能源1#检修,虽有部分PTA装置检修,但前期检修装置重启下,PTA产能利用率明显提升,PTA产能利用率回升至81.73%的高位,PTA供应回升的预期明显。

3、聚酯减产叠加终端淡季,需求短期弱势为主

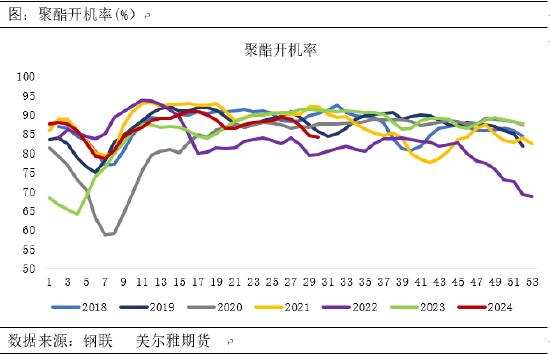

进入7月以后,淡季特征愈发明显,下游订单疲弱,织造开机率逐步下滑,主流聚酯工厂持续累库下一口价销售策略也遭遇较大难题。6月21日浙江主流聚酯工厂宣布计划在原有减产上追加新增减产,部分聚酯工厂7月中旬开始继续追加减产幅度,且主流短纤工厂在7月底前集中减产,引发市场对PTA需求的担忧。

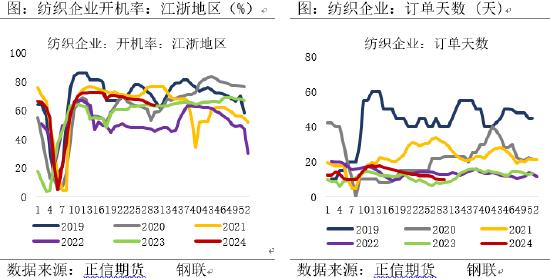

下游织造来看,隆众资讯数据,截至7月25日江浙地区化纤织造综合开工率为63.79%,环比上周下降0.40%。终端织造订单天数平均水平为9.67天,较上周减少0.09天。织造行业开工负荷已连续10周震荡下行,淡季愈发明显,库存压力剧增,部分厂商开工仅维持支撑刚需生产水平。内外贸订单仅以刚需为主,但秋冬订单询单增加,周内织造工厂订单天数仅稍有减少。后市来看,短期内若无利好刺激,织造恐继续偏弱运行为主,开机率仍存窄幅走弱预期。

4、总结

短期来看,国内供应恢复,库存压力逐步加大。但需求端聚酯来看,60万吨聚酯瓶片装置或将于8月投产,且前期检修的多套聚酯装置也将于8月陆续重启,8月PTA需求预期尚可,9-10月传统旺季下,预计聚酯开工较7-8月略改善。目前PTA可流通现货量不高,8月随着需求恢复预期提升,库存压力不大,基本面尚可,且成本端仍存一定支撑,预计短期PTA或有企稳反弹预期。

长期来看,PTA年底前新增投产有限,计划检修量不高,供应高位,需求聚酯负荷较上半年略下降,出口预计维持高位,供需整体维持累库。随着PTA累库和仓单注销压力,PTA难有大幅趋势性反弹行情,且目前PTA加工费尚可,关注做缩PTA09和01加工费机会。