22.34亿!万科再转让两座优质购物中心予商业Pre-REIT基金

导读

商业地产投资板块或不再是万科未来重点发展的核心三大主业之一?!

主编| 曹婕

撰文&编辑|李敏

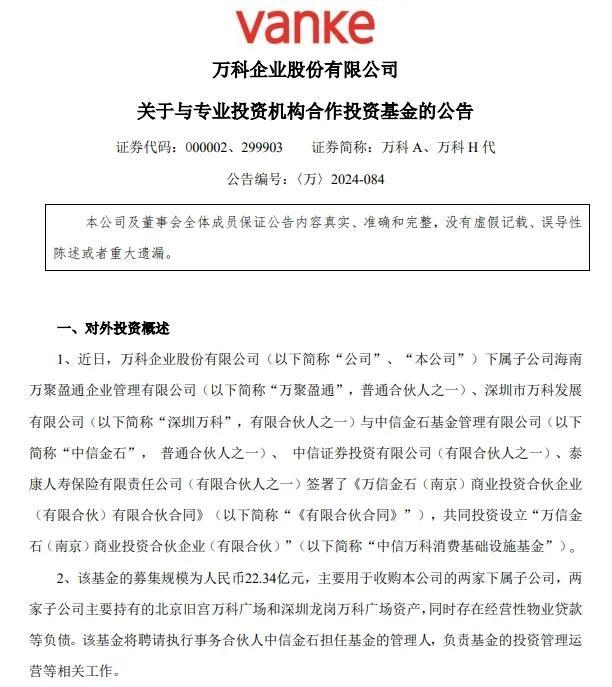

8月13日,万科企业(000002.SZ)公告称,近日,公司下属子公司海南万聚盈通企业管理有限公司(简称“万聚盈通”,普通合伙人之一)、深圳市万科发展有限公司(简称“深圳万科”,有限合伙人之一)与中信金石基金管理有限公司(简称“中信金石”,普通合伙人之一)、中信证券投资有限公司(有限合伙人之一)、泰康人寿保险有限责任公司(有限合伙人之一)签署了《万信金石(南京)商业投资合伙企业(有限合伙)有限合伙合同》(简称“《有限合伙合同》”),共同投资设立“万信金石(南京)商业投资合伙企业(有限合伙)”(以下简称“中信万科消费基础设施基金”)。

该基金的募集规模为人民币22.34亿元,主要用于收购万科的两家下属子公司,两家子公司主要持有的北京旧宫万科广场和深圳龙岗万科广场资产,同时存在经营性物业贷款等负债。该基金将聘请执行事务合伙人中信金石担任基金的管理人,负责基金的投资管理运营等相关工作。

万科下属子公司万聚盈通认缴出资金额为人民币1,000万元、深圳万科认缴出资金额为人民币124,215.70万元,合计占中信万科消费基础设施基金的比例为56.05%。万科表示:公司有权按照《有限合伙合同》约定将其中不超过36.05%的认缴份额转让给后续投资人。

与此同时,中信金石认缴出资金额100万元,占中信万科消费基础设施基金的比例为0.045%;中信证券认缴出资金额19,894.3万元;泰康人寿78,190万元。因此,除万科的外部第三方合计出资98,184.3万元,占比为43.95%。

因此可以认为,万科通过上述合伙基金,获得外部融资98,184.3万元;假如万科后续将36.05%的认缴份额出售,则可再获资金80,535.7万元;最终,万科或可获取178,720万元外部融资,并保留该合伙基金20%权益。

资料显示,北京旧宫万科广场此前名称为北京住总万科广场,由北京住总和北京万科合作开发,总建筑面积12.7万㎡,集居住、办公、裙房商场于一体。取得该持有物业全部权益后,万科于2024年1月1日宣布商业部分“北京住总万科广场”改名为“北京旧宫万科广场”。项目位于大兴区旧宫镇核心区,紧邻地铁亦庄线旧宫站,商场共六层,建筑面积6.3万㎡,停车位约588个。于2016年5月1日开业。据悉,北京旧宫万科广场2023年营业额超6亿元。

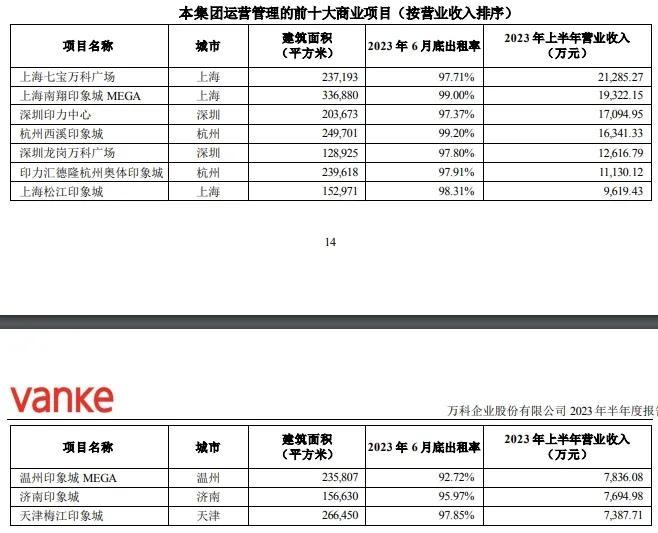

而深圳龙岗万科广场项目位于龙岗中心城总体城市规划的新城中心,毗邻龙岗区文化中心、青少年宫、书城、科学馆,对面即为龙岗区政府,政府规划定位为区域商业中心区,项目于2013年12月21日开业,至今已运营近11年。据媒体统计,龙岗万科广场购物中心2023年年度销售额28亿元,同比增长7%;年度客流1900万人次,同比上年增长6%。此外,据万科2023半年报披露,龙岗万科广场总建筑面积128,925平米,2023年上半年营业收入为12,616.79万元,于2023年6月30日,项目出租率高达97.80%,营业收入位列万科集团运营管理的前十大商业项目中第五位。

万科在公告中表示,公司下属子公司参与投资中信万科消费基础设施基金,是落实公司“一揽子方案”的重要举措,有助于公司聚焦主业、瘦身健体,构建面向未来的、战略的、可持续的资产证券化平台。

万科同时强调,本次投资未超过公司董事会授权范围,无需提交公司董事会审议。本次投资不构成《上市公司重大资产重组管理办法》规定的重大资产重组,亦不会导致同业竞争或构成关联交易。

此外,据万科于7月9日发布的2024年半年度业绩预告措辞:【报告期内,公司制定了业务重整和化解风险的“一揽子方案”,坚定瘦身健体,降解风险,取得积极进展:实现高品质交付7.4万套房子,全面完成预定计划;保障公开市场债务正常兑付;实现销售金额1,273.3亿元,保持行业第一阵营;实现大宗交易回款93.4亿元;印力集团完成商业基础设施REIT的发行,发行规模32.6亿元。同时公司全面聚焦综合住区开发、物业服务、租赁住宅三大主业,产品线建设更加成熟,管理更精细化,产品服务竞争力进一步提高】。

由上述一系列表述可以看出,万科为回笼资金、化解风险,在坚决推进融资模式转型。一方面相继在公寓Pre-REIT、商业REIT(以杭州西溪印象城为底层资产的中金印力消费REIT)、商业Pre-REIT基金(装入北京旧科万科广场、深圳龙岗万科广场资产的中信万科消费基础设施基金)上实现突破;另一方面,相继出售广州天河万科广场、上海七宝万科广场、深圳湾超级总部地块及商办物业、上海南翔印象城MEGA(金额未披露)等优质持有型物业。

万科多样化融资动作的背后,一方面显示了万科勇降负债、坚定瘦身的执行力和决心,有助于万科进一步打通经营性资产的商业模式闭环,盘活存量资产和现金流,更好地实现资产的良性循环发展;另一方面,我们也应该看到,密集出售旗下几大最优秀的购物中心项目,可明显看出万科的聚焦三大“主业”中的“主业”大概率并不包括商业地产投资板块,而是房地产中的综合住区开发、物业服务、租赁住宅。至于接下来万科就包括“降负债”、“融资模式转型”、“聚焦主业”等的“一揽子方案”还会有怎样的动作,或许还将更加印证这一论点。且让我们拭目以待吧。

(转自:中国地产基金百人会)