锂价同比跌近七成 锂企业绩分化 盐湖提锂毛利“坚挺”|财报解读

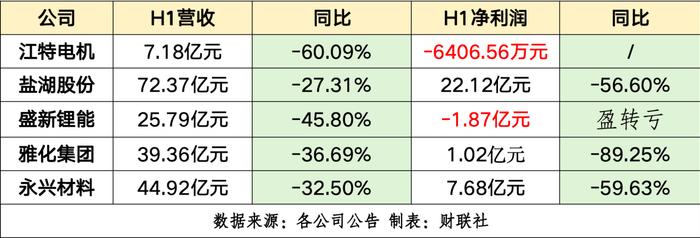

财联社8月30日讯(记者曾楚楚)今年以来,锂盐价格持续下滑大大压缩了锂盐企业的盈利空间。昨日五家锂企发布半年报,受锂价持续下滑影响,锂企营收同比不同程度下滑,但从净利润来看,业绩分化明显。

今年上半年,国内电池级碳酸锂均价最高在3月中旬达到约11.3万元/吨,最低于6月末跌至8.89万元/吨,总体市场均价约10.37万元/吨,同比下滑约69%。

上述五家锂企中,提锂原料为锂云母的企业中,永兴材料(002756.SZ)净利润7.68亿元,同比下滑59.63%,江特电机(002176.SZ)则亏损6406.56万元,同比亏损增加。江特电机表示,利润下降主要是锂盐产品价格下降,毛利下降所致。

财务数据显示,江特电机上半年经营情况并不好,存货比年初增加43.59%,主要是锂盐存货增加所致;短期借款比年初增加352.31%,主要是报告期内银行借款增加所致;同时,筹资活动产生的现金流量净额比上年同期增加1558.34%,主要是报告期内银行借款增加所致。

江特电机的核心业务包括锂矿采选及锂盐制造业、电机,今年上半年营收占比分别为29.70%、67.15%,其中,锂矿与锂盐业务营收同比下降82.03%,不再是首要营收来源。

值得注意的是,江特电机上半年套期保值收益情况较好,半年报显示,投资收益2589.80万元,比上年同期增长4174%,主要是报告期内期货套期保值收益增加所致;具体来看,期货投资收益1978.69万元。

而在锂辉石提锂企业中,雅化集团(002497.SZ)上半年净利润1.02亿元,同比下降89.25%,盛新锂能(002240.SZ)亏损1.87亿元,同比盈转亏。从毛利率来看,雅化集团锂产品毛利率同比下滑18.48个百分点至1.40%,盛新锂能毛利率同比下滑16.28个百分点至3.15%。从业务营收占比来看,雅化集团仍有35.90%营收源于民爆业务,盛新锂能则99.85%的营收源于锂产品。

从业务布局来看,雅化集团与盛新锂能均在上游加深布局,正如盛新锂能在公告中提及的,“锂盐行业的持续低迷,给锂盐生产企业的经营带来较大压力,拥有持续稳定且低成本的锂资源供应保障将成为锂盐生产企业的核心竞争力。”

盐湖提锂的盐湖股份(000792.SZ)今年上半年实现营业收入72.37亿元,净利润22.12亿元,同比分别下滑27.31%、56.60%,其中,核心产品氯化钾销量223.67万吨,同比增长4.63%。碳酸锂产销量20242吨,同比增长34.94%,盐湖股份表示,受全球锂价波动影响,碳酸锂的平均售价也面临压力,降至93949.58元/吨,同比下降62.81%。

从毛利率来看,盐湖提锂优势较为明显,盐湖股份今年上半年锂产品毛利率为60.16%,同比下降22.86百分点。凭借盐湖提锂低成本优势,此前披露上半年业绩的西藏矿业(000762.SZ)实现锂企罕见营收与净利双增。

据了解,锂盐生产成本依据原材料差异有较大差别,盐湖单吨碳酸锂成本集中在3万-5万元/吨,当前依旧具备较大的成本优势,锂辉石单吨碳酸锂成本为4万-8万元/吨。优质锂云母生产单吨碳酸锂成本在6万-8万元/吨,新建锂云母项目整体品位较低,即使前期使用高品位矿,单吨碳酸锂成本也接近10万元/吨。

对于未来趋势,雅化集团表示,下半年,预计我国新能源汽车市场整体仍将保持高增长态势,欧美新能源汽车市场则受到宏观经济复苏动能不足、补贴减少、贸易保护、车企推迟电动化进程等多重因素影响,新能源汽车市场增速预计将继续放缓。锂市场供应过剩将进一步加剧,预计碳酸锂价格将保持弱势运行状态。