2024年度上市公司数字化转型最佳实践丨永安期货:风险管理业务智能运营平台

为进一步落实党中央、国务院关于发展新质生产力、打造数字经济新优势等决策部署,坚定实施数字化转型任务,推动数字经济发展,中国上市公司协会开展了上市公司数字化转型最佳实践案例征集活动,并从技术领先、场景创新、社会价值贡献、产业链建设四个维度遴选出了40个优秀、69个典型案例入选《上市公司数字化转型典型案例》,这些案例集中反映了上市公司在数字化转型过程中的实践、挑战与成功经验,为上市公司开展数字化转型提供参考和借鉴。

一、案例简述

根据中国期货业协会《期货公司设立子公司开展以风险管理服务为主的业务试点工作指引》,永安期货通过子公司浙江永安资本管理有限公司为实体企业提供仓单服务、合作套保、定价服务、基差交易等等“风险管理服务”。

永安期货依托公司“数智永安”战略,积极探索数字化赋能“风险管理业务”转型升级,自主研发了“风险管理业务智能运营平台”(以下简称“智能运营平台”或“平台”)。平台从客户服务、产业互联、合规风控和经营决策四个方面切入,创新了产业客户服务模式,强化了产业上下游协同能力,提升了业务风险管控水平,革新了各层级厘清业务、创新业务的本领,打造了一个富有永安特色的智能运营体系,为永安期货推动“风险管理业务”创新稳健高效发展、打造“衍生品投行”战略落地提供了强有力的支撑。

二、转型工作情况

《浙江省金融业发展“十四五”规划》明确提出,要以数智金融平台为核心,构建数智化区域金融运行体系,打造数智金融先行省。近年来永安期货聚焦数智变革和金融科技创新,积极推进数智化转型各项工作,通过系统升级、能力升级、组织升级,打通全公司核心环节,逐步形成一系列“硬核”成果。

“十四五”时期,永安期货确定全面实施“数智永安战略,锚定中台化(MiddlePlatform)线上化(Online)数智化(Resourceful)和组织升级(Evolution)的数智永安“MORE”规划,推动业务数字化、投研一体化、运营精细化、营销网络化、合规智能化以及数字化基础设施升级,使数智化能力成为永安期货的核心竞争力。

(二)业务模式

“风险管理业务”业务范围涵盖从基差贸易、仓单服务、合作套保、含权贸易到场外衍生品业务、做市业务、仓储物流业务等一整套业务体系,客户差异化明显、个性化需求旺盛、业务流程复杂、合规风控困难,传统的运营体系已无法满足日益增长的业务发展需要。永安期货针对这些痛点难点,在以下四个方面实现了模式创新。

1.客户服务方面

平台一方面通过构建评价模型和评分体系,及时把控客户信用风险,实现风控前置;另一方面,精准描绘客户画像,量身定制差异化方案,力求为产业客户提供最优质的服务。同时,平台打破线上线下壁垒,通过单据电子化、流程线上化、电子印章等技术,保障线上服务快捷运转。

2.产业互联方面

平台打通了“风险管理业务”全链路数字化合作通道,实现仓储、银行、保险公司的上下游数字化高效协同,不但提升业务效率、降低操作风险,而且切实保障了货物流转、资金票据和指令执行的安全性。

3.合规风控方面

平台基于“智能风控模型”构建了一系列业务看板和风险预警,实现了多维度全场景的风险监控和预警机制,做到风险事件处置“先知先行”。同时,平台通过模拟市场各种类型的波动,精确测算不同置信区间、不同波动类型下的业务盈亏和风险敞口,以及客户的保证金风险,做到风险程度“可观可测”,保障业务发展行稳致远。

4.经营决策方面

平台通过管理驾驶舱详尽的指标体系,不但可以实时反映业务运行状态,而且还可以评估业务运营状况,剖析业务运作优劣,洞察业务运行效能,研判业务发展态势,为业务创新和经营决策提供一站式支持。

通过智能运营平台,永安期货进一步扩大服务范围、推动业绩提升、控制业务风险,促进公司充分发挥专业优势为实体经济客户提供多元化、个性化、便利化的风险管理解决方案,为服务实体经济作出贡献。

(三)技术架构

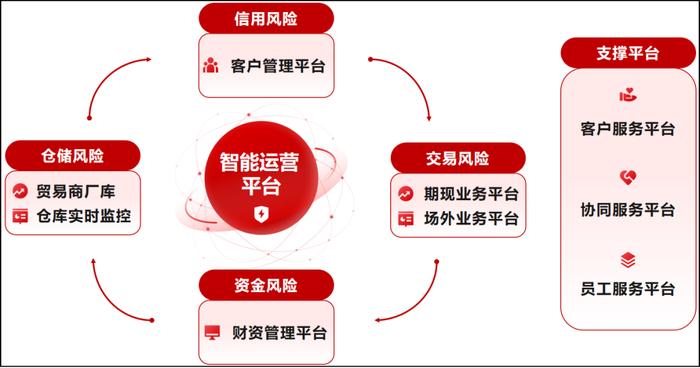

智能运营平台项目以“风险管理业务”业务数字化为切入点,连接产业链上下游企业,构建业务风控模型、业务估价模型、客户评价模型和评分体系,最终实现客户服务、业务效能、风险控制、经营决策等领域的全面提升。

业务数字化:构建一组业务模型,通过业务模型的参数定制支持现有业务,同时满足对业务模式创新的快速响应。

风险测算:为解决模拟市场各种类型的波动下,不同置信区间、不同波动类型下的公司业务盈亏、风险敞口,以及客户保证金风险所带来的超大计算量,平台通过引入了分布式计算,实现了分钟级响应。

产业链协同:产业链协同是数字化的延续,除了数字化协同外,还引入了通过物联网侦测仓储方货物安全、通过区块链技术保障与保险公司的指令可回溯且不可篡改。

客户评估:构建客户评价模型和评分体系,依赖三方企业数据库相关信息、关联企业信息和历史业务往来,通过大数据技术对客户打分、授信并定制个性化服务。

风控模型:风控模型除使用大数据技术外,还结合流处理技术,实现随着场内行情、场外现货和客户新合同,同步检测业务的各项风险点。

业务分析:使用大数据技术评估业务运营状况,剖析业务运作优劣,洞察业务运行效能,研判业务发展态势,并通过数据可视化技术直观呈现出来,为业务创新和经营决策提供一站式支持。

智能运营平台各子系统统一采用云原生架构,实现平台的弹性扩展和高效部署。

三、转型成效

(一)企业价值

在风险管理业务智能运营平台加持下,永安资本业务效率、业务创新和合规风控等方面的持续提升,“风险管理业务”快速发展,业务规模不断放大,保障了公司充分发挥专业优势为实体经济客户提供丰富的风险管理解决方案,对冲大宗商品价格波动风险,帮助实体企业降本增效。

2022年永安资本全年实现利润2.74亿元,行业占比达23.74%。基差贸易业务签订期现贸易合同3万余份,贸易规模超过900万吨。“期货+工程配送”业务模式,为重大工程项目稳定配送原材料,配送总金额18亿元,总配送量36万吨,帮助实体企业按期完工;场外衍生品业务累计新增名义本金超过1,300亿元,存续规模216亿元,同比增长18.25%。

(二)社会价值

期货公司的“风险管理业务”快速发展,帮助企业降低经营风险,稳定成本和利润,为服务实体经济的健康发展提供有力支持,荣获了“2022中国服务业企业500强”第194位、“2022浙江服务业企业100强”第21位,被证券时报、期货日报联合举办的中国最佳期货经营机构暨最佳期货分析师评选为“最佳风险管理子公司服务创新奖”。

四、面临的痛点难点及建议

未来随着期货风险管理业务的不断复杂化,为了更好地应对各种风险,平台需要不断更新和完善自身的智能运营平台,更好助力公司应对未来挑战。主要将从以下几个方面进行深入研究:

1.强化学习和自适应策略

为了更好地应对市场的动态性和复杂性,需要深入研究和应用强化学习算法,使平台具备自适应的风险决策能力。通过与市场环境的交互,平台可以不断优化风险管理策略,并根据市场的变化做出及时调整。

2.高性能计算和实时处理

为了处理越来越多的数据和实现更快速的分析和预警,将研究更高性能的计算和数据处理技术。优化数据处理和分析算法,提高平台的实时性和吞吐量,为业务规模进一步扩展做好准备。

3.多模型融合和集成

结合不同的风险评估模型和算法,将研究多模型融合和集成的方法。通过使用不同模型的优势,提高风险识别和预测的准确性,减少误判。利用集成学习或模型融合方法,将多个模型的预测结果进行融合,得出更可靠的风险预测和决策建议。