如何理解资本所得税

税收调节对居民预期引导至关重要,长期资本利得的“锁住”效果本身可能有助于耐心资本的培育。

本刊特约 赵伟/文

《中共中央关于进一步全面深化改革 推进中国式现代化的决定》(下称“《决定》”)提出“健全直接税体系,完善综合和分类相结合的个人所得税制度,规范经营所得、资本所得、财产所得税收政策。”如何理解个税中的资本所得税收政策呢?

政策现状

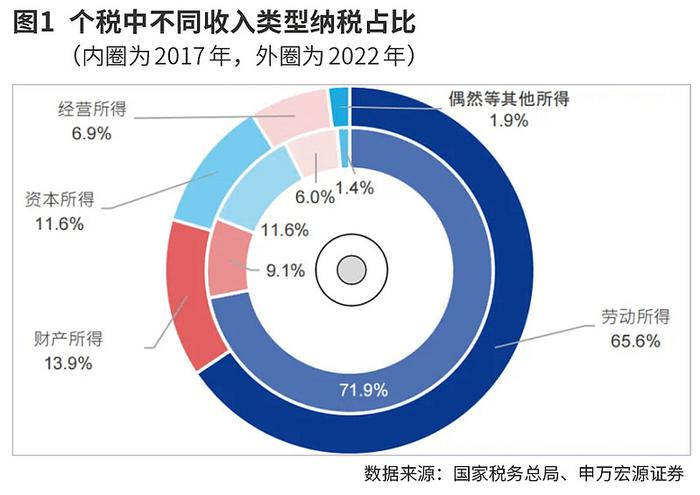

2018年个税改革主要是将劳动所得进行修订,并设立综合所得,而对资本和财产所得基本沿用过去个税税法的设定。在2018年个税改革后,个税收入的构成中仍以劳动要素收入占据主导,2022年较2017年仅小幅下降,财产所得提升,资产所得不变。

我们将综合所得分类汇总为居民通过劳动获得的收入所缴纳的个税规模,2022年和2017年相比占个税收入总规模小幅下降了6.3个百分点,但占比仍高达65.6%,个税中工薪税占绝对主导。占比增长主要来源于财产所得(利息、股息、红利所得和财产租赁所得),2022年占比较2017年提升了4.8个百分点,资本所得(财产转让所得)占比没有变化。

《决定》提出“规范收入分配秩序,规范财富积累机制,多渠道增加城乡居民财产性收入”,这一要求实际上隐含了个税改革的方向。同时,《决定》还提出了“规范经营所得、资本所得、财产所得税收政策”,也是和居民收入结构变化和个税内部变化相协调。

我国经济的高速发展催生金融资产的持续增长,随着资本市场的繁荣个税也需要顺应发展形势不断丰富。但在过去发展的过程中,针对不断涌出的新型资本市场发展,个税更多是以补丁的形式来规范。

按照被转让资产的类型,个税中有关资本所得(财产转让)涉及的部分可以分为四类,有价证券、不动产利得、有形资产利得以及无形资产利得。个人二级市场转让暂免征个人所得税,但限售股转让需要按照规模计算应纳税所得额,并且按照20%的税率缴纳个税。资本利得征税的规定中,对居民交易不动产所需要缴纳的部分,实际上根据国家宏观调控的需要而改变。

个税收入的大结构中侧重工薪缴纳,财产转让所得的小结构中侧重限售股、房屋转让和股权转让,但对于收入分配的作用效果相对有限。

税收仍是构建新的收入分配体系的重要一环。《决定》提出“完善收入分配制度。构建初次分配、再分配、第三次分配协调配套的制度体系,提高居民收入在国民收入分配中的比重,提高劳动报酬在初次分配中的比重。完善劳动者工资决定、合理增长、支付保障机制,健全按要素分配政策制度。完善税收、社会保障、转移支付等再分配调节机制。支持发展公益慈善事业。”

一些国际经验

经合组织(OECD)经济体资本利得税发挥筹措收入,引导收入分配作用。经不完全梳理,OECD经济体中开征资本利得税的共有31个,其中27个是合并至个人所得税征收,4个单独征收。资本利得税税率设定方面,最高边际税率普遍低于个税最高边际税率,最高边际税率平均为25.4%。

从规模来看,部分经济体针对资本利得税收征管能力较强,资本利得税成为财政收入的重要补充。OECD数据显示,有三个国家的资本利得税规模较大,分别是瑞典、韩国和美国,2021年规模占GDP的比例分别为2.0%、1.8%和1.7%。还有三个国家资本利得税收入维持在较高水平,英国、爱尔兰和以色列在2021年资本利得税规模占GDP比重分别为0.5%、0.4%和0.4%。

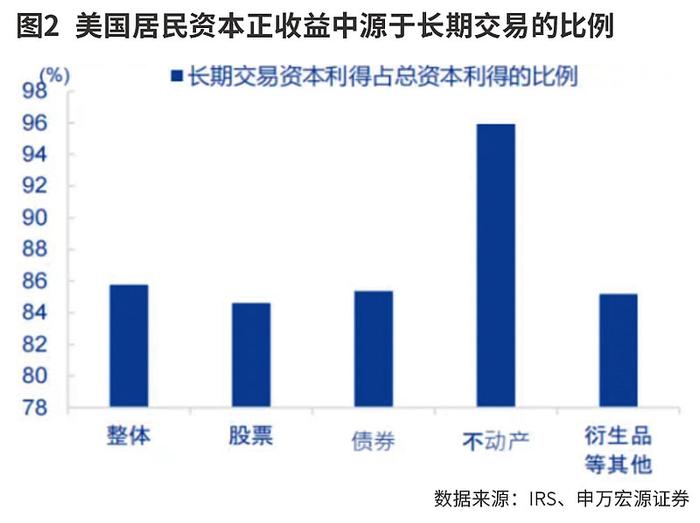

区分长期和短期资本利得税,以产生“锁住”效应。为了鼓励长期投资,许多国家针对长期资本利得和短期资本利得采取不同的税收待遇,大多数国家采取单一的时间期限判断,比如美国以1年为衡量短期和长期的划分标准。

长短期资本利得税收的不同,对引导居民长期持有资产具有明显作用。根据美国国税局披露的2015年数据,全年居民资产交易中属于长期资本交易的占比为37.8%,获得收益的交易中,长期占比为85.8%,股票、债券、不动产和衍生品等长期交易占比分别为84.6%、85.4%、95.9%、85.2%。

资本损失抵扣体现的是政府和居民在风险前的共担性,有利于鼓励居民继续进行投资。从损失抵扣的类型来看,大致分为允许抵免同类利得、抵免资本利得、抵免普通利得、其他抵免。资本损失的结转也是另一大风险共担机制。

优化收入分配

从美国资本利得税在收入结构中的分布来看,资本利得税有助于优化收入分配结构。根据2021年美国国税局数据,年应税收入5万美元以下的居民所缴纳的个人所得税中,长期资本利得税收入为零,而随着应税收入的快速提升,个税中长期资本利得占比开始同步上升,年应税收入1000万美元以上的居民缴纳的长期资本利得税的规模已经占其缴纳个税收入的43.9%。

健全直接税体系,有助于我国二次分配发挥效果。健全直接税体系中最直接的部分可能就是进一步优化个人所得税结构,将劳动要素和资本要素所带来的个税收入进一步调整。2018年个税改革仅仅是迈出了第一步,后续个税改革可能仍是直接税改革中的核心内容。同样,规范财富积累机制也需要资本利得税。

改革开放以来经济高速发展,大量财富积累在居民部门。根据国际经验,财富的不平等可能比收入不平等的程度更加明显,规范财富积累机制同样有助于令居民在经济发展过程中的获得感更强。

当前数据治理的手段丰富,也有利于税务系统更好的发挥直接税调节效果。7月19日,国家税务总局在传达学习贯彻党的二十届三中全会精神会议中表示,“持续深化依法治税、以数治税、从严治税,持续打造效能税务,高质量推进中国式现代化税务实践。”会议对以数治税的再度强调也凸显当前税务机关通过数字系统强化征管的思路,而个人所得税改革的难点就在于如何有效理清居民收入的规模和类型,这一数字化手段的加强也将为未来个税的改革铺路。

《决定》指出“鼓励和规范发展天使投资、风险投资、私募股权投资,更好发挥政府投资基金作用,发展耐心资本。”耐心资本对当前资本市场的发展具有重要意义,如何通过制度设计来催生耐心资本实际上成为后续改革的重点。而税收调节对居民预期引导至关重要,长期资本利得的“锁住”效果本身可能有助于耐心资本的培育。

从国家经验来看,长短期资本利得的区别税收政策可能有助于改善资本市场预期,提升居民对长期投资的持有。这一制度设计给我们后续个人所得税的进一步完善和发展给出了参考。另外,资本所得相关税收的规范也能更好的引导预期。

当前资本所得相关条款是分散化设定的,这一设定模式源于过去我国资本市场的渐进式发展。借鉴个人所得税综合所得的改革历程,在资本所得内部规范和统一或也可能是未来的发展方向。

(作者为申万宏源证券首席经济学家)

本文刊于08月24日出版的《证券市场周刊》