紫燕食品换手率61.34% IPO募资6.36亿元广发证券保荐

中国经济网北京9月30日讯 紫燕食品(603057.SH)今日巨量换手,最低报29.05元。截至收盘,紫燕食品涨停,报31.94元,涨幅9.99%,成交额7.88亿元,换手率61.34%,振幅9.95%,总市值131.59亿元。此前,紫燕食品连续4个交易日涨停。

紫燕食品是国内规模化的卤制食品生产企业,主营业务为卤制食品的研发、生产和销售,主要产品为夫妻肺片、百味鸡、藤椒鸡等以鸡、鸭、牛、猪等禽畜产品以及蔬菜、水产品、豆制品为原材料的卤制食品,应用场景以佐餐消费为主、休闲消费为辅,主要品牌为“紫燕”。

截至上市公告书签署日,公司无控股股东。钟怀军直接持有公司发行后16.61%的股份并通过上海怀燕、宁国筑巢、宁国衔泥和宁国织锦间接持有公司2.05%的股份,合计持有公司发行后18.66%的股份并控制公司发行后20.99%的表决权,钟怀军的配偶邓惠玲直接持有公司发行后14.28%的股份,钟怀军与邓惠玲的儿女钟勤川、钟勤沁通过宁国川沁、宁国勤溯合计持有公司发行后38.68%的股份,钟勤沁的配偶戈吴超直接持有公司发行后5.60%的股份。钟怀军、邓惠玲、钟勤沁、戈吴超、钟勤川合计持有公司77.22%的股份并控制公司79.55%的表决权,并已签署一致行动协议,是公司的共同实际控制人。

紫燕食品于2022年7月7日首发过会。证监会第十八届发行审核委员会2022年第77次发审委会议提出询问的主要问题为:

1、 2016年,发行人调整销售模式,多名原区域管理团队成员成为区域经销商。请发行人代表:(1)结合与经销商的历史关系、资产和业务的独立性以及商品风险报酬转移情况,说明发行人不控制经销商的依据是否充分;(2)说明前员工经销商的注册资金来源、经销权转让是否公允,经销商合法合规经营风险是否由发行人承担;(3)说明对前员工经销商与其他经销商的管理模式和销售政策是否存在差异,对前员工经销商主要产品售价均高于非前员工经销商的原因及合理性;(4)结合报告期向前员工经销商销售金额占比达80%的情况,说明对前员工经销商的销售是否持续、稳定,是否构成重大依赖;(5)说明报告期内互联网推广引流费用、电商外卖平台促销费用、开店返利等营销费用确认的完整性,是否存在由经销商代为承担营销费用等成本费用的情况。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、 请发行人代表说明:(1)2022年上半年营收与净利润背离的原因及合理性;预计疫情对2022年业绩的影响;(2)业绩下滑影响因素是否已经消除或正在消除,是否对持续盈利能力构成重大不利影响,发行人已经采取或拟采取的改善措施及预计效果,相关风险是否充分披露。请保荐代表人说明核查依据、过程,并发表明确核查意见。

3、 请发行人代表:(1)说明成本、库存等维度的业务财务数据一致性分析情况;(2)结合交易频次、交易金额、交易商品种类等维度,对门店销售订单的交易行为进行分析,说明是否存在异常情况及原因;(3)说明对各类返利金额结果验证的测试过程、异常情况及原因;(4)结合会员充值次数、间隔、充值时及期末账户余额分布集中度、充值24小时分布等维度,说明会员充值是否存在异常情况及合理原因。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2022年9月26日,紫燕食品在上交所上市,公开发行股票4,200万股,占发行后总股本的比例为10.19%,发行价格为15.15元/股,保荐机构(主承销商)为广发证券股份有限公司,保荐代表人为孟晓翔、谭旭。

紫燕食品本次发行募集资金总额636,300,000.00元,募集资金净额为565,203,207.57元。紫燕食品于2022年9月14日披露的招股书显示,公司拟募集资金565,203,207.57元,分别用于宁国食品生产基地二期、荣昌食品生产基地二期、仓储基地建设项目、研发检测中心建设项目、信息中心建设项目、品牌建设及市场推广项目。

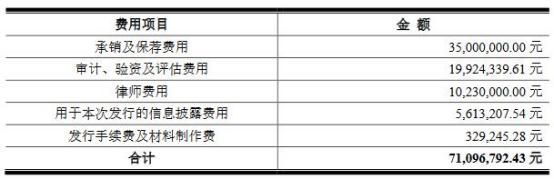

紫燕食品发行费用总额为71,096,792.43元,其中广发证券股份有限公司获得承销及保荐费用35,000,000.00元。

2019年至2021年,紫燕食品营业收入分别为243,499.10万元、261,299.38万元、309,209.24万元,净利润分别为24,551.58万元、35,753.07万元、31,980.08万元,归属母公司股东的净利润分别为24,733.60万元、35,870.21万元、32,759.62万元,扣除非经常性损益后的归属于母公司股东的净利润分别为23,389.01万元、31,007.69万元、27,156.93万元,经营活动产生的现金流量净额分别为29,798.56万元、64,893.09万元、34,130.16万元。

2022年1-6月,公司营业收入金额为163,711.56万元,较上一年同期增长16.52%,归属于母公司股东的净利润(扣除非经常性损益合计数前后孰低)金额为9,331.94万元,较上一年同期下降27.16%。

紫燕食品预计2022年1-9月,公司可实现营业收入271,000.00万元至282,000.00万元,较上年同期增长14.14%至18.77%;可实现归属于母公司股东的净利润22,200.00万元至23,800.00万元,较上一年同期下降18.93%至24.38%,扣除非经常性损益后的归属于母公司股东的净利润18,100.00万元至19,700.00万元,较上一年同期下降22.24%至28.56%。