净买入2000亿元!央行再次出手

继8月净买入1000亿元国债后,中国人民银行(以下简称“央行”)9月再次出手净买入2000亿元。

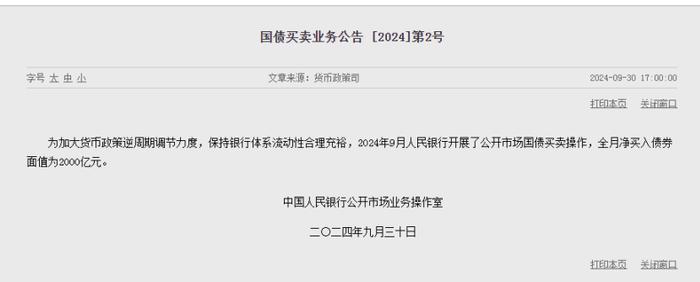

9月30日,央行发布公告称,为加大货币政策逆周期调节力度,保持银行体系流动性合理充裕,2024年9月人民银行开展了公开市场国债买卖操作,全月净买入债券面值为2000亿元。

与8月公告对比,央行9月发布的国债买卖业务公告,并没有说明具体国债买卖的种类。分析指出,央行将国债操作纳入常规工具箱,将有助于平滑货币政策操作、加强财政和货币政策协调以及推动市场的长期发展。

9月净买入2000亿元国债

9月央行净买入国债的规模相对8月有所加码。央行公告称,9月净买入国债,主要是为了加大货币政策逆周期调节力度,保持银行体系流动性合理充裕。

而在今年8月末,央行也曾公告称,为贯彻落实中央金融工作会议相关要求,2024年8月人民银行开展了公开市场国债买卖操作,向部分公开市场业务一级交易商买入短期限国债并卖出长期限国债,全月净买入债券面值为1000亿元。

央行净买入2000亿元国债的规模,从流动性角度来看即投放2000亿元中长期流动性,在不降准的背景下,客观上起到补充中长期流动性的作用。申万宏源研究指出,央行国债买卖本质对应基础货币投放模式转变,作为重要的货币政策工具,其对流动性和债券市场的影响主要取决于央行货币政策取向。

但在国债买卖机制建立初期,由于央行债券持仓较低,增加债券持仓仍是首要目标。申万宏源认为,央行买入国债增加了债券需求端力量,同时净买入债券的过程中也会相对应地投放长期限资金,利好流动性。

不过,考虑到央行目前重点防范长债风险,而且处于国债买卖操作机制建立初期,申万宏源预计,央行大幅净买入国债的概率较低。后续资金面相对紧张时,预计是央行大幅净买入国债同时投放流动性的较好时机,可以实现国债净买入、平滑流动性的双重目标。

东方金诚表示,央行通过公开市场买卖国债,适度引导中长期国债收益率上行,有助于保持正常向上倾斜的收益率曲线,保持市场对投资的正向激励作用。这与当前央行保持支持性的货币政策立场并不矛盾,并不意味着后期市场利率将全面上升。东方金诚预计,接下来伴随央行综合运用多种货币政策工具,加大金融对实体经济的支持力度,企业和居民贷款利率还有进一步下行趋势。

买卖国债并非QE

值得注意的是,把国债买卖纳入货币政策工具箱并不代表要搞量化宽松(QE)。央行行长潘功胜曾表示,“应当看到,把国债买卖纳入货币政策工具箱不代表要搞量化宽松,而是将其定位于基础货币投放渠道和流动性管理工具,既有买也有卖,与其他工具综合搭配,共同营造适宜的流动性环境。”

央行把买卖国债纳入货币政策工具箱,这属于常规的公开市场操作,而公开市场操作本就是央行管理流动性的主要工具之一。

通常而言,央行如果买入国债,国债收益率会趋于下降,市场流动性会增加;央行如果卖出国债,则国债收益率会趋于上升,市场流动性会减少。

民生银行首席经济学家温彬认为,买卖国债本质上只是一种央行资产负债表的工具,央行会根据宏观经济和金融市场的具体情况,选择合适的操作方式来实现货币政策的目标。央行操作国债的行为并不是QE或现代货币理论(MMT)的直接体现,而是其货币政策工具的一部分,旨在维护市场流动性和金融稳定。因此,不能简单地通过购买国债与否来划定是否为QE乃至MMT。

中信建投表示,央行购买国债,负债端记录基础货币扩张,资产端记录政府债券入表。基础货币和国债,二者均是国家信用。因而央行购债,看似完成一次货币投放,实则完成一轮国家信用扩张。

然而同样都是央行扩表,央行购买国债是常规操作,QE却被定义为非常规货币操作。所谓QE,即央行通过购买非常规资产以投放基础货币。非常规资产包括企业部门债券、股票,甚至信用等级极低的资产。

中信建投表示,QE过程中,代表国家信用的基础货币扩张,然而央行投放货币的同时买入的资产却是非国家信用资产,甚至是信用级别极低的有毒资产,这就导致QE过程中国家信用“被透支”。

校对:刘榕枝