【国信社服|财报点评】锦江酒店:三季度海外经营转正,国内酒店经营超2019年同期

报告发布日期:2023年11月1日

报告名称:《国信证券-财报点评:锦江酒店(600754.SH)-三季度海外经营转正,国内酒店经营超2019年同期》

证券分析师:曾光

证券投资咨询执业资格证书编码:S0980511040003

证券分析师:钟潇

证券投资咨询执业资格证书编码:S0980513100003

证券分析师:张鲁

证券投资咨询执业资格证书编码:S0980521120002

三季度海外经营转正

国内酒店经营超2019年同期

核心观点

三季报整体符合预期

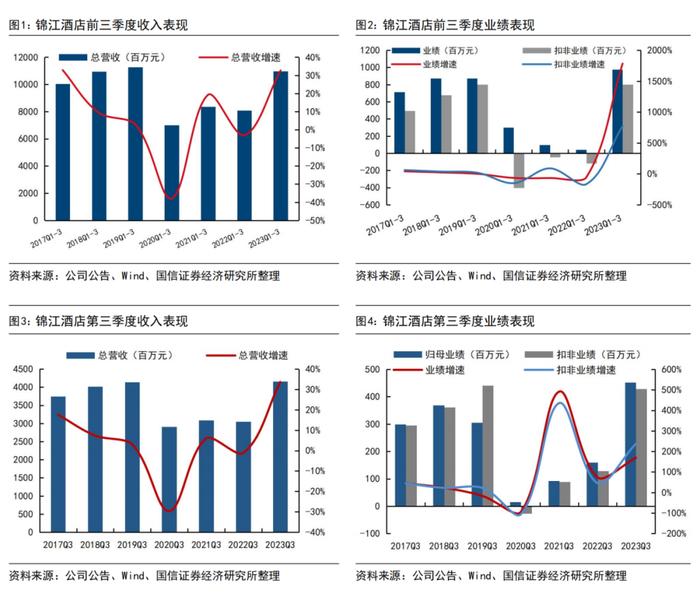

2023年第三季度,公司收入6.2023年前三季度,公司实现营收109.62亿元/+32.71%,较2019年同期恢复97%;实现归母/扣非净利润各9.75/8.02亿元,较2019年同期各恢复112%/100%。第三季度,公司实现营收41.56亿元/+33.63%,恢复至2019Q3水平;实现归母/扣非净利润4.52/4.29亿元,较2019Q3各恢复148%/97%,与我们三季报前瞻的预测基本一致,符合预期。

第三季度国内酒店RevPAR恢复超2019年

海外业务转正实现盈利

第三季度公司新开/关门店313/116家,净增197家,其中直营店/加盟店各减26/增223家;中端/经济型酒店各增189/8家,中端升级与加盟扩张为主。国内酒店Q3RevPAR较2019年同期恢复113%(其中中端/经济型酒店较2019Q3各恢复101%/103%),较上半年RevPAR恢复106%明显提速;对应国内酒店收入28.64亿元/+41.32%,较2019Q3微降3%(近几年直营店净关店等影响)。公司海外酒店Q3RevPAR较2019年同期恢复114%(中端/经济型各恢复122%/113%),实现收入4.3亿欧元/+7.50%,较2019Q3增长200%,增长较快(通胀等因素影响)。综合看,我们估算Q3国内实现归母净利润约4.4亿元+左右(酒店贡献为主),较19Q3增超30%以上;而海外业务预计整体打平微利(其中卢浮子公司层面Q3实现净利润503万欧元,综合考虑PPA摊销、财务费用等影响后,我们估算合并报表层面Q3海外业务打平微利)。

跟踪后续出行景气趋势变化

关注整合提速和门店升级节奏

十一后酒店龙头RevPAR趋势仍需跟踪,未来商旅休闲需求和酒店供给变化系核心。但中线来看,酒店龙头规模品牌卡位优势日益凸显,过去三年加速集中,且伴随产品持续升级和经营效能改善提升,其中线成长仍有其看点。公司系国内规模排名第一的酒店龙头,未来有望加速门店尤其直营店升级改造和前中台全面整合,加速中线成长。同时,今年6月底,公司公告拟向卢浮增资2亿欧元,以部分降低后续财务费用压力,并通过打通国内外平台强化其成本费用控制,Q3海外业务转正也彰显积极信号。此外,公司10月公告拟挂牌出售时尚之旅100%股权以提高资产盈利能力,预计有望获税前投资收益4.2亿。

风险提示

平台整合产品升级低于预期,商誉减值、宏观系统性风险等。

投资建议

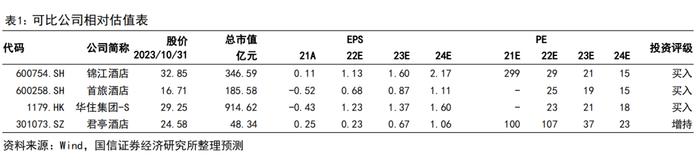

暂未考虑时尚之旅处置影响,但谨慎考虑Q4和明年RevPAR趋势和兼顾门店升级改造阶段影响和海外财务费用优化节奏,我们下调2023-2025EPS至1.13/1.60/2.17元(此前为1.23/1.69/2.23元),对应PE29/21/15x。公司系国内酒店规模第一,未来直营店升级和优化、国内外前中后台整合潜力释放和门店扩张等仍助力中线成长,维持“买入”评级。

正文内容

三季报业绩符合预期

2023年前三季度,公司实现营收109.62亿元/+32.71%,较2019年同期恢复97%;实现归母净利润/扣非净利润各9.75/8.02亿元,同比去年显著增长或扭亏为盈,较2019年同期各恢复112%/100%。第三季度,公司实现营收41.56亿元/+33.63%,恢复至2019Q3水平;实现归母/扣非净利润4.52/4.29亿元,较2019Q3各恢复148%/97%,整体与我们三季报前瞻的预测基本一致,符合预期。

具体来看,综合子公司数据表现等,我们初步估算第三季度国内业务归母业绩约4.4亿元+左右(预计主要系酒店主业贡献);海外业务合并报表层面归母净利润预计打平微利(其中卢浮子公司层面Q3实现净利润503万欧元,综合考虑PPA摊销、财务费用等影响后我们初步估算Q3单季度打平微利)。

第三季度国内酒店RevPAR恢复超2019年

海外业务转正实现盈利

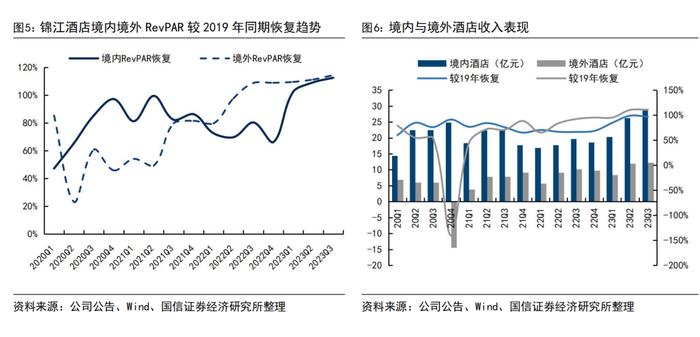

国内酒店Q3RevPAR整体恢复超过疫情前。第三季度公司国内酒店RevPAR较2019年同期恢复112.58%(其中中端/经济型酒店较2019年同期各恢复100.91%/102.75%),较上半年RevPAR恢复106%明显提速,但相对不及部分同行,主要与区域恢复差异和公司产品升级节奏相关。公司国内酒店整体Q3实现收入28.64亿元/+41.32%,较2019Q3微降3%。国内酒店收入中,Q3实现前期服务费收入1.85亿元/+81.82%,较19Q3下降22%,预计系公司开店更侧重高质量增长影响;实现持续加盟费收入10.58亿元/+28.18%,较19Q3大增163%,核心系加盟门店规模增加等推动。

海外酒店Q3RevPAR整体恢复超过疫情前。今年第三季度RevPAR恢复114.46%(中端/经济型各恢复121.64%/112.68%),实现收入4.3亿欧元/+7.50%,较疫情前增长200%,增长较快(通胀等因素影响)。

第三季度开店稳定增长

净增主要以加盟店/中端酒店为主

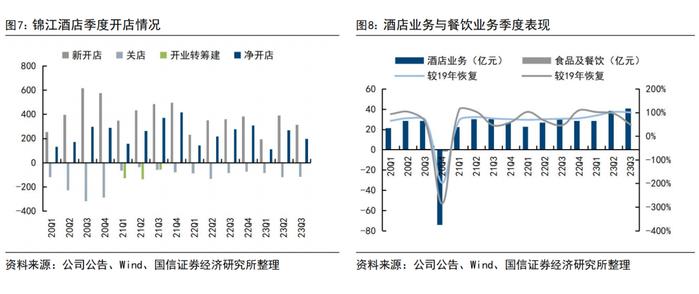

第三季度开店稳定增长,净增主要以加盟店/中端酒店为主。第三季度公司新开门店313家,关店116家,净增197家,保持稳定增长。Q3直营店/加盟店分别减少26/增加223家;中端酒店/经济酒店分别增加189/8家。截至2023年9月30日,公司已经开业的酒店合计达到12138家,已经开业的酒店客房总数达到1,152,332间。

餐饮业务增长相对平稳

餐饮业务增长相对平稳:公司第三季度营收6,508万/+3.65%,相对平稳,Q3业绩贡献预计较低(预计主要系上海KFC三季度利润等,整体影响较小)。

由于新会计准则和租赁准则影响,公司毛利率和期间费率与2019年同期直接不可比,主要看分部报表费用率变化,但季报未披露。

跟踪后续出行景气趋势变化

关注整合提速和门店升级节奏

跟踪后续出行景气趋势变化,关注整合提速和门店升级节奏。十一酒店龙头REVPAR较2019年同期表现突出,多数明显超2019年同期水平。但十一后酒店龙头RevPAR趋势仍需跟踪,结合STR数据阶段季节性回落,未来商旅休闲需求和酒店供给变化系核心。中线来看,酒店龙头规模品牌卡位优势日益凸显,过去三年加速集中,且伴随产品持续升级和经营效能改善提升,其中线成长仍有其看点。

公司系国内规模排名第一的酒店龙头,未来有望加速门店尤其直营店升级改造和前中台全面整合,加速中线成长。同时,今年6月底,公司公告拟向卢浮增资2亿欧元,以部分降低后续财务费用压力,并通过打通国内外平台强化其成本费用控制,Q3海外业务转正也彰显积极信号。此外,公司此前10月中旬公告:拟出售时尚之旅酒店100%股权,挂牌价不低于其评估价值16.50亿元,公司预计若按挂牌价出售有望带来4.2亿+的投资收益贡献。其中,公司拟出售时尚之旅项目,核心系公司轻资产发展战略下,希望通过出售相关物业提升资产运营效率,并回笼资金聚焦主业发展。

风险提示

平台整合产品升级低于预期,商誉减值、宏观系统性风险等。

投资建议

暂未考虑时尚之旅处置影响,但谨慎考虑Q4和明年RevPAR趋势和兼顾门店升级改造阶段影响和海外财务费用优化节奏,我们下调2023-2025EPS至1.13/1.60/2.17元(此前为1.23/1.69/2.23元),对应PE29/21/15x。公司系国内酒店规模第一,未来直营店升级和优化、国内外前中后台整合潜力释放和门店扩张等仍助力中线成长,维持“买入”。

历史研究回眸

锦江酒店

【国信社服|中报点评】锦江酒店:上半年国内主业净利润超2019年同期,三季度展望较积极

【国信社服|财报点评】锦江酒店:一季度国内酒店开启复苏,期待旺季提速与整合潜力释放

【国信社服|财报点评】锦江酒店:2022年继续推进整合,期待2023年全面复苏成长

【国信社服|公司快评】锦江酒店:收购Wehotel强化前端整合,持续助力高质量发展

【国信社服|财报点评】锦江酒店:第三季度海外复苏加速,积极打造全球一流酒店集团

【国信社服|中报点评】锦江酒店(600754.SH)-经营平稳开店节奏放缓,拟发行GDR助力全球化战略

【国信社服|财报点评】锦江酒店:疫情扰动境内表现,关注复苏预期与平台整合

【国信社服|43p公司深度】锦江酒店:把握时代机遇,规模剑指全球第一

酒店行业

【国信社服|酒店专题】穿越周期弹性看未来成长

【国信社服|海内外复苏跟踪系列之二】重磅专题:欧美酒店龙头疫后复苏的路径与投资启示

国信社服团队

团队简介:17年专业卖方团队,2008-2022年书写连续15次新财富最佳分析团队辉煌。除此之外,常年荣获水晶球、金牛奖、上证报、新浪财经、Wind、21世纪等其它权威评选最佳分析师称号。在大消费领域建立了具有国际视野的长期系统性的研究框架,重点龙头公司的财务指标预测和推荐的有效性长期位列第三方机构量化跟踪的最前列。立足精品研究和专业服务,追求自我不断超越,从未止步,与新老朋友一直并肩前行,做最值得信任的研究力量!

曾光:国信证券经济研究所所长助理,统筹行业公司部,大消费组组长,直管社会服务及商业零售行业研究,浙江大学经济学硕士,2006年起从事社会服务业的研究至今已超16年,先后涉足社服、轻工、纺服、零售等行业研究,专注于国内外大消费领域研究,基本面研究造诣深厚,投资机会把脉精准,央视财经频道常驻嘉宾,各大财经平台常邀大消费领域专访分析师,长期受邀为消费类企业提供专业研究顾问支持。

证券投资咨询执业资格证书编码:S0980511040003

钟潇:社会服务业联席首席分析师,CFA,2011年起从事研究工作,厦门大学经济学硕士,重点覆盖社会服务全行业领域研究。

证券投资咨询执业资格证书编码:S0980513100003

张鲁:社会服务业分析师,2019年起从事研究工作,中国人民大学硕士,对外经济贸易大学学士,重点覆盖连锁消费业态、人力资源、教育等领域研究。

证券投资咨询执业资格证书编码:S0980521120002

杨玉莹:社会服务业分析师助理,中央财经大学投资学硕士,2022年起从事研究工作,协助覆盖酒店、免税、景区演艺、OTA、茶饮连锁消费等领域研究。

特别提示:

本订阅号仅面向国信证券客户中的专业机构投资者客户。因订阅号难以设置访问权限,国信证券经济研究所不因订阅人收到本订阅号推送信息而视其为可接受本订阅号推送信息的投资者。