划定三个档次、设72.5%风险加权资产底线 监管为银行资本管理划“红线”

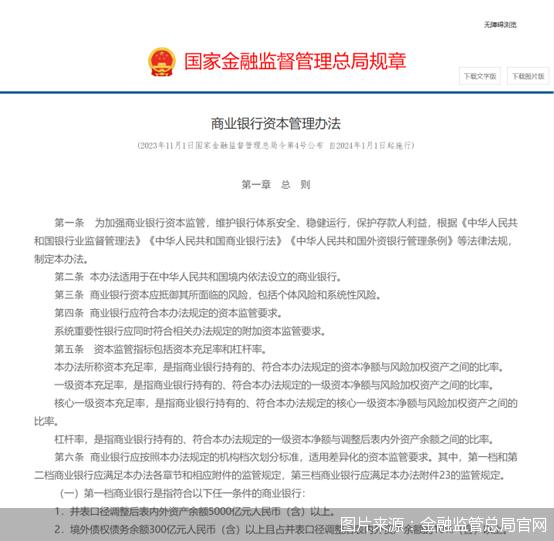

商业银行资本新规明年起将正式实施,11月1日,来自金融监管总局官网信息,为进一步完善商业银行资本监管规则,推动商业银行强化风险管理水平,金融监管总局制定了《商业银行资本管理办法》(以下简称《资本办法》),自2024年1月1日起正式实施。《资本办法》构建了差异化资本监管体系,按照商业银行规模和业务复杂程度,划分为三个档次,匹配不同的资本监管方案,同时设置72.5%的风险加权资产永久底线,替换原并行期资本底线安排,为商业银行持续提升风险管理水平打下坚实基础。

划定三档资本监管方案

《资本办法》由正文和25个附件组成,共计约35万字,由正文和25个附件组成,正文重点突出总体性、原则性和制度性要求。附件细化正文各项要求,明确具体的计量规则、技术标准、监管措施、信息披露内容等。

《资本办法》构建了差异化资本监管体系,按照商业银行规模和业务复杂程度,划分为三个档次,匹配不同的资本监管方案。其中,规模较大或跨境业务较多的商业银行划为第一档,对标资本监管国际规则;规模较小、跨境业务较少的商业银行纳入第二档,实施相对简化的监管规则;第三档主要是规模更小且无跨境业务的商业银行,进一步简化资本计量要求,引导其聚焦县域和小微金融服务。

从更为细化的内容来看,第一档商业银行需符合并表口径调整后表内外资产余额5000亿元人民币(含)以上;境外债权债务余额300亿元人民币(含)以上且占并表口径调整后表内外资产余额的10%(含)以上任一条件。

第二档商业银行则需要符合并表口径调整后表内外资产余额100亿元人民币(含)以上,且不符合第一档商业银行条件;并表口径调整后表内外资产余额小于100亿元人民币但境外债权债务余额大于0以上任一条件。

第三档商业银行是指并表口径调整后表内外资产余额小于100亿元人民币且境外债权债务余额为0的商业银行。

金融监管总局有关部门负责人在答记者问时指出,差异化资本监管不降低资本要求,在保持商业银行业整体稳健的前提下,激发中小商业银行的金融活水作用,减轻商业银行合规成本。

此前有机构测算,划入第一档商业银行的预计多为大型国有商业银行及股份制商业银行以及业务规模较大的城商行和农商行,另外部分外资商业银行在国内的子商业银行或将因满足境外债权债务标准而划入第一档商业银行;划入第三档商业银行的预计多为小型农商商业银行,预计划入第二档的商业银行数量将最多。

设72.5%风险加权资产永久底线

信用风险方面,《资本办法》全面修订风险加权资产计量规则,包括信用风险权重法和内部评级法、市场风险标准法和内模法以及操作风险标准法,提升资本计量的风险敏感性。

一方面,参照国际标准,完善监督检查内容。设置72.5%的风险加权资产永久底线,替换了原并行期80%的资本底线要求;完善信用、市场和操作风险的风险评估要求,将国别、信息科技、气候等风险纳入其他风险的评估范围。

另一方面,衔接国内现行监管制度,促进政策落实。完善商业银行账簿利率、流动性、声誉等风险的评估标准;强调全面风险管理,将大额风险暴露纳入集中度风险评估范围,明确要求运用压力测试工具,开展风险管理,确定资本加点要求。

上述金融监管总局有关部门负责人指出,测算显示,《资本办法》实施后,银行业资本充足水平总体稳定,平均资本充足率稳中有升。单家银行因资产类别差异导致资本充足率小幅变化,体现了差异化监管要求,符合预期。

据悉,《资本办法》将于2024年1月1日起正式实施,并设置过渡期。过渡期安排包括以下两方面:一是对计入资本净额的损失准备设置2年过渡期,其间逐步提高非信贷资产损失准备最低要求,推动商业银行合理增提损失准备,平滑对资本净额的影响。二是对信息披露设置5年过渡期,过渡期内商业银行根据所属档次、系统重要性程度和上市情况,适用不同的信息披露要求,稳妥开展信息披露工作,稳步提高信息透明度和市场约束力。

在招联首席研究员董希淼看来,《资本办法》是对我国商业银行资本监管办法的全面修订,按照商业银行规模和业务不同,将商业银行划分为第一档、第二档、第三档三个档次,匹配不同的资本监管方案,在资本要求、风险加权资产计量、信息披露等要求上分类对待、区别处理。大大提高资本监管与银行实际的针对性和匹配性,既加强对大中型商业银行的资本监管,推动银行业保持发展稳健性;又适当降低中小商业银行合规成本,引导其聚焦于服务县域和小微企业。

“此外,在全面注册制改革正式落地的背景下,新规将更好地支持商业银行通过资本市场融资,丰富资本补充形式,拓宽资本补充渠道,一定程度有助于促进我国资本市场发育,提高直接融资比例。”董希淼如是说道。

民生银行首席经济学家温彬表示,《资本办法》对银行经营的影响:第一,风险加权资产计量规则的调整将使得优质企业、中小企业资本占用下降,信用卡业务资本消耗也将明显改善,同时鼓励穿透法计量资管产品,将有助于商业银行优化业务结构。第二,鉴于信用风险暴露划分所需基础信息及颗粒度大幅细化,《资本办法》将促使银行进一步完善管理、数据和系统基础建设,夯实精细化风险经营能力。第三,由于在修订过程中充分考虑了对银行业整体资本充足水平稳定性的影响,同时还设置了过渡期安排,确保实施工作稳妥有序,故《资本办法》的出台不会对银行经营带来较大资本压力。

北京商报记者 宋亦桐