国盛量化 | 十二月配置建议:当前微盘股的三个潜在风险

文:国盛金融工程团队

联系人:刘富兵/林志朋/梁思涵

一、警惕当前微盘行情风险。

1)信用利差处于历史低位:当前信用利差为2016年以来的1.4%分位数水平,预计触底反弹后小盘优势即将消退;

2)小盘因子赔率处于-1倍标准差:近期小盘因子赔率迅速下行,降至-1倍标准差位置,发出看空信号;

3)小盘因子拥挤度高于+1倍标准差:小盘风格在持续强势两年多后,当前的因子拥挤度已高于1倍标准差,应当警惕其交易风险;

4)小盘因子择时三标尺综合得分为-1.8:根据综合打分结果设计的大小盘轮动策略长期跑赢中证全指,当前小盘因子综合得分为-1.8,策略指向大盘风格;

5)综合来看,模型推荐的风格为:质量、低波、动量。

二、战略配置篇:权益配置价值较高。

1)超配上证50:最新一期信贷脉冲大幅回升,因此模型对未来一年A股盈利增速有所上调;基于ERP的指数估值预测模型显示A股仍有较高的安全边际。结合中性假设和置信区间,当前上证50的预期收益更高且模型的预测误差更小,因此我们认为对于权益的长期配置价值不必悲观。

2)标配7-10年期国债:短债预期收益2.5%,长债预期收益3.4%,当前利率债已经恢复了一定的长期配置价值,长久期国债的预期收益较高。

三、战术配置篇:A股为高赔率-中等胜率品种。

1)权益:高赔率-中等胜率品种,目前股债风险溢价处于1.6倍标准差的较高水平,近期权益胜率在零轴上下震荡,当前为0,处于中等水平;

2)债券:中高赔率-高胜率品种,当前债券赔率为1.0倍标准差,胜率为16.7%,均处于较高水平;

3)A股拥挤度处于历史低位:近期市场交易情绪迅速降温,A股整体拥挤度水平大幅回落至低位,长期拥挤度指标降至-0.6倍标准差,短期拥挤度指标降至-1.1倍标准差,意味着A股交易层面的短期风险可控。综合来看当前A股为高赔率-中等胜率-低拥挤度的品种,是性价比较高的资产。

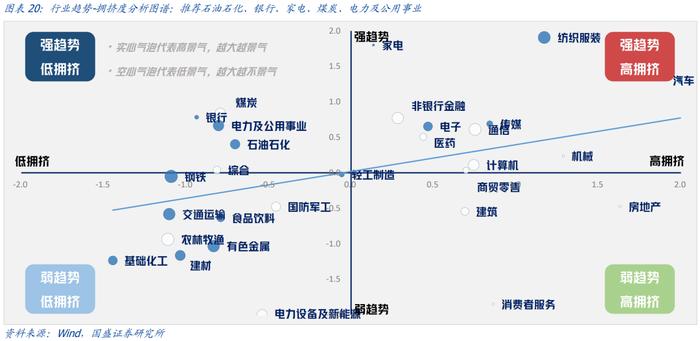

四、行业配置:强趋势-低拥挤策略今年超额10.9%。

1)热门行业分析:TMT、制造和地产的拥挤度较高,从交易的角度出发不是较好的品种;目前周期和金融板块大部分仍处于“强趋势-低拥挤”象限,仍有交易空间。

2)基于景气度-趋势-拥挤度框架,十二月行业配置建议为:石油石化、银行、家电、煤炭、电力及公用事业。

01

本期话题:警惕当前微盘行情风险

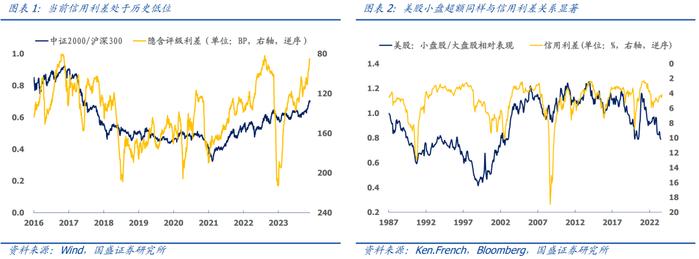

① 当前信用利差处于历史低位。在报告《信用利差与大小盘轮动》中我们提出,小型公司通常被认为具有高杠杆和高现金流不确定性,具备更高的违约风险,因此从逻辑上与信用利差存在内在联系。图表1~3从中美市场验证了两者之间的显著关系,可见在信用利差触及低点之后,小盘因子超额均有显著回撤。

图表1显示当前信用利差处于历史底部,为2016年以来的1.4%分位数水平,预计信用利差触底反弹后小盘优势即将消退。

② 小盘因子赔率处于-1倍标准差。使用因子多空两组的估值价差即BP中位数的比率计算赔率指标,滚动六年窗口以λ为0.995的衰减系数加权计算标准化得分。近期小盘因子赔率迅速下行,降至-1倍标准差位置,发出看空信号。

③小盘因子拥挤度高于+1倍标准差。根据风格因子多空两组的换手率比率、波动率比率和beta比率的等权平均构建拥挤度指标,并进行标准化计算。小盘风格在持续强势两年多后,当前的因子拥挤度已高于1倍标准差,应当警惕其交易风险。

④ 小盘因子择时三标尺综合得分为-1.8。以±0.5和±1为阈值,将因子赔率、趋势、拥挤度得分划分为-2/-1/0/+1/+2五档,三个标尺的得分加总即为当前风格因子的最终打分。根据综合打分结果设计的大小盘轮动策略长期跑赢中证全指,当前小盘因子综合得分为-1.8,策略指向大盘风格。具体计算细节可参考国盛金工团队的专题报告:《因子择时的三个标尺:因子动量、因子离散度与因子拥挤度》。

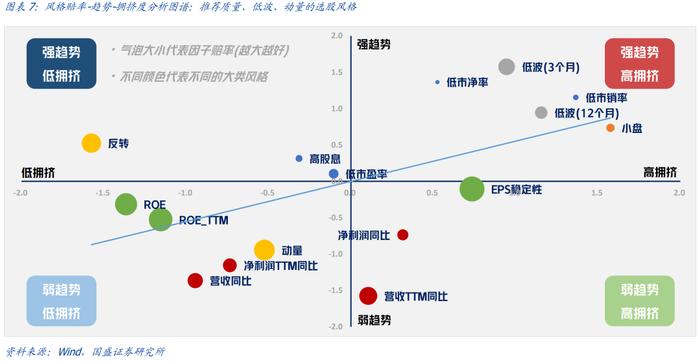

⑤ 风格赔率-趋势-拥挤度分析图谱。从下图我们可以看到:

• 小盘风格处于低赔率-强趋势-高拥挤度状态,建议低配

• 价值风格处于低赔率-强趋势-中高拥挤度状态,建议标配;

• 成长风格处于高赔率-弱趋势-中低拥挤度状态,建议标配;

• 质量风格处于高赔率-中等趋势-低拥挤度状态,建议超配;

• 低波风格处于高赔率-强趋势-中高拥挤度状态,建议超配;

• 动量风格处于高赔率-弱趋势-低拥挤度状态,建议超配;

综合多个维度来看,当前模型推荐的风格为:质量、低波、动量。

02

战略配置篇:权益配置价值较高

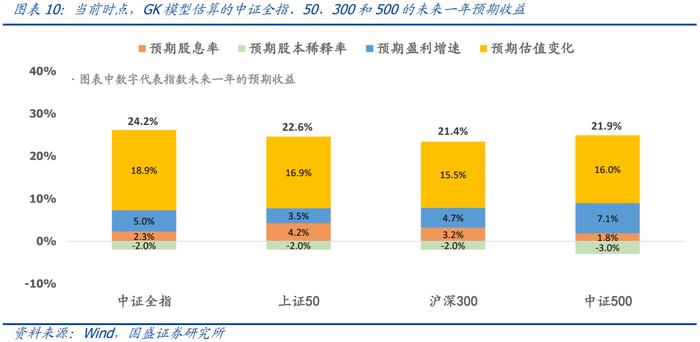

① 权益配置价值。当下我们主要聚焦权益资产的配置价值,根据专题报告《A股收益预测框架——大类资产定价系列之三》中介绍的收益预测方法,我们预测:

• A股盈利预测:最新一期信贷脉冲大幅回升,因此模型对未来一年A股盈利增速有所上调。综合自上而下和自下而上两种预测方法,沪深300未来一年盈利增速预期为4.7%,中证500未来一年盈利增速预期为7.1%;

• A股估值预测:基于ERP的指数估值预测模型长周期来看仍显示出较强的预测准度,当前沪深300指数ERP处于历史较高水平,因此对应着未来仍有估值扩张的空间。

以2023年11月24日的数据为基础进行测算,模型预测未来一年各宽基指数的预期收益为:上证50(22.6%)>中证500(21.9%)>沪深300(21.4%)。

② 可转债配置价值:根据专题报告《可转债收益预测框架——大类资产定价系列之四》中的收益预测模型,最新时点我们预测未来一年中证转债的持有收益为6.5%,尽管正股预期能够提供正向收益,但转债高估值在未来可能会有较大的负贡献,配置价值有限。

③ 利率债配置价值。根据专题报告《利率债收益预测框架——大类资产定价系列之二》中提到的利率收益预测模型,最新时点我们的预测结果是:短久期国债预期收益为2.5%,长久期国债未来一年预期收益为3.4%。当前利率债已经恢复了一定的长期配置价值,长久期国债的预期收益较高,建议关注。

④资产预期收益比较。我们对国内可投的股债资产均进行了定价,主要结论是:

• 超配上证50:最新一期信贷脉冲大幅回升,因此模型对未来一年A股盈利增速有所上调;基于ERP的指数估值预测模型显示A股仍有较高的安全边际。结合中性假设和置信区间,当前上证50的预期收益更高且模型的预测误差更小,因此我们认为对于权益的长期配置价值不必悲观;

• 标配7-10年期国债:短债预期收益2.5%,长债预期收益3.4%,当前利率债已经恢复了一定的长期配置价值,长久期国债的预期收益较高;

• 低配可转债:模型预测未来一年中证转债的持有收益为6.5%,尽管正股预期能够提供正向收益,但转债高估值在未来可能会有一定的负贡献,配置价值中性。

03

战术配置篇:A股为高赔率-中等胜率品种

在专题报告《构建大类资产的宏观胜率评分卡:货币、信用、增长、通胀与海外五因子》中我们构建了各大类资产的赔率指标,并设计了宏观胜率评分卡合成得到各资产综合胜率,下文基于赔率-胜率框架对国内股债资产进行系统性的状态判断和分析。

① 权益:高赔率-中等胜率品种。我们使用股债风险溢价指标DRP(股息率-10年期国债收益率)考察A股的赔率水平,目前股债风险溢价处于1.6倍标准差的较高水平;近期权益胜率在零轴上下震荡,当前为0,处于中等水平,后续政策有望持续加码催化经济预期边际改善,从而推动权益胜率上行。

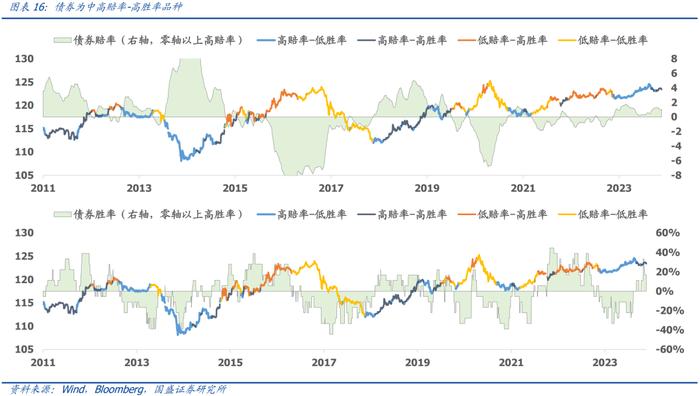

② 债券:中高赔率-高胜率品种。债券资产我们使用模型预测收益构建赔率指标,当前赔率为1.0倍标准差,处于中高水平;债券胜率当前为16.7%,历史上“高赔率-高胜率”区间债券资产均有明显上行走势,可积极把握当前债券资产的投资机会。

③ A股拥挤度:长短期拥挤度均降至低位,交易风险可控。我们在《A股拥挤度的信号》中详细介绍了国盛量化股票拥挤度体系,从中选取成交热度和中期行业分歧度构建A股长期拥挤度指标,使用期权SKEW和期权认购认沽成交比率这两个信号频率较高的指标构成A股短期拥挤度指标。近期市场交易情绪迅速降温,A股整体拥挤度水平大幅回落至历史低位,长期拥挤度指标降至-0.6倍标准差,短期拥挤度指标降至-1.1倍标准差,意味着A股交易层面的短期风险可控。

综合上述指标可见:1)权益为高赔率-中等胜率品种:目前股债风险溢价处于1.6倍标准差的较高水平,近期权益胜率在零轴上下震荡,当前为0,处于中等水平;2)债券为中高赔率-高胜率品种:当前债券赔率为1.0倍标准差,胜率为16.7%,均处于较高水平;3)A股拥挤度处于历史低位:近期市场交易情绪迅速降温,A股整体拥挤度水平大幅回落至低位,长期拥挤度指标降至-0.6倍标准差,短期拥挤度指标降至-1.1倍标准差,意味着A股交易层面的短期风险可控。综合来看当前A股为高赔率-中等胜率-低拥挤度的品种,是性价比较高的资产。

04

行业篇:强趋势-低拥挤策略今年超额10.9%

行业景气度-趋势-拥挤度分析。在报告《行业轮动的三个标尺——因子投资2020(四)》中我们以行业过去12个月信息比率刻画行业动量和趋势,以行业的换手率比率、波动率比率和beta比率刻画行业的交易拥挤度。当前模型的最新观点为:

• 上月模型复盘:11月策略相对基准超额收益为1.0%,其中上月推荐的五个行业除石油石化外均跑赢基准,今年以来行业轮动策略超额收益为10.9%;

• 热门行业分析:1)TMT、制造和地产的拥挤度较高,从交易的角度出发仍然不是较好的品种;2)目前周期和金融板块大部分仍处于“强趋势-低拥挤”象限,仍有交易空间;

• 十二月行业配置建议为:石油石化、银行、家电、煤炭、电力及公用事业。

05

赔率+胜率策略跟踪

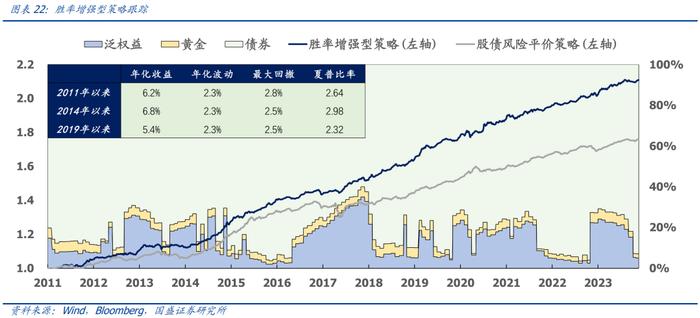

在报告《构建大类资产的宏观胜率评分卡:货币、信用、增长、通胀与海外五因子》中我们基于风险预算模型,分别提出了赔率增强型、胜率增强型以及赔率+胜率增强型策略,策略跟踪如下:

①赔率增强型策略跟踪。结合各资产的赔率指标,在目标波动率约束的条件下持续超配高赔率的资产,低配低赔率的资产,我们构建了固收+赔率增强型策略。固收+赔率增强型策略自2011年以来年化收益6.2%,最大回撤3.2%,2014年以来年化收益7.0%,最大回撤2.8%,2019年以来年化收益6.0%,最大回撤2.8%。固收+赔率增强型策略当前的配置建议为:泛权益类9.7%、黄金3.5%、债券86.8%。

②胜率增强型策略跟踪。从货币、信用、增长、通胀和海外五个因素出发,获得各资产的宏观胜率评分,与赔率增强型策略类似,我们构建了固收+胜率增强型策略。固收+胜率增强型策略自2011年以来年化收益6.2%,最大回撤2.8%,2014年以来年化收益6.8%,最大回撤2.5%,2019年以来年化收益5.4%,最大回撤2.5%。固收+胜率增强型策略当前的配置建议为:泛权益类5.0%、黄金2.1%、债券92.9%。

③ 赔率+胜率策略跟踪。将赔率策略的风险预算和胜率策略的风险预算进行简单相加得到综合得分,我们构建了赔率+胜率策略。赔率+胜率策略自2011年以来年化收益6.5%,最大回撤2.8%,2014年以来年化收益7.2%,最大回撤2.6%,2019年以来年化收益5.9%,最大回撤2.6%。赔率+胜率策略当前的配置建议为:泛权益类8.2%、黄金3.4%、债券88.4%。

投资者如果对报告具体细节感兴趣,欢迎阅读完整报告或者跟我们联系。

风险提示:以上结论均基于历史数据和统计模型的测算,如果未来市场环境发生明显改变,不排除模型失效的可能性。