供需为何明显分化?—4月PMI的5大信号【国盛宏观熊园团队】

来源:熊园-国盛证券首席经济学家

国盛证券首席经济学家,熊园 博士

国盛证券宏观分析师,杨涛

事件:2024年4月制造业PMI50.4%(前值50.8%);非制造业PMI51.2%(前值

53%)。

核心结论:4月PMI季节性回落,重点关注供需分化(出口VS地产;量VS价)。

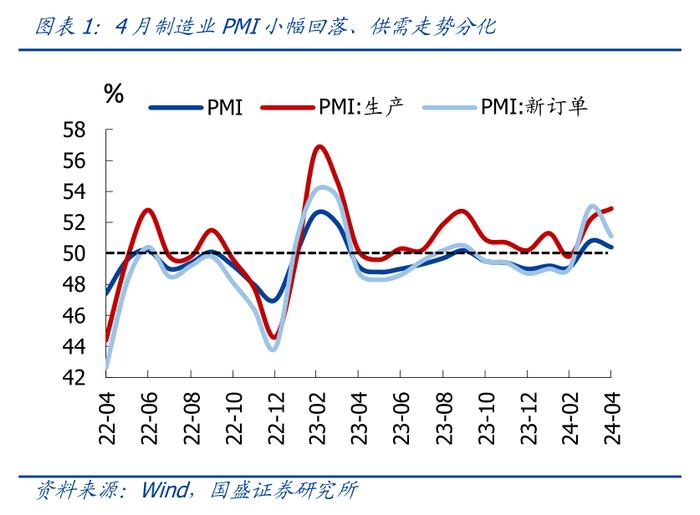

1、整体看,4月制造业PMI小幅回落、基本符合预期和季节性,和高频数据“温差”有所收敛。

2、结构看,供需明显分化,生产逆势提升、应是受出口偏强拉动,内需回落较多、应是受地产拖累。

3、往后看,5月PMI可能小幅震荡,经济可能延续缓慢修复,短期紧盯两点:

>4月政治局会议最新部署的落地情况,尤其是超长期特别国债、专项债的节奏,可能的降准降息,消化存量房的政策细节,北京上海可能的进一步松地产等;

>水泥、沥青、挖掘机等实物工作量指标变化。

4、具体看,有5大信号:

>生产逆势提升、内需回落较多;

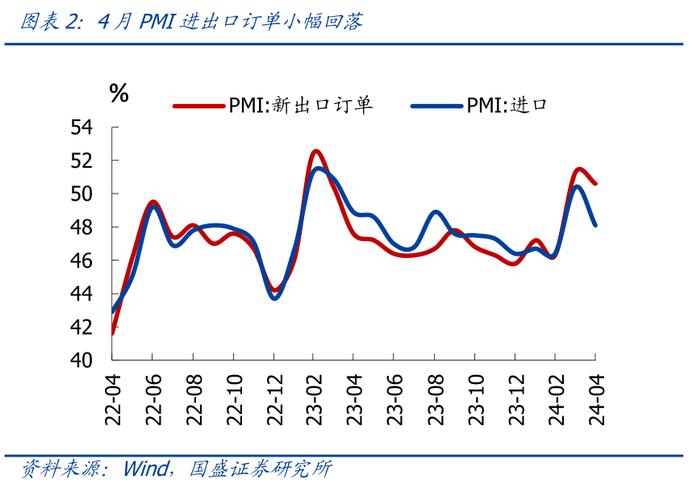

>进出口订单高位回落,受基数下降影响,4月出口增速可能反弹;

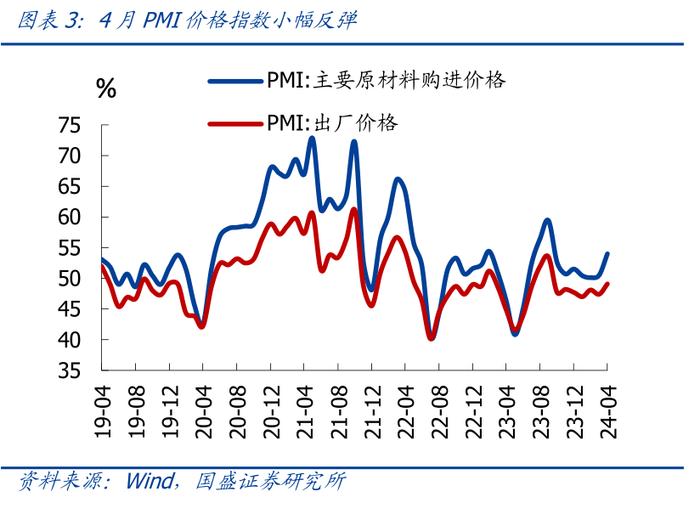

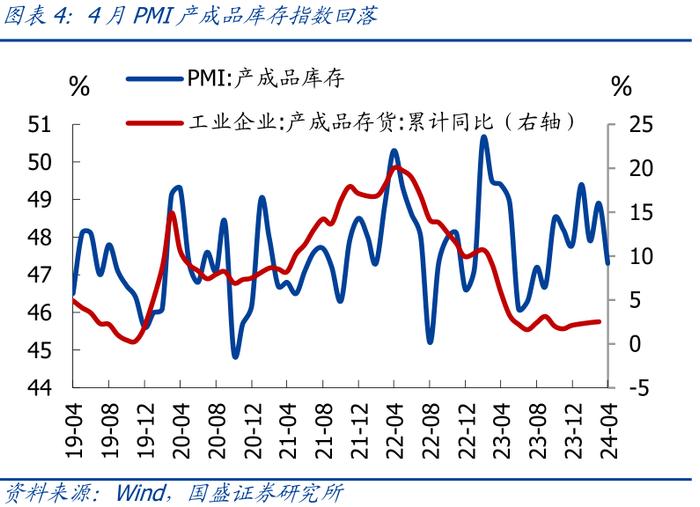

>库存小幅回落,价格指数反弹,原材料成本压力增加,预计4月PPI同比微升至-2.5%左右;

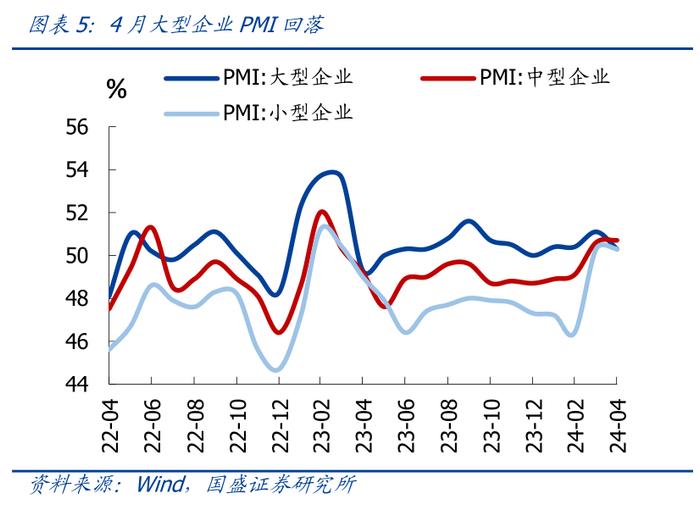

>大型企业景气下降,就业仍处收缩区间;

>服务业景气下行、建筑业景气微升。

正文如下:

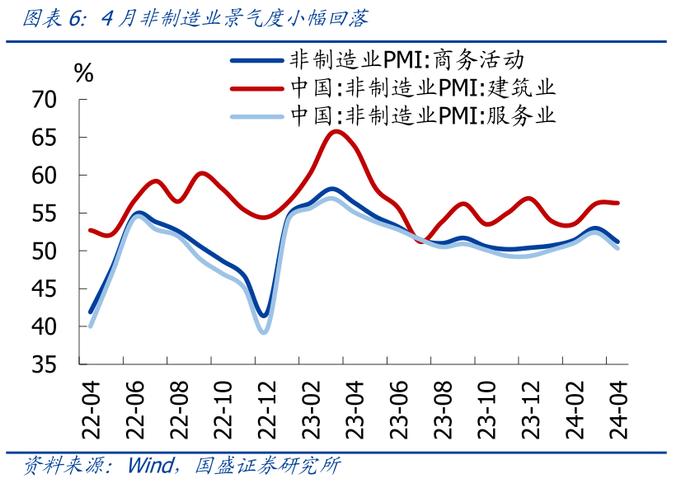

1、4月制造业、非制造业PMI均回落,基本符合预期和季节性。4月制造业PMI回落0.4个百分点至50.4%,基本符合预期和季节性(春节时间与今年接近的2018/2019/2021年4月PMI平均回落0.4个百分点),连续2个月处于扩张区间。4月非制造业PMI回落1.8个百分点至51.2%;其中服务业PMI回落2.1个百分点至50.3%,建筑业PMI回升0.1个点百分至56.3%。4月综合PMI产出指数回落至51.7%,指向企业景气扩张有所放缓。

2、分项看,可重点关注供需端、贸易端、价格端、库存端、就业端的5大信号:

1)生产逆势提升、内需回落较多。供给端,4月PMI生产指数52.9%,较上月回升0.7个百分点,大幅高于季节性(春节时间与今年接近的2018/2019/2021年4月PMI生产指数平均回落0.8个百分点);行业看,化纤橡胶塑料制品、铁路船舶航空设备、计算机通信电子设备等行业生产指数较高。需求端,4月PMI新订单指数回落1.9个百分点至51.1%,新出口订单指数回落0.7个百分点至50.6%,指向内外需均回落、内需回落更多;行业看,食品饮料、化纤橡胶塑料制品、汽车、电气机械等行业新订单指数和新出口订单指数均较高。4月PMI生产和需求(尤其是内需)分项走势出现明显背离,可能原因是外需持续较好、而内需明显偏弱,生产主要受到出口偏强的拉动,内需受地产回落的压制。

2)进出口订单高位回落,受基数下降影响,4月出口增速可能反弹。出口端,4月新出口订单回落0.7个百分点至50.6%,高频看,4月前20日韩国出口11.1%(3月11.0%),出口运价高位放缓,指向出口仍然较强,随着基数走低,今年4月出口增速可能有所反弹;进口端,4月进口订单回落2.3个百分点至48.1%,侧面反映经济景气有所回落。

3)价格指数反弹,原材料成本压力增加,预计4月PPI同比微升至-2.5%左右;库存小幅回落。价格端,4月原材料价格、出厂价格指数分别提升3.5、1.7个百分点;结合高频和基数效应,预计4月PPI同比-2.5%左右(3月-2.8%)。此外,调查结果显示,反映原材料成本高的企业占比为46.0%,比上月上升4.2个百分点,指向制造业企业成本压力有所增加,可能对企业利润造成影响。库存端,4月PMI原材料库存、产成品库存分别变动0、-1.6个百分点,产成品库存指数降至47.3%。

4)大型企业景气下降,就业仍处收缩区间。4大中小型企业PMI分别变动-0.8、0.1、0个百分点,均继续处于扩张区间;就业方面,4月制造业、服务业、建筑业从业人员指数分别变动-0.1、0.6、0.4个百分点,制造业就业稳定,而服务业建筑业回升,不过均继续处于收缩区间。

5)服务业景气下行、建筑业景气微升。服务业方面,4月服务业PMI回落1.4个百分点至50.3%,从行业看,交运邮政、电信服务等行业商务活动指数位于55.0%以上较高景气区间,而资本市场服务、房地产等行业商务活动指数低位运行,景气水平偏弱。建筑业方面,4月建筑业PMI回升0.1个百分点至56.3%,可能是基建项目落地、加快推进等因素影响。

3、总体看,4月PMI小幅回落,和高频数据的“温差”有所收敛,需求偏弱的隐忧仍存。一方面,4月制造业、服务业PMI小幅回落、整体符合预期,制造业PMI仍处于扩张区间,4月PMI回落和地产、汽车、PTA开工率等供需端高频指标走弱方向一致,宏微观数据的“温差”有所收敛。但另一方面,新订单指数明显回落,指向需求偏弱的问题仍存,后续可能制约生产端的扩张,同时制约原材料价格压力传导,削弱企业利润。

4、往后看,经济预计延续缓慢修复,5月PMI可能小幅震荡,近期关注4月政治局会议最新部署落地情况、实物工作量变化。基本面看,随着春节扰动减退,5月PMI可能维持小幅震荡;结合近期高频数据,预计出口延续偏强、地产销售低位震荡,经济可能延续缓慢修复,支撑PMI继续处于扩张区间。叠加基数走低,Q2GDP增速可能较Q1的5.3%进一步提升。政策面看,短期紧盯两点:1)4月政治局会议最新部署的落地情况,尤其是超长期特别国债、专项债的节奏,可能的降准降息,消化存量房的政策细节,北京上海可能的进一步松地产等;2)水泥、沥青、挖掘机等实物工作量指标变化。

风险提示:政策力度、外部环境等超预期变化

联系人:熊园,国盛证券首席经济学家;杨涛,国盛宏观分析师;刘新宇,国盛宏观分析师;刘安林,国盛宏观分析师;穆仁文,国盛宏观分析师;朱慧,国盛宏观分析师;薛舒宁,国盛宏观研究助理。

[5]《政策半月观—4月政治局会议前瞻》2024-04-21

本文节选自国盛证券研究所已于2024年4月30日发布的报告,《供需为何明显分化?—4月PMI的5大信号》具体内容请详见相关报告。

熊园 S0680518050004 xiongyuan@gszq.com

杨涛 S0680522070001 yangtao3123@gszq.com

特别声明:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信形式制作的本资料仅面向国盛证券客户中的专业投资者。请勿对本资料进行任何形式的转发。若您非国盛证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注,请勿订阅、接受或使用本资料中的任何信息。因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!感谢您给予的理解和配合。

重要声明:本订阅号是国盛证券宏观团队设立的。本订阅号不是国盛宏观团队研究报告的发布平台。本订阅号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。本订阅号所载的信息均摘编自国盛证券研究所已经发布的研究报告或者系对已发布报告的后续解读,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。本资料仅代表报告发布当日的判断,相关的分析意见及推测可在不发出通知的情形下做出更改,读者参考时还须及时跟踪后续最新的研究进展。

本资料不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见,普通的个人投资者若使用本资料,有可能会因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。因此个人投资者还须寻求专业投资顾问的指导。本资料仅供参考之用,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。

特别声明:以上内容仅代表作者本人的观点或立场,不代表新浪财经头条的观点或立场。如因作品内容、版权或其他问题需要与新浪财经头条联系的,请于上述内容发布后的30天内进行。