最新公布5月PMI继续下降,对于国开债是利好出尽还是新的行情?止盈还是“上车”?

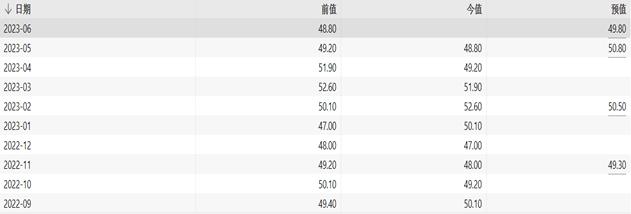

财联社6月1日讯(特约记者林卓然)国家统计局昨日最新发布的采购经理指数(PMI)数据,对债券市场是利好出尽,还是新行情的机会?5月制造业PMI为48.8%,连续两个月处于荣枯线以下。财联社关注到,二季度以来国开收益率丝滑的下行过程中,一些关键阻力位被突破,经过了近两个月的顺风行情,国开收益率下方是否还有博弈空间?

二季度以来的关键点位复盘

国开收益率本轮下降行情始于4月7日。多家中小银行存款利率下调和市场对通缩征兆的担忧,打破了三月中下旬持续震荡的平台期,收益率在三个交易日内从4月7号的最高点3.0575%向下突破至4月12日的3.005%。四月中旬发布的宏观数据虽然表现亮眼,但市场仍对经济复苏成色保持观望态度,最后两周收益率未曾有机会重新回到3.05%以上。

4月27日国开收益率向下突破整数关口3%。四月下旬消息面平静,市场缺乏交易点所以收益率日间振幅不大。但是四月每周重要的高频数据表现不佳,同时月末流动性未产生大幅度收紧,叠加五一节前抢先布局的多头交易活跃,连续几个交易日推动利率缓步下行,4月28日3%的关键点位被突破。

五一劳动节后国开收益率下行势头更猛,在5月23日曾短暂突破了2.85%,也是去年十一月以来的新低:四月PMI数据重新回到荣枯临界值以下,这让债市投资者重燃五月总量货币工具发力的预期。节后三个工作日内收益率累计下行了4.75bp,5月6日的收盘价是2.893%,为多头行情打开了节奏。随后五月中旬发布的四月宏观数据表现低于预期,5月23日收益率来到前低水平2.845%。

多个景气度指标延续回落,国开收益率单日下行1.49bp

5月的制造业PMI指数录得48.8%,较前值下降0.4个百分点,制造业景气度再度回落。非制造业PMI录得54.5%,环比回落1.9个百分点,扩张速度亦有所放缓。新订单指数下降0.5个百分点至48.3%,已经连续三个月回落,需求维持收缩趋势。

国盛证券宏观分析师认为,经济加速放缓一方面是由于短期积压需求释放完毕后,消费、地产明显走弱。更本质的是中长期地产预期走弱、居民和地方政府债务高企等制约显现。且进入六月随着基数回升,多数经济数据的同比增速将逐步回落。再叠加海外衰退、外需走弱,整体经济压力仍大。

广发证券首席宏观经济学家郭磊指出,PMI两个分项指标均显著下行意味着5月PPI环比下行幅度可能依然较大,这一点可能会导致PPI底后延,比如至5-6月。估计未来可能出台的政策包括落地政策性开发性金融工具,支持基建和新基建。以及推出新一轮产业政策支持新产业投资及传统工业部门升级改造投资等。

市场对PMI表现不佳是有预期的,所以数据公布当天国开收益率早盘先是下行了1bp。但数据正式公布后有买盘获利离场,收益率迅速回弹到上一日收盘价2.88%,下午买盘逐渐增多收益率降幅扩大达到2.8605%。单日成交笔数达到2378,属于非常活跃的成交水平。当市场完成五月景气度指标的定价,四月以来场内积蓄的大量多头会不会出现止盈,这也许是影响收益率能否继续向下打开空间的重要因素。

止盈的时机还是“上车”的机会?

当前国开收益率以2.8725%为中枢小幅波动,每日成交量依然活跃但日间振幅开始收窄。收益率走向纠结反映出背后市场关于止盈还是继续看多的犹疑:投资者顾虑着刺激经济的组合拳是否会出台,以及盈亏比的空间是否充足。

关于当前点位攻防的方向,国泰君安固收首席覃汉认为,近期利率流畅下行的背后是经济复苏平缓与没有“强刺激”的双重支撑。目前普遍预期当公布6月数据出现同比环比双转弱情况时,才有可能使得“不会强刺激”的预期向“稳增长发力”的预期过渡。同时政策信号也有可能受到信用风险边际升温的影响而提前出现,故而需要对政策转向而引发的行情拐点提前予以反应。当前则对于宏观数据的利好出现较为明显的钝化,盘面反映出投资者情绪已发生显著变化,债市走牛的大方向不变,但短期交易节奏应适当谨慎。

天风证券固收分析师孙彬彬指出,逻辑上,7月底政治局会议是政策落地的关键时点,在此之前,或许不会有显著的增量政策出台,因此可以认为债市可能还有至少两个月的交易窗口,所以方向上,债市仍然是胜率还在、继续偏多的共识。但是变化也不能排除,稳就业的任务愈发突出,当前宏观形势下最大的风险是经济下行风险。6月需要注意一些新的政策倾向可能,比如PSL与专项政策性金融工具,比如地方债发行供给的节奏变化。6月全月节奏上,重点在于考虑市场交易重心,上一个月经济金融统计数据对债市表现有一定影响。