波浪理论在当前股债市场的测量实践

30年国债期货短期阻力位或在111.51元附近,对应超长债现券走势或偏震荡;10年国债期货日K线或仍处于第⑤浪上涨趋势中,关注106.294元支撑位及107.248元阻力位,对应10年国债现券或仍有一定做多空间,仍可采取逢高配置思路;上证指数日K线或处于第③浪上涨趋势中的内部第(2)浪回调中,短期在2841点附近或有支撑,建议关注左侧布局机会。

作者:覃汉/郑莎

全文:2788字|20 分钟阅读

一、基于波浪理论对当前股债空间的测量

过往五篇文章围绕波浪理论形态、数学基础及其与关键指标的结合进行了深度理论解析,本文将聚焦于波浪理论在当前股债市场中的实际应用。我们于6月13日外发报告《波浪理论在期货交易中的应用初探》、6月24日外发报告《波浪理论的七种主要变体形态及应用》、7月4日外发报告《结合MACD的波浪理论看当前债市》、7月11日外发报告《“背离”理论在当前债市中的应用》及7月18日外发报告《“斐波那契数列”在当前债市中的应用》五篇文章中将波浪理论的形态基础、数学基础及其与关键指标结合的综合研判进行了深入探讨,本文将聚焦于波浪理论在当前股债市场中的应用。

1.1基于波浪理论对当前债市空间的测量

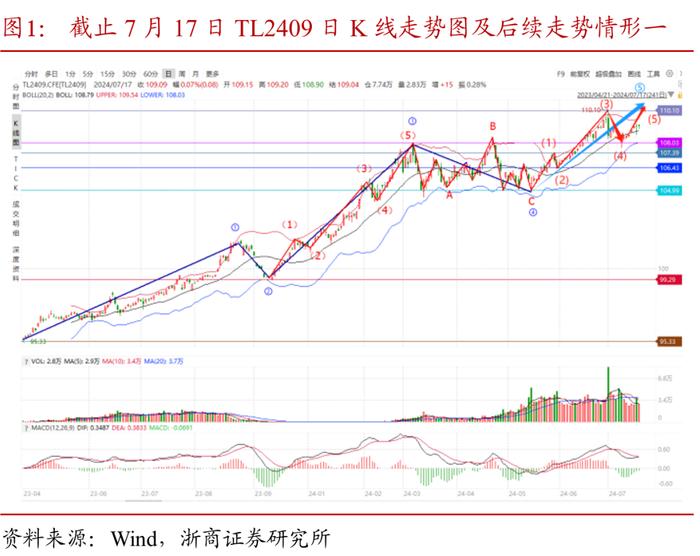

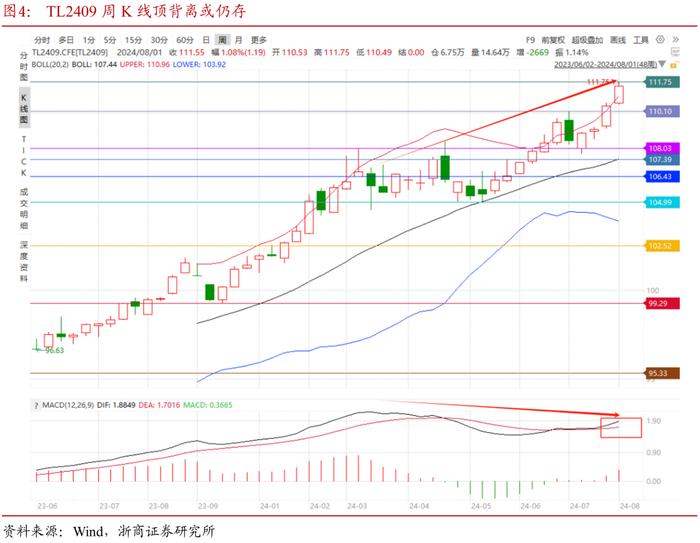

我们在7月18日外发报告《“斐波那契数列”在当前债市中的应用》中使用斐波那契比率可得出30年国债期货主力合约日K线目前处于第⑤浪趋势中,后续或存在两种可能走势:(1)小幅调整后继续沿着第⑤浪上行;(2)第⑤浪结束进入调整阶段,对应2个TL2409价格存在两个可能的阻力位,分别为111.51元及109.03元。

目前央行暂未实际对债市收益率进行干预,资金轮动至长端及超长端,降息推动下30年国债期货沿着第⑤浪持续上涨。在曲线陡峭化背景下,7月18日以来资金逐步从中短端轮动至长端及超长端,在7月22日、7月25日央行全面降息背景下,30年国债活跃券于7月29日早盘向下突破2.4%关键点位,经历短暂磨底后,下午迅速下探至2.4%以下。30年国债期货主力合约TL2409在此期间持续拉涨,对应日K线沿着第⑤浪持续上行,对应前文情形一。

TL2409周线级别“顶背离”或仍存,K线触及布林线上轨,建议关注布林线上轨对其价格走势的压制。从技术面来看,30年国债期货主力合约价格已上行至阻力位111.51元附近,且日线级别K线已连续五个交易日(7月25日至7月31日)突破布林线上轨并沿着上轨运行,短期价格或受布林线上轨压制。从周线级别来看,K线与MACD形成的“顶背离”或仍存,建议关注MACD快慢线交叉点,若“顶背离”延续,TL2409或仍存一定调整压力。考虑调整浪的复杂性,仍需持续观察后续价格走势演变。

结合技术面及基本面分析,下一阶段超长债现券走势或偏震荡。考虑央行于7月22日及7月25日全面降息后人民币汇率相对稳定,且日本央行于7月31日正式宣布加息15BP,套息交易减弱视角下人民币跟随日元进一步形成对美元升值。7月30日,中共中央政治局会议召开,在货币政策方面会议重点提及“保持人民币汇率在合理均衡水平上的基本稳定”,人民币升值背景或为央行下半年进一步降息打开空间。鉴于“技术面TL2409价格上行或受阻+央行调控债市收益率可能性+央行降息空间进一步打开”,下一阶段多空博弈下对应超长债现券走势或偏震荡。

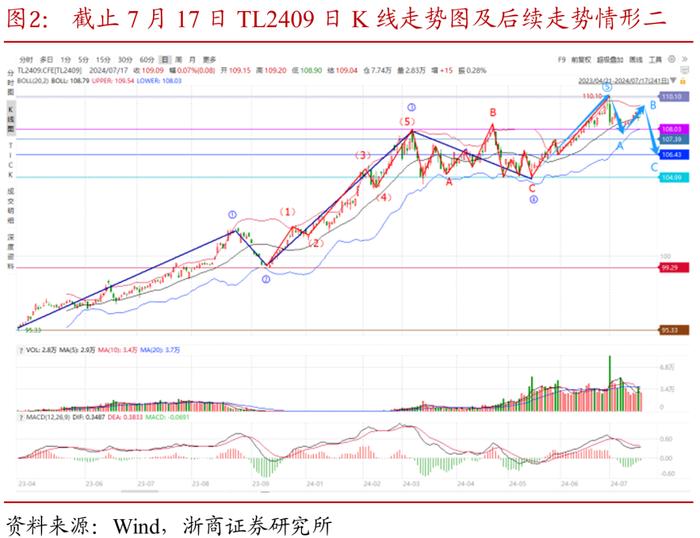

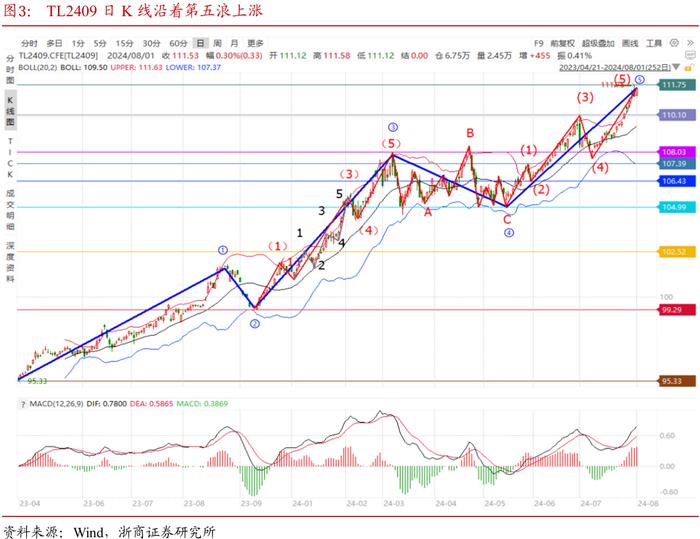

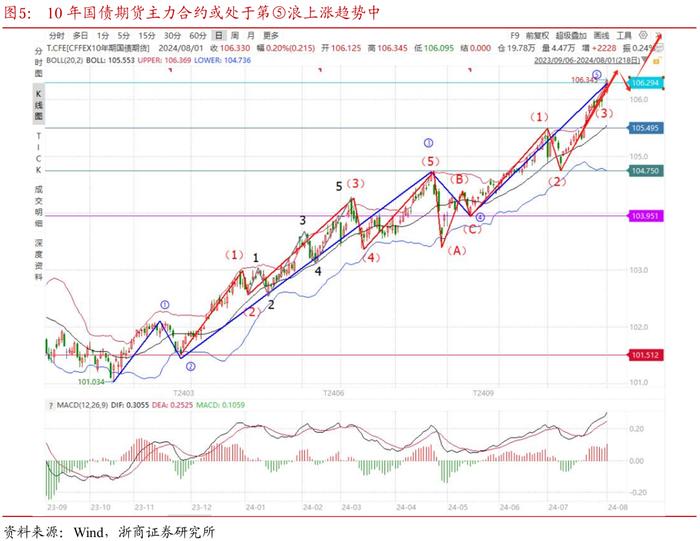

10年国债期货主力合约日K线目前处于第⑤浪中的第(3)浪上涨趋势中。10年国债期货主力合约日K线波浪形态与30年国债期货日K线存在一定差异,主因在于央行对于长债风险提示叠加超长债供给预期扰动之下2024年3月下旬至4月期间30年国债期货主力合约日K线处于调整状态,走出顺势平台型调整浪,而10年国债期货主力合约则价格再创新高。从当前所处的位置来看,10年国债期货主力合约日K线同样处于第⑤浪上涨趋势中,但内部结构与30年国债期货主力合约存在一定差异,目前T2409价格走势或处于第⑤浪中的(3)浪上涨通道中,后续或经历(4)浪小幅回调后进一步走(5)浪上行。

从空间度量来看,短期关注10年国债期货主力合约106.294元支撑位及107.248元阻力位,对应10年国债现券或仍有一定做多空间。从内部结构来看,T2409价格走势后续或存两种可能性:i)第(3)浪继续上行,然后进入(4)浪小幅回调后沿着(5)浪上涨;ii)第(3)浪终止直接进入第(4)浪回调。因而对于第(3)浪长度的刻画尤为重要。

从空间上看,第(1)浪起点为103.951元,第(1)浪终点为105.495元,对应第(1)浪上涨空间为1.544元。由于第(3)浪通常不会是最短的浪,而现阶段第(3)浪的起点为104.750元,则第(3)浪终点或在106.294元有支撑,甚至或仍存进一步上行空间,向上可参考第(1)浪长度的1.618倍斐波那契比例,对应第(3)浪终点或在107.248元附近有阻力。对应来看,10年国债现券或仍有一定做多空间,若出现超预期调整,仍可采取逢高配置思路。

1.2基于波浪理论对当前股市空间的测量

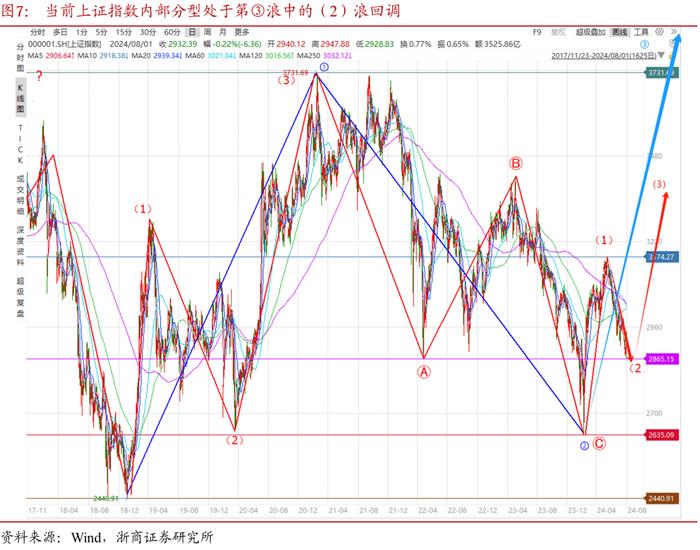

当前上证指数日K线或处于第③浪上涨趋势中的内部第(2)浪回调中,短期在2841点附近或有支撑,建议关注左侧布局机会。权益市场在2006年及2014年经历了两轮大级别牛市,从上证指数走势来看,日K线形成两轮完整的①至⑤浪推动上涨及ⒶⒷⒸ浪回调过程,自2019年1月4日低点2440.91点可作为新的波浪周期划分起点。当前上证指数日K线或处于第③浪上涨趋势中的内部第(2)浪回调中,对应后续行情走势或存在三种情形:

第一,日K线走出横向三角形或平台型调整浪,由于调整浪存在较大 复杂性,可预测性较弱,建议持续观察后续行情走势,概率中性;

第二,日K线向下跌破2024年2月5日低点2625.09,则第②浪终点需下修,底部确认时间需后移,概率偏低。考虑目前第②浪的调整幅度已达第①浪的约85%,股指进一步下跌破前低的概率偏低,同时周线级别K线与MACD形成“底背离”,后续或存在趋势反转上涨可能性;

第三,锯齿形推进第③浪上涨,内部分型仍需进一步推演,概率偏高。现阶段上证指数日K线处于第③浪中的(2)浪下行趋势中,对于第(2)浪长度的判断较为重要。由于浪(2)回撤一般不会回到浪(1)的起点,7月30日低点2865.15已较浪(1)高点3174.27回撤了浪(1)完整涨幅(约539点)的57%以上,若浪(2)回撤幅度参考斐波那契比例0.618,则浪(2)终点或在2841点附近有支撑。

综上,基于波浪理论对于当前股债空间的测量,结论如下:

(1)“技术面TL2409价格上行或受阻+央行调控债市收益率可能性+央行降息空间进一步打开”,30年国债期货短期阻力位或在111.51元附近,对应活跃券230023利率点位2.355%附近,下一阶段多空博弈下对应超长债现券走势或偏震荡;

(2)10年国债期货主力合约日K线目前或仍处于第⑤浪上涨趋势中,从空间度量来看,短期关注10年国债期货主力合约106.294元支撑位及107.248元阻力位。对应10年国债现券或仍有一定做多空间,若出现超预期调整,仍可采取逢高配置思路;

(3)当前上证指数日K线或处于第③浪上涨趋势中的内部第(2)浪回调中,短期在2841点附近或有支撑,建议关注左侧布局机会。

二、风险提示

市场受到的影响因素较多,技术分析具有一定局限性;

机构行为具有不可测性,对其推演或存在不谨慎的可能。