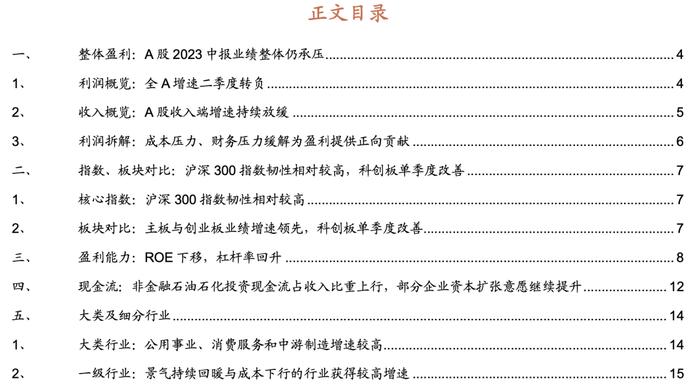

【招商策略】中报要点解读:盈利底部已现,关注中游制造、医药、TMT等业绩修复机会——A股2023年中报深度分析之一

截至8月31日上午,A股上市公司2023年中报业绩基本披露完毕。受二季度经济复苏斜率放缓、出口增速中枢下移、费用红利减退等多重因素影响,A股业绩增长仍承压。大类行业中消费服务、中游制造、公用事业增速相对领先,TMT与医疗保健盈利延续改善。细分行业中可选消费盈利能力有明显回升。此外,随着原材料价格下降、库存持续去化,企业产能扩张的意愿提升。推荐关注行业新一轮产能扩张的机会,行业方面,推荐关注中游制造、医药、TMT等业绩修复机会。

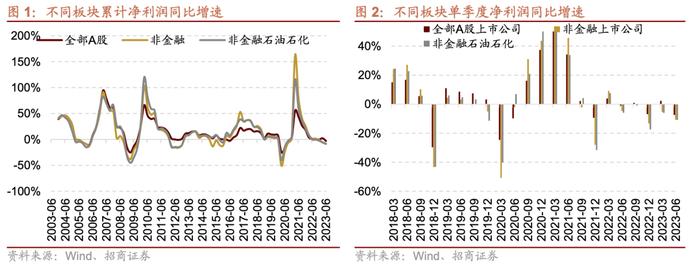

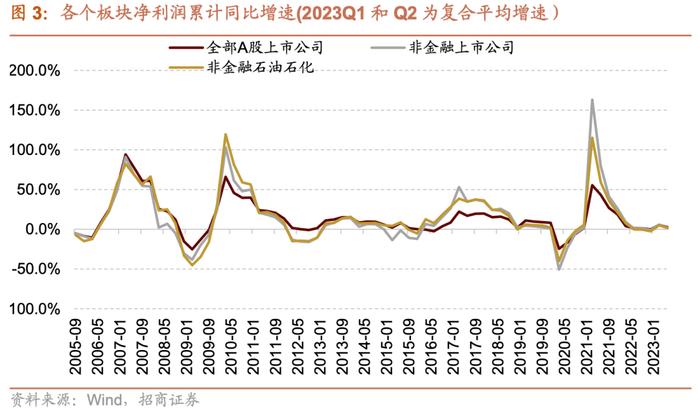

▶ 业绩概览:根据一致可比口径和整体法测算,整体A股/非金融石油石化2023H1累计净利润同比增速分别为-2.9%/-8.7%,Q2单季度净利润同比增速为-7.4%/-10.8%。剔除基数因素干扰后非金融增速收窄,全部A股/非金融石油石化2023H1复合平均增速分别为2.7%/1.6% ,相比Q1有所收窄。

▶A股盈利走弱主要受以下因素影响:1)PPI持续下滑,整体收入端增速放缓;2)出口中枢相比一季度下移,对中游板块的拉动作用减弱;3)猪肉价格低迷使得农林牧渔板块对消费板块带来一定拖累;4)费用红利减弱。

▶ 板块对比:主板与创业板业绩增速领先,科创板单季度改善。主板/创业板/科创板2023Q1净利润增速分别为3.2%/4.1%/-49.5%,2023Q2单季度增速为-7.0%/-7.9%/-30.2% 。

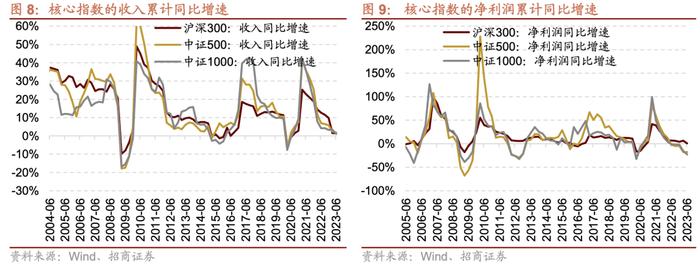

▶ 核心指数利润对比:沪深300指数韧性相对较高,中证500指数和中证1000指数盈利降幅进一步扩大。2023H1沪深300/中证500/中证1000板块的累计净利润增速分别为0.7%/-17.9%/-22.8%。

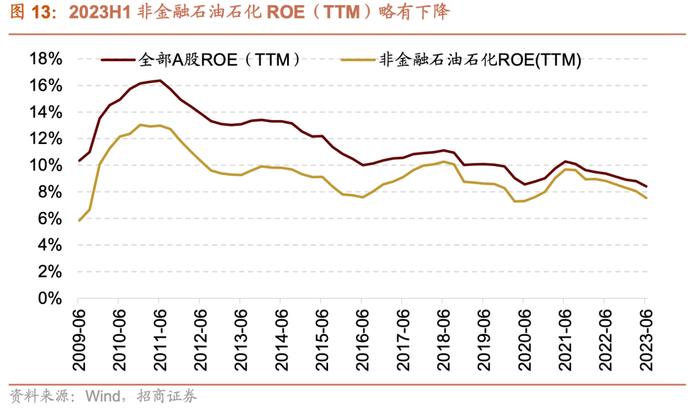

▶ 净资产收益率ROE:非金融石油石化ROE(TTM)回落,主要由于总资产周转率(资产端增速快于收入端增速)、净利率(费用回升)的拖累,杠杆率向上修复对ROE带来正向驱动,未来杠杆率有望进一步回升,带动ROE边际改善。

▶现金流:经营现金流整体增速放缓,非金融经营现金流占收入的比重提升。筹资现金流入降幅扩大,非金融石油石化偿债增速较高。非金融石油石化投资现金流占收入比重上行,原材料价格下行、库存持续去化等因素催化下企业资本扩张意愿有望继续提升。

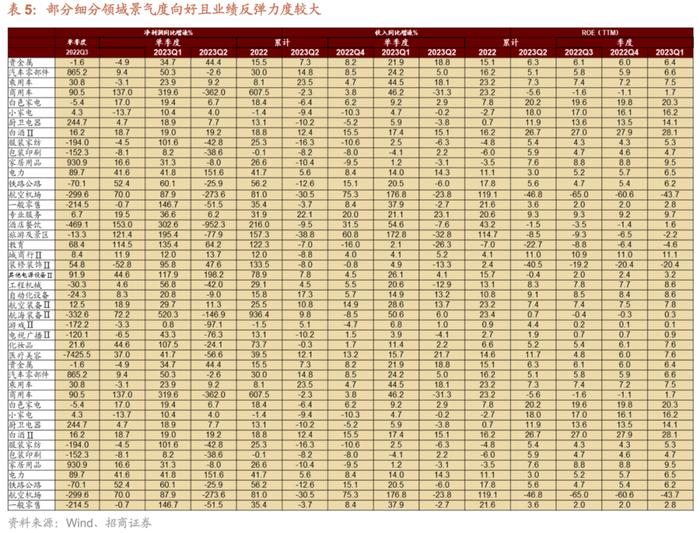

▶ 2023Q2业绩增长较好的行业集中在:疫后率先回暖并持续复苏的出行链(社会服务、美容护理、商贸零售、交通运输)、内外销共同驱动的(家用电器、汽车、电力设备),此外医药、电子等行业业绩也边际出现改善等。

▶ 风险提示:产业扶持度不及预期,宏观经济波动。

01

整体盈利:A股2023中报业绩整体仍承压

1、利润概览:全A增速二季度转负

▶ A股2023中报业绩整体仍承压

根据一致可比口径和整体法测算,整体A股2023H1/2023Q1/2022累计净利润同比增速分别为-2.9%/2.3%/-0.2%,对应单季度净利润同比增速为-7.4%/2.3%/-6.9%。

非金融石油石化2023H1/2023Q1/2022净利润累计同比增速为-8.7%/-6.0%/-2.5%,对应单季度净利润同比增速为-10.8%/-6.0%/-17.4%。

与Q1相比,A股H1业绩增速转负,经济复苏斜率放缓。2023H1或为A股盈利周期的底点,下半年A股盈利增速有望出现改善。

▶ 剔除基数因素干扰后非金融增速收窄

以2021H1作为基期测算复合平均增速。全部A股/非金融石油石化2023H1复合平均增速分别为2.7%/1.6%,相比Q1有所下滑。

二季度A股盈利走弱主要受以下因素影响:1)PPI持续下滑,整体收入端增速放缓;2)出口中枢相比一季度下移,对中游板块的拉动作用减弱;3)猪肉价格低迷使得农林牧渔板块对消费板块带来一定拖累;4)费用红利减弱。

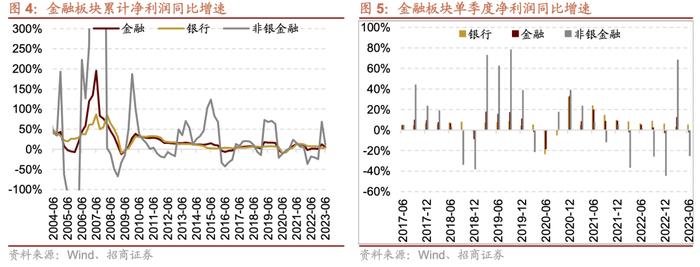

▶ 金融盈利维持正增长,银行贡献主要增量

金融板块2023H1/2023Q1/2022累计净利润同比为5.3%/12.1%/0.7%,对应单季度净利润同比增速为-1.8%/12.1%/-2.5%。

银行业绩在经济持续复苏背景下保持稳健增长,2023Q2/Q1单季度利润同比增速为5.0%/2.8%。非银板块业绩有所下滑,2023Q2/Q1单季度利润同比增速为-24.9%/68.2%。

2、收入概览:A股收入端增速持续放缓

全部A股/非金融A股/非金融石油石化/金融板块2023年中报累计收入同比增速分别为1.6%/3.3%/4.3%/-7.5%,Q2和Q1单季度收入同比增速分别为1.3%/2.7%/4.0%/-7.6%和2.0%/3.9%/4.6%/-7.5%。

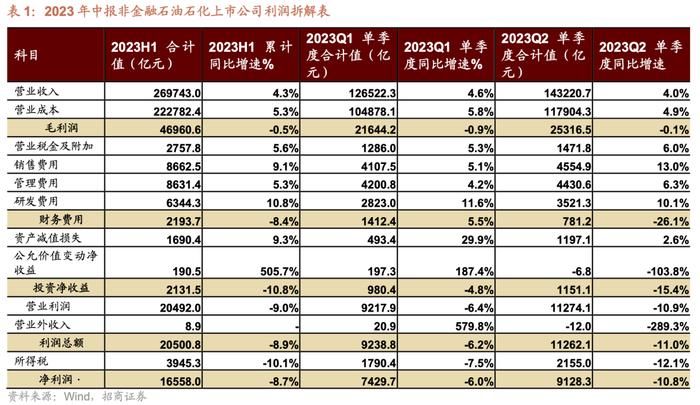

3、利润拆解:成本压力、财务压力缓解为盈利提供正向贡献

由于需求端恢复较为缓慢,营业收入增速仍处于较低水平(↓) ;但随着原材料价格的下降,成本端压力继续缓解,为盈利增厚贡献了重要增量。(↑)

费用压力低位回升,其增速略高于收入增速,尤其是销售、管理费用增幅扩大,财务费用压力减轻,研发费用增速放缓。 (↓)

营业税金及附加增速扩大(↓) ,所得税降幅扩大 (↑) 。

公允价值变动相对较大,投资净收益降幅扩大,对盈利有进一步负贡献(↓)。

02

指数&板块对比:沪深300指数韧性相对较高,科创板单季度改善

1、核心指数:沪深300指数韧性相对较高

2023H1沪深300/中证500/中证1000板块的累计净利润增速分别为0.7%/-17.9%/-22.8%,单季度增速为-4.6%/-18.0%/-29.0%。

二季度以大盘股为代表的沪深300指数盈利相对抗压,中证500指数和中证1000指数盈利降幅进一步扩大。

2、板块对比:主板与创业板业绩增速领先,科创板单季度改善

主板与创业板业绩增速优于科创版增速。主板/创业板/科创板2023Q1净利润增速分别为3.2%/4.1%/-49.5%,2023Q2单季度增速为-7.0%/-7.9%/-30.2% ,2023H1累计增速为-2.2%/-3.1%/-39.4%;2023Q1收入增速分别为1.6%/11.3%/-0.3%,2023Q2单季度收入增速为0.8%/9.9%/6.3% ,2023H1累计增速为1.1%/10.5%/3.3%。

本轮创业板盈利能力修复是从2019Q2开启,而与医药、新能源、消费电子等相关度高的公司自2021Q2以来盈利持续改善,目前ROE(TTM)修复至7.5%的较高水平。

科创板ROE-TTM自21年三季度开始持续下滑。主板盈利能力领先创业板与科创板。

03

盈利能力:ROE下移,杠杆率回升

2023H1全部A股/非金融A股/非金融石油石化ROE(TTM)为8.4%/7.7%/7.5%,相比Q1变动-0.4%/-0.5%/-0.6% 。

非金融石油石化ROE呈现下行趋势:

▶ 销售净利润持续下行

▶ 总资产周转率下降

▶ 资产杠杆率二季度小幅抬升

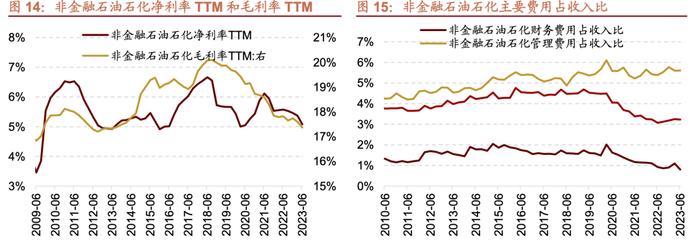

▶ 销售净利率:呈现下行态势,费用有一定拖累

2023H1非金融石油石化销售净利率TTM下行至5.1%,毛利率继续下降,管理费用占收入比例相对较高,财务费用占收入比重降至低位,销售费用占比低位略有提升。

原材料价格的低位为毛利率提升创造空间,但费用红利的减退,会对净利率提升带来拖累。

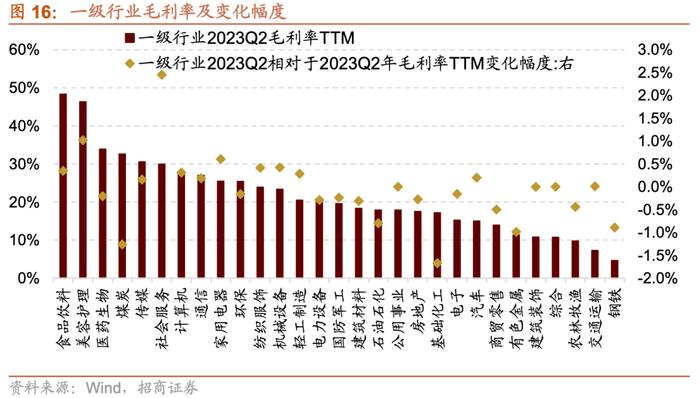

▶ 毛利率:社会服务、美容护理、家用电器等改善幅度较大

2023H1毛利率相比2023Q1出现明显提升的行业依次为社会服务、美容护理、家用电器、机械设备、纺织服饰、食品饮料、计算机等。

毛利率明显弱化的有基础化工、煤炭、有色金属、钢铁、石油石化等资源品行业。

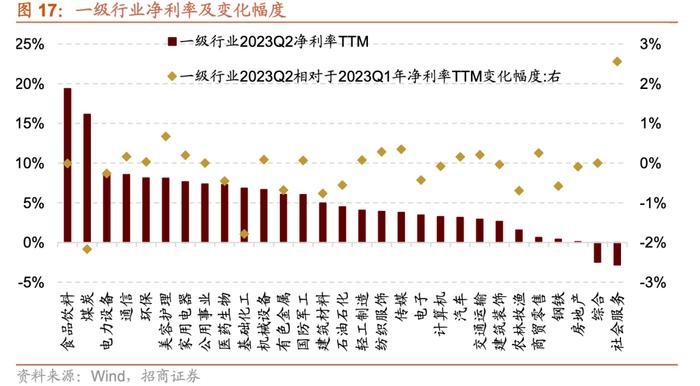

▶ 净利率:改善居前行业多为需求改善或成本下行

需求改善或成本下行的行业社会服务、美容护理、纺织服饰、商贸零售、交通运输、汽车,其净利率TTM均有明显改善。

2023H1净利率居前的行业依次为食品饮料、煤炭、电力设备、通信等。2023H1净利率相比2023Q1出现明显提升的行业依次为社会服务、美容护理、传媒、纺织服饰、商贸零售、交通运输、家用电器、通信、汽车等;净利率明显弱化的有煤炭、基础化工、建筑材料等。

▶ 总资产周转率:小幅下滑,资产增速快于收入增速

非金融石油石化总资产周转率TTM由2023Q1的61.3%下降至H1的61.1%。由于此前市场相对低迷,企业扩产意愿降低,导致非金融石油石化总资产增速进一步放缓;同时收入端受需求恢复较缓慢影响,增速进一步放缓,并且收入增速低于于总资产增速,使得企业总资产周转率下降。后续总资产周转率的提升有待收入端增速的驱动。

▶ 杠杆率:小幅震荡上行

2023H1/2023Q1非金融石油石化资产杠杆TTM分别为242%/241%,小幅震荡上行。后续随着利率中枢的下移,新一轮产能扩张周期的到来,企业进行加杠杆的意愿有望进一步增强。

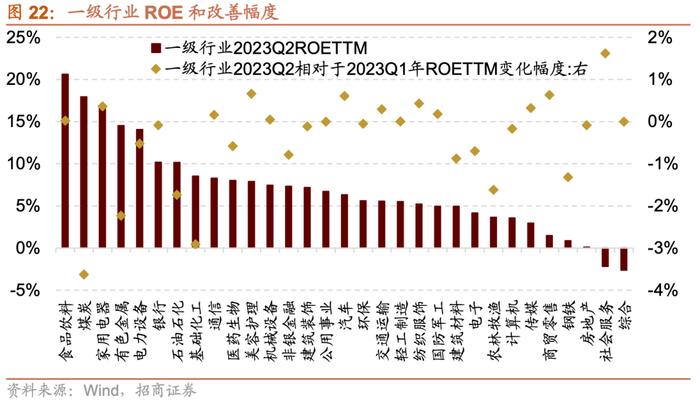

▶ ROE:消费行业盈利能力修复明显

二季度ROE有所提升的行业多为可选消费板块,如社会服务、商贸零售、美容护理、汽车、家用电器等。

ROE居前的行业有可选消费(食品饮料、家用电器、医药生物、美容护理、汽车)、上游资源品(煤炭、有色金属、石油石化、基础化工)、银行、电力设备、通信等。

04

现金流:非金融石油石化投资现金流占收入比重上行,部分企业资本扩张意愿继续提升

▶ 经营现金流整体增速放缓,非金融经营现金流占收入的比重提升

H1上市公司经营现金流整体同比上行但增幅收窄,非金融/非金融石油石化销售商品、提供劳务收到的现金同比增速均放缓,一定程度上拖累了经营现金流增长。

但由于整体收入增速也放缓,非金融石油石化经营现金流占收入的比重仍有有一定的程度提升。

▶ 筹资现金流入降幅扩大,非金融石油石化偿债增速较高

2023Q2筹资现金流净流入额出现收敛迹象,非金融石油石化筹资现金流占收入下降至1.5%(去年同期为3.4%),反应企业借贷的意愿有待进一步提升。

2023H1偿还债务规模保持较高水平,但较一季度增幅有收窄,非金融石油石化偿还债务支付的现金累计同比4.4%(去年同期为3.4%)。

▶ 非金融石油石化投资现金流占收入比重上行,部分企业资本扩张意愿继续提升

非金融石油石化2023H1投资现金流占收入比为7.7%(绝对值,前值为6.7%),与往年同期相比略有提升。

非金融石油石化公司购建固定资产、无形资产和其他长期资产支付的现金同比增速扩大至13.4%,原材料价格下行、库存持续去化等因素带来企业产能扩张意愿有所提升。

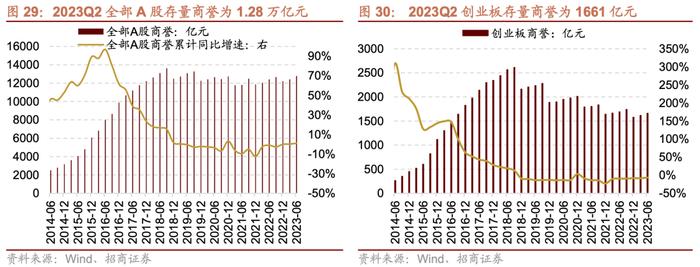

▶ A股存量商誉小幅回升,创业板商誉减值压力释放

过去三年A股商誉经历了明显了下台阶过程,商誉压力逐年释放。

截至202H1,全部A股/创业板存量商誉合计值分别为12764亿元/1661亿元,同比增速分别为1.1%/-6.3%。

▶ 医药、非银、电子等部分行业存量商誉规模较大

2023Q2存量商誉规模超过600亿元的行业有医药生物、非银金融、电子、计算机、汽车、传媒、家用电器。以上行业中部分个股仍有具有一定的商誉减值风险。

商誉规模大且盈利能力较弱的行业更加容易受到商誉减值带来的负面冲击。

05

大类及细分行业

1、大类行业:公用事业、消费服务和中游制造增速较高

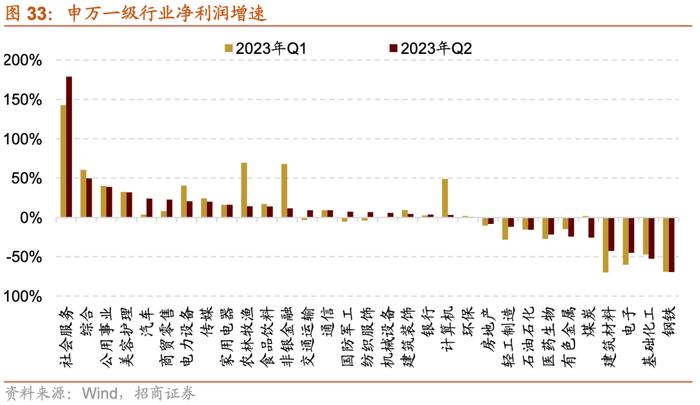

2023H1业绩强弱:公用事业>消费服务>中游制造>金融地产>TMT>医药>资源品。公用事业受益于煤炭价格下降和用电需求提升,2023H1累计利润同比增速达到33.3%;其次是消费服务和中游制造增速较高,2023H1累计利润同比增速分别为18.3%和12.2%,金融地产净利润同比4.7%;TMT和医药利润降幅较一季度有所收窄,资源品利润降幅扩大。

2、一级行业:景气持续回暖与成本下行的行业获得较高增速

2023H1业绩增幅显著扩大的行业集中在疫后率先回暖并持续复苏的出行链(社会服务、美容护理、商贸零售、交通运输)、内外销共同驱动的(家用电器、汽车、电力设备)等。

上游资源品行业如钢铁、基础化工、煤炭、有色金属、石油石化等业绩增速普遍有所下滑。

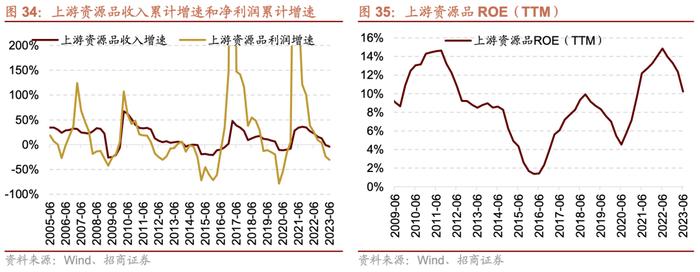

▶ 上游资源品:利润增速和盈利能力均走弱

二季度上游资源品收入降幅扩大,2023H1/2023Q1/2022累计净利润同比增速为-30.4%/-23.8%/3.6% ,2023H1ROE(TTM)下行至10.2%(Q1为12.4% )。

本轮资源品盈利下行周期自2021年下半年开始,预计还将持续一段时间,目前细分行业中钢铁、基础化工、建材等盈利降幅较大。

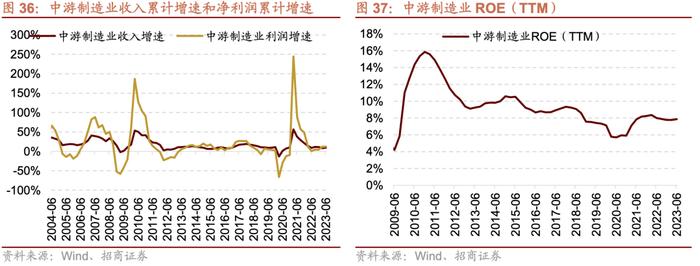

▶ 中游制造业:盈利增长持续改善,ROE继续提升

2022下半年以来中游制造业盈利增速持续增长,2023H1/2023Q1/2022累计净利润同比增速分别为12.2%/11.8%/4.6%,2023H1ROE(TTM)扩大至7.9%(前值7.8%);海内外需求共同驱动汽车、电气设备等产销保持较高增速驱动整体中游制造业增速领先。

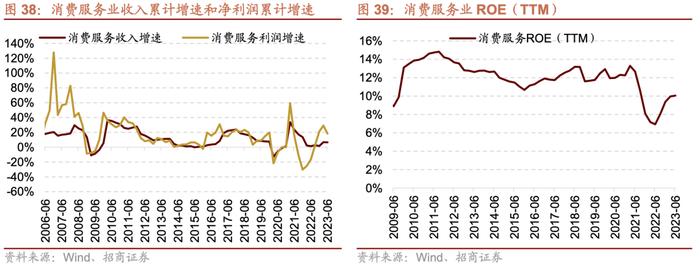

▶ 消费服务:盈利能力提升,可选消费反弹幅度较大

二季度消费服务业盈利能力持续提升,可选消费反弹幅度较大;2023H1/2023Q1/2022累计净利润同比增速分别为18.3%/29.1%/21.1% ,2023H1ROE(TTM)小幅提升至10.1%(Q1为10.0%)。

外出消费有关的酒店餐饮、旅游休闲以及航空机场等由于去年的低基数,二季度增速反弹明显,食品饮料增长稳健,农林牧渔对板块有较大拖累。

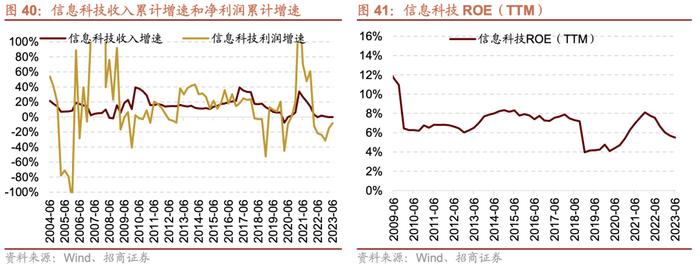

▶ 信息科技:盈利改善,ROE小幅收窄

二季度信息科技盈利边际改善,2023H1/2023Q1/2022累计净利润同比增速分别为-8.1%/-15.1%/-31.3% ,2023H1ROE(TTM)小幅下行至5.5%(Q1为5.7%);软件开发、通信设备、影视院线、游戏等增速较高或边际改善。