【中银化工】公司点评-飞凯材料(300398.SZ):紫外固化材料稳健增长,屏幕显示材料、半导体材料景气度有望修复

紫外固化材料稳健增长,屏幕显示材料、半导体材料景气度有望修复

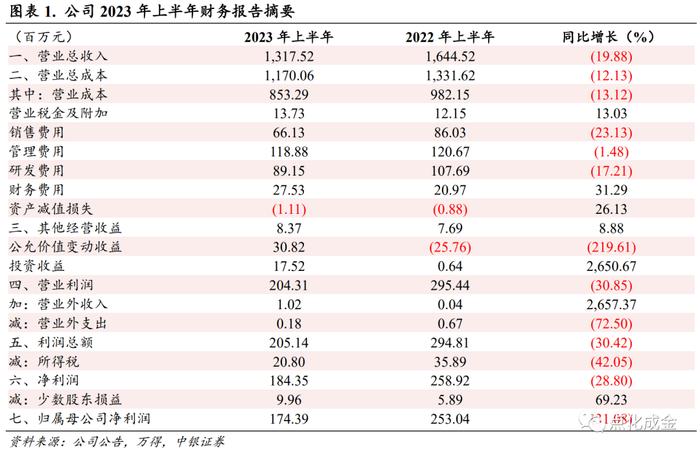

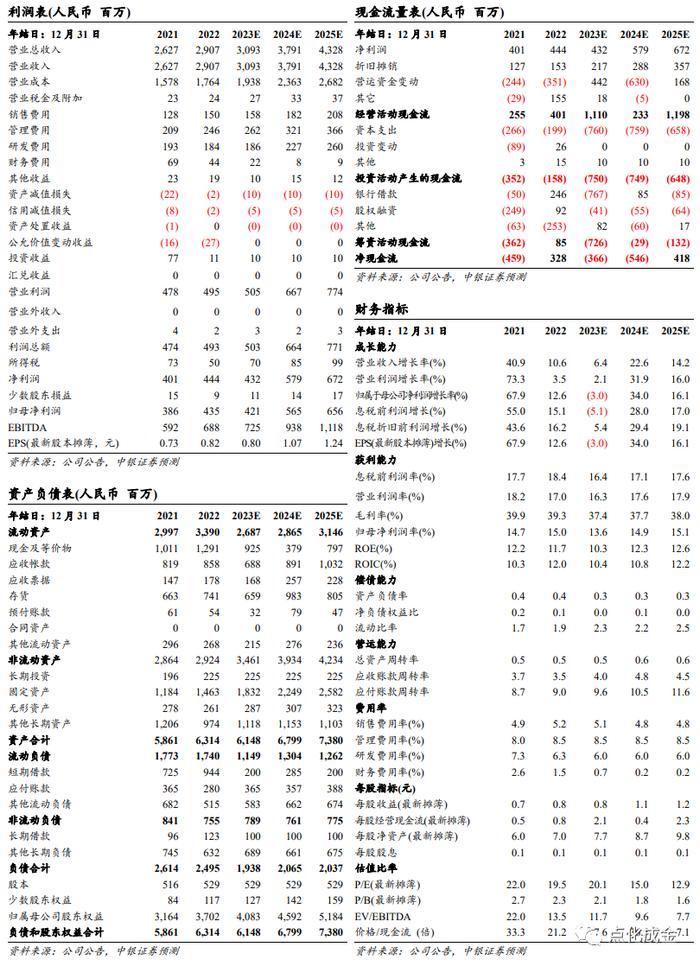

公司发布2023年半年报,23H1公司实现营业收入13.18亿元,同比下降19.88%;实现归母净利润1.74亿元,同比下降31.08%。其中二季度实现营业收入7.16亿元,同比下降8.12%,环比增长18.97%;实现归母净利润1.02亿元,同比下降10.73%,环比增长40.96%。23H1公司销售毛利率为35.23%,同比下降5.05pct。看好屏幕显示材料、半导体材料景气度复苏和新材料产能建设稳步推进带来的增量,维持增持评级。

紫外固化材料应用场景拓展,医药中间体业务业绩下滑明显。23H1受国内经济复苏缓慢、市场需求疲软、电子消费降级等因素影响,公司所处行业受到较大负面扰动,公司业绩出现下滑。23H1公司紫外固化材料业务实现营收3.34亿元,同比增长3.16%,毛利率33.08%,同比增长2.40pct。随着5G通信建设的发展以及公司新产品塑胶涂覆材料产品应用场景拓展,公司紫外固化材料业务有望获得稳健增长。

屏幕显示材料与半导体材料业务下游周期有望触底回暖。23H1公司屏幕显示材料业务实现营收6.04亿元,同比下降13.71%,毛利率36.90%,同比减少3.21pct。根据公司2023年半年报,二季度以来面板行业景气度较一季度有所提升,预计随着下半年销售旺季的到来,面板行业有望逐渐复苏,公司屏幕显示材料业务有望实现修复。另一方面,23H1公司半导体材料业务实现营业收入2.60亿元,同比下降11.19%,毛利率35.97%,同比减少2.32pct。根据公司2023年半年报,全球半导体市场仍处于周期性疲软状态,随着晶圆、晶圆代工、封测等行业客户库存出清,下半年行业或有望温和上行,国产替代趋势加强有望推动公司半导体材料业务业绩增长。

公司新产能建设稳步推进,新产品研发有序拓展。根据公司2023年半年报,公司新一代光引发剂产品(TMO)目前已投产,处于市场导入阶段。为适应公司发展战略,公司积极推进变更项目“年产50吨高性能混合液晶及200吨高纯电子显示单体材料项目”和“丙烯酸酯类及光刻胶产品升级改造建设项目”。公司前期建设项目5,000t/aTFT-LCD光刻胶项目和5,500t/a合成新材料项目已实现稳定供货,100t/a高性能光电新材料提纯项目产能稳步爬升,OLED材料试验能力和产线建设有序推进。公司胆甾相电子纸液晶和PI-Less液晶已实现客户端验证,未来有望扩展到非显示领域;I-line光刻胶和248nm光刻胶抗反射层材料已实现部分客户量产。随着在建项目稳步推进和新产品验证放量,公司业绩有望持续提升。

估值

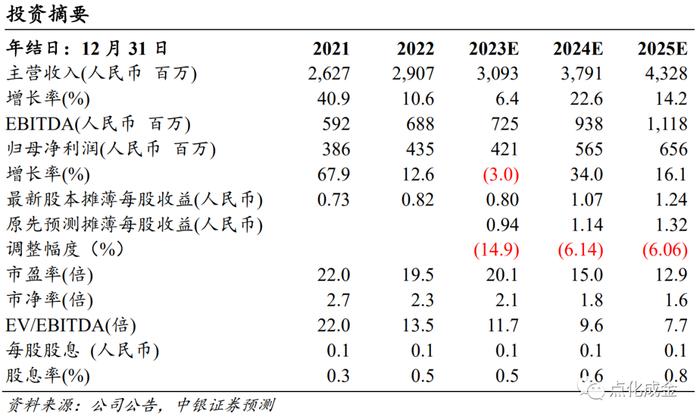

受屏幕显示材料、半导体材料下游需求较弱等影响,调整盈利预测,预计2023-2025年EPS分别为0.80元、1.07元、1.24元,对应PE分别为20.1倍、15.0倍、12.9倍。看好屏幕显示材料、半导体材料景气度复苏和新材料产能建设稳步推进带来的增量,维持增持评级。

评级面临的主要风险

行业竞争加剧导致毛利率下降;下游需求恢复不及预期;新项目投产进度不及预期。

披露声明

本报告准确表述了证券分析师的个人观点。该证券分析师声明,本人未在公司内、外部机构兼任有损本人独立性与客观性的其他职务,没有担任本报告评论的上市公司的董事、监事或高级管理人员;也不拥有与该上市公司有关的任何财务权益;本报告评论的上市公司或其它第三方都没有或没有承诺向本人提供与本报告有关的任何补偿或其它利益。

中银国际证券股份有限公司同时声明,将通过公司网站披露本公司授权公众媒体及其他机构刊载或者转发证券研究报告有关情况。如有投资者于未经授权的公众媒体看到或从其他机构获得本研究报告的,请慎重使用所获得的研究报告,以防止被误导,中银国际证券股份有限公司不对其报告理解和使用承担任何责任。

以报告发布日后公司股价/行业指数涨跌幅相对同期相关市场指数的涨跌幅的表现为基准:

公司投资评级:

买 入:预计该公司股价在未来6-12个月内超越基准指数20%以上;

增 持:预计该公司股价在未来6-12个月内超越基准指数10%-20%;

中 性:预计该公司股价在未来6-12个月内相对基准指数变动幅度在-10%-10%之间;

减 持:预计该公司股价在未来6-12个月内相对基准指数跌幅在10%以上;

未有评级:因无法获取必要的资料或者其他原因,未能给出明确的投资评级。

强于大市:预计该行业指数在未来6-12个月内表现强于基准指数;

中 性:预计该行业指数在未来6-12个月内表现基本与基准指数持平;

弱于大市:预计该行业指数在未来6-12个月内表现弱于基准指数;

未有评级:因无法获取必要的资料或者其他原因,未能给出明确的投资评级。

沪深市场基准指数为沪深300指数;新三板市场基准指数为三板成指或三板做市指数;香港市场基准指数为恒生指数或恒生中国企业指数;美股市场基准指数为纳斯达克综合指数或标普500指数。

风险提示及免责声明

本订阅号所载信息仅供参考,在任何情况下不构成对任何机构或个人的具体投资建议,中银证券及其雇员不对任何机构或个人使用本信息造成的后果承担任何法律责任,投资者应自主作出投资决策并自行承担投资风险。