【山证纺服】申洲国际2024H1中报点评:核心客户份额稳中有升,2024H1销售毛利率快速修复

8月28日,公司披露2024年半年报,2024H1,公司实现收入129.76亿元,同比增长12.2%,实现归母净利润29.31亿元,同比增长37.8%,基本每股收益1.95元/股,同比增长38.3%。公司董事会建议派发中期股息每股1.25港元,派息率58.3%。

2024年上半年公司营收稳健增长,利润弹性充分展现。营收端,2024H1,公司实现收入129.76亿元,同比增长12.2%。量价拆分看,2024H1,预计公司销量同比增长超过20%,销售均价下跌主要由于产品结构变化,即均价相对更低的休闲服装及内衣产品收入占比提升。业绩端,2024H1,公司实现归母净利润29.31亿元,同比增长37.8%。2024H1,公司业绩端表现显著好于收入端,主因产能利用率回升带动销售毛利率同比提升、期间费用率同比下降、利息收入增加及汇兑收益下降。剔除政府补助及汇兑损益影响,2024年上半年,公司归母净利润同比增长61.1%。

2024年上半年基本盘运动服饰增长稳健,内衣产品收入继续高增。分产品看,2024H1,运动服饰、休闲服饰、内衣服饰、其他针织品分别实现收入92.13、27.61、9.03、1.00亿元,同比增长7.6%、20.0%、47.4%、12.2%,收入占比分别为71.0%、21.3%、7.0%、0.7%。内衣服饰快速增长,主因日本市场内衣服装需求上升。

国内品牌客户合作持续强化,欧美市场收入平稳增长。分市场看,2024H1,中国大陆、欧盟、美国、日本、其它区域分别实现收入37.24、25.27、18.81、25.16、27.28亿元,同比增长20.0%、4.4%、2.7%、27.0%、7.4%,收入占比分别为28.7%、19.5%、14.5%、16.3%、21.0%。

2024年上半年四大核心客户收入占比保持稳定,其中优衣库及阿迪达斯表现靓丽。分客户看,2024H1,公司四大核心客户收入占比下滑0.3pct至79.5%,耐克、优衣库、阿迪达斯、彪马分别实现收入32.42、34.01、23.34、13.36亿元,同比增长-6.48%、33.85%、23.75%、0.02%,收入占比分别为25.0%、26.8%、18.0%、10.3%。国内品牌客户收入占比11.2%,同比提升0.4pct。今年上半年,公司在四大核心客户及国内运动品牌客户中,保持采购份额稳中有升,在新客户拓展方面,Lululemon收入同比增长超过60%,并与LACOSTE品牌建立合作关系。

2024H1毛利率恢复到历史较优水平,存货周转天数维持正常水平。盈利能力方面,2024H1,公司毛利率同比提升6.6pct至29.0%,主因:1)2024H1产能利用率同比明显提升;2)海外新工厂员工人数达到了设定规模且生产效率持续提升。期间费用率方面,2024H1,公司销售费用率为0.7%,同比持平;管理费用率为7.3%,同比下滑0.6pct;财务费用率为1.5%,同比提升0.2pct。期间费用率合计下滑0.47pct至9.40%。叠加利息收入增加、汇兑收益下降、有效税率同比提升0.3pct至9.8%,综合影响下,2024H1,公司归母净利润率同比提升4.2pct至22.6%。存货方面,截至2024H1末,公司存货为66.94亿元,同比增长9.3%,存货周转天数127天,同比持平。经营活动现金流净额方面,2024H1,经营活动现金流净额为23.10亿元,同比下降14.6%,截至2024H1末,公司净现金余额126.94亿元。

【投资建议】

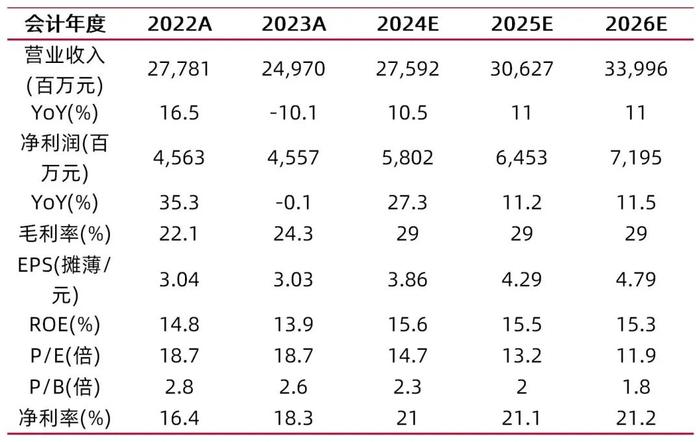

2024年上半年,公司营收端呈现量增价跌态势,国内市场及日本市场订单需求快速回升,欧美市场订单表现平稳。业绩端受益于产能利用率回升、海外新工厂生产效率提升,业绩增速显著优于营收。展望下半年,预计公司产品均价降幅较上半年有所收窄、销量预计实现双位数以上增长。中长期看,公司面料成衣纵向一体化核心竞争优势不改,产品多元化布局有望继续提升客户份额且丰富客户矩阵,海外成衣产能比重增加有望带动盈利水平持续提升。考虑公司产品均价变化,及公司毛利率恢复快于预期,我们调整公司盈利预测,预计2024-2026年每股收益分别为3.86、4.29和4.79元,8月29日收盘价对应公司2024-2026年PE分别为14.7、13.2、11.9倍,维持“买入-A”评级。

风险提示:欧美市场订单不及预期;汇率大幅波动;海外棉花价格大幅波动。

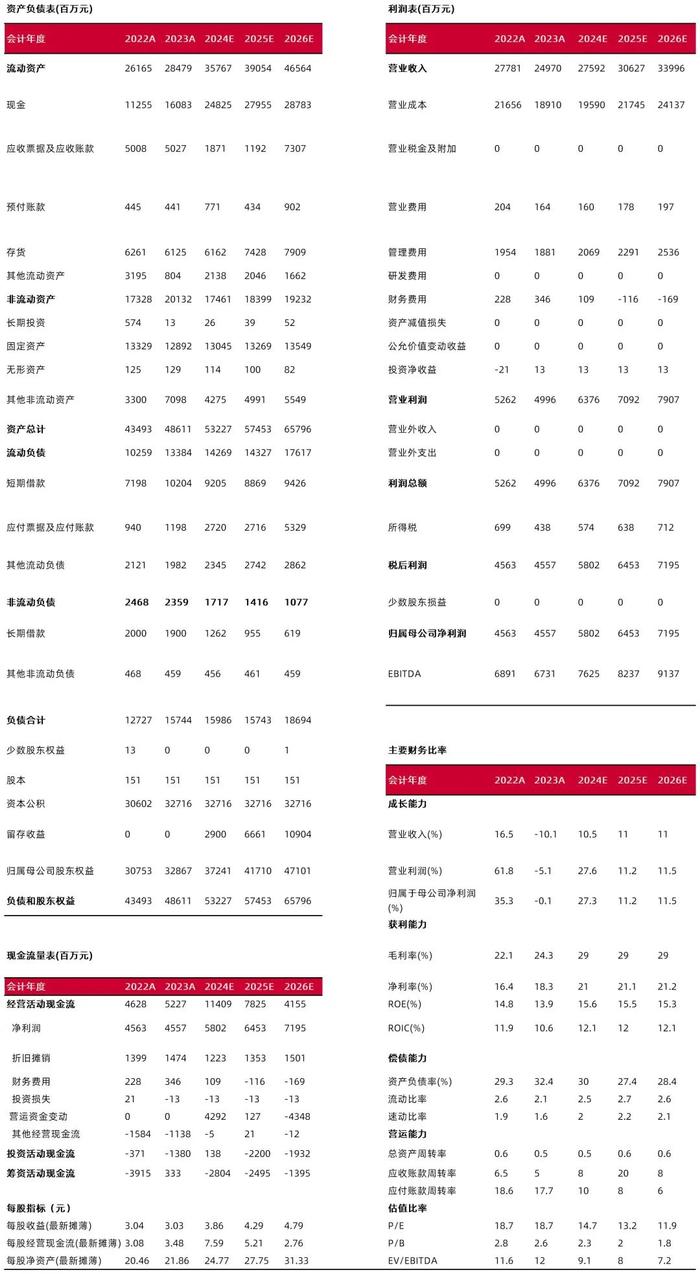

财务数据与估值

财务报表预测和估值数据汇总

研报分析师:王冯

执业登记编码:S0760522030003

研报分析师:孙萌

执业登记编码:S0760523050001

报告发布日期:2024年8月29日

本人已在中国证券业协会登记为证券分析师,本人承诺,以勤勉的职业态度,独立、客观地出具本报告。本人对证券研究报告的内容和观点负责,保证信息来源合法合规,研究方法专业审慎,分析结论具有合理依据。本报告清晰准确地反映本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点直接或间接受到任何形式的补偿。本人承诺不利用自己的身份、地位或执业过程中所掌握的信息为自己或他人谋取私利。

【免责声明】

本订阅号不是山西证券研究所证券研究报告的发布平台,所载内容均来自于山西证券研究所已正式发布的证券研究报告,订阅者若使用本订阅号所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生理解上的歧义。提请订阅者参阅山西证券研究所已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

依据《发布证券研究报告执业规范》规定特此声明,禁止我司员工将我司证券研究报告私自提供给未经我司授权的任何公众媒体或者其他机构;禁止任何公众媒体或者其他机构未经授权私自刊载或者转发我司的证券研究报告。刊载或者转发我司证券研究报告的授权必须通过签署协议约定,且明确由被授权机构承担相关刊载或者转发责任。