创造了三年定开基金业绩纪录,泉果赵诣再发三年期基金还能买吗?

来源:六里投资报

这几年,基金赚钱而基民不赚钱的现象愈发明显。

为此,各大基金公司纷纷发行定开基金或者最低持有期产品,最低持有期短不过六个月,长则三、五年。

管理这些最低持有期产品的基金经理也不乏名将,像谢治宇、张坤、傅友兴、陈一峰等“投资报TOP30”基金经理就都管理过一些最低持有期产品。

投资报统计了市场中所有以三年为期的定开基金,以及三年持有期产品;从数据来看,不少产品在三年周期内还是给持有人带来了不低的回报。

130多只三年期基金,赵诣业绩领衔

傅友兴、邹唯等年化回报超15%

投资报统计显示,目前,这类三年期基金已有共计135只,规模总计2884亿元;其中,大多是在近几年发行成立的。

这其中,不乏有像农银汇理海棠、汇安裕阳、广发睿阳,安信价值、东方红启东、睿阳等成立以来年化回报超过15%的基金。

如果用成立满一年以上的三年期基金的年化回报率来比较,排序如下:

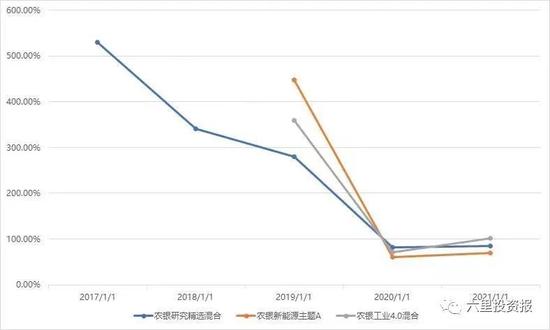

这些基金中,表现最佳的是农银汇理海棠三年定开。

该基金成立于2019年4月,迄今3年半左右的时间,取得了197.04%的收益率,年化回报高达37.04%。

作为定开基金,在它的第一个三年封闭期内,实现了225.38%的收益率。

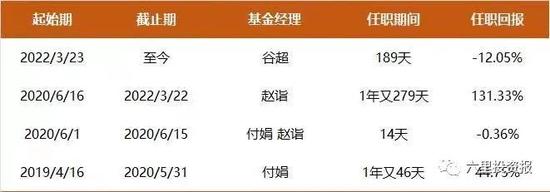

这一成绩,付娟和赵诣两位基金经理功不可没,尤其是赵诣;前者管理了1年零2个月的时间,在职收益率46.03%。

赵诣2020年6月接管这只基金,在任不到两年时间里,任职收益率超过130%,完成了主要的净值涨幅。

而农银汇理海棠的业绩也可以说是一路长虹。

2019年即发行当年收益率为17.03%,

2020年实现了137.53%的收益后,

2021年的回报依然相当不错,高达43.91%。

买了这只产品的基民,几乎在持有期间不必经历任何浮亏的困扰。

不过,三年期基金中,固然有表现好的产品,但同样也有一些基金表现不尽如人意。

比如同样是在2018-2020年间成立的,东方红启远等几只产品、睿远均衡价值的年化回报只有约7-9%;

成立未满一年的封闭期基金基本全线亏损。

在2021年发行的多只三年持有期产品,成立以来的净值跌幅在30%以上,其中不乏由明星基金经理管理的基金。

我们来看净值跌幅比较大的,

嘉实时代先锋三年持有期基金,成立于2021年7月,至今亏损34.08%,净值只有0.6592;

袁芳管理的工银圆丰三年,成立于2021年1月----茅指数的高点,目前净值跌幅超过30%。

东方红新源三年持有期基金,同样成立于2021年7月,几乎从成立以来净值就一直在跌,至今亏损35.32%;

三年期基金怎么挑选

赵诣的旭源三年能不能买?

从已经完整经历过3年封闭期的基金来看,表现最优的莫过于此前赵诣管理的农银汇理海棠三年定开。

在2020年实现了137.53%的收益后,2021年的回报依然高达43.91%,2022年到他离职的3月下旬,净值跌幅约8.2%。

对此,不得不说赵诣堪称打破“冠军魔咒”的存在。

而赵诣在今年加盟泉果基金后,也即将发行由他管理的泉果第一只公募基金,同样是有三年持有期的旭源三年混合型基金。

由于存在封闭期,对三年期基金的选择显然需要更为慎重;

需要结合发行时的市场位置,基金经理的能力圈、投资风格等等;

那么,赵诣再度开始管理3年期产品,能不能买呢?

从市场来看,10月10日上证综指再度跌破3000点,整体水位之低无须赘言;

显然,主要就是看基金经理的水平,能不能在3年后给持有人一个合理的回报。

为一探究竟,秋日的一个下午,投资报来到了泉果基金公司所在地—泉果小院和赵诣进行了交流,

在此基础上,我们结合赵诣过往的投资案例,总结了他投资上的几个特点:

一、全市场选股,并非简单的新能源选手

虽然以新能源基金成名,但赵诣其实并非看电新出身的基金经理。

在研究员时期,赵诣主要覆盖机械和军工,在2017年3月开始管理的第一只基金,也是一只全市场基金,而非行业主题基金。

这样的职业经历使得,赵诣事实上是全市场选股,而非简单的赛道型选手;

这从他过往的持仓就可以看出,除了电池、光伏等新能源个股外;

还长期持有振华科技、应流股份等军工股、金山办公、闻泰科技等信创、半导体公司。

虽然行业各不相同,其实底层的逻辑是共通的:赵诣选择的是有增量、有空间的赛道;

选择的要点,一是看技术进步,另一个维度就是国产替代;比如金山办公遵循的就是国产替代的逻辑。

而在今年,尤其是疫情后,赵诣又调研了很多消费、医药公司,包括建材这些他原本不够熟悉的领域,

一方面,他在逐步扩大他的能力圈范围。

另一方面,也可以预见,他的组合不会局限于新能源,而是按照自己的投资方法,把有增量的行业中的好公司选出来。

二、向前一步,考察研究一级市场助力投资

赵诣的第二个特点,是他还经常考察研究一级市场的一些标的和投资动向。

在他看来,一级市场和二级市场会相互印证,而一级市场显然往往会体现得更早。

比如2021年他曾经看过的一些一级的方向,今年在二级市场就有映射表现。

提前了解新的方向,自然也就能看得更靠前,在判断和理解公司的速度与深度上,相比同行可能也就能更胜一筹。

此外,由于一级市场投资的退出周期很长,必须要对投资的公司有足够的认知。

认知越深刻,持有周期越长,对公司定价的判断也会越准确。

三、善抓牛股、买得早看得准,

长周期持有、换手率在降低

赵诣的投资理念非常明确,就是“赚企业成长的钱”。

这种理念决定了,赵诣的投资专注于长期,把握能够在接下来三五年持续成长的好公司。

长周期的陪伴并非虚言。

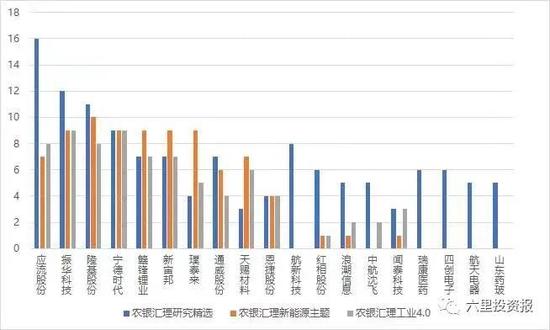

从赵诣在农银汇理时期管理的三只基金来看,农银汇理研究精选的管理时间最长,投资报统计了其历年前十大重仓股,

其中应流股份持有了16个季度,振华科技重仓了13个季度,对隆基、宁德、赣锋、璞泰来、新宙邦等公司也重仓了较长时间。

而这些个股无一例外,都是大牛股。

特别是振华科技,赵诣可以说是完整地享受到了它的涨幅。

投资报复盘了赵诣的进出时点,可以看到,赵诣从2019年一季度就开始介入重仓,完整地吃到了股价的上涨,

截至卸任基金经理时,13个季度期间股价上涨了10倍(计算方式说明:2019年一季度均价为12.79元,2022.1.1-2022.3.23期间最高价为130.15元,涨幅逾10倍)

如果按金额来看,赵诣的基金在上面赚了接近30个亿。

当时振华科技只有15-20倍的估值,每年预期能有15%到20%的业绩增长。

而振华科技所在的军工电子元件行业相对稳定,增长持续性很强。

这一点从振华科技后续的基本面上可以得到验证,

从2019年到2021年,振华科技的净利润从2.98亿元飞速增长到了14.91亿元。

可以说,这是一个典型的赚到公司业绩增长钱的案例。

也因为这样长周期的持股风格,反映在换手率上,

除了2017年接管基金后的阶段,赵诣的换手率在逐步降低。

四、投资框架:中观入手,精选个股

回归到方法论上,赵诣的投资方法易于理解,是从中观行业入手,再精选个股。

从行业的维度,赵诣的标准有2条:

一要长坡厚雪,二是竞争格局稳定。

长坡厚雪,是指行业有更长的生命周期,能获得比较好的复合收益率。

而竞争格局的优劣则是进一步筛选的标准,排除了一些行业,比如电动车产业链中的整车环节。

赵诣的持仓中很少见到整车,就是在于他认为整车还处于竞争格局不稳定的阶段。

随着越来越多企业进入到这个行业后,它的竞争格局可能会更差。

在这点上,他之前重仓的宁德时代是个有说服力的案例:

赵诣在2019年四季度,把宁德买到了重仓,当时市场对电池关注热度并不高。

其实他对宁德关注了很久,但之前一直没有买,一个原因在于不符合赵诣对竞争格局的要求。

之前,电动车主要靠政府补贴存活,这使得市场鱼龙混杂,投资人很难判断一家企业究竟是依靠补贴还是确实有竞争力。

但在2019年四季度,宁德时代凭借宝马的一个大单,证明了自己的进步和实力,最顶级的客户一定会选择最优秀的供应商。

同时,各国政府针对电动车也陆续开始给出明确的占比目标,这对宁德时代未来的市场份额和利润也给出了可推测的指引。

在开始下手买之前,赵诣大概估算了它未来五年的渗透率、市场份额和利润率,

给出了4000亿的一个相对保守的市值目标,那时宁德还只有1000多亿。

事实证明,当行业快速发展,叠加企业竞争力优异时,投资人赚取的利润往往也将远超预期。

赵诣对话投资报,阐述了他对投资的理解,对当下和未来市场的判断,以及对新能源、军工、半导体等行业的分析:

深耕高端制造,

积累医药、大消费等行业认知

问:加盟泉果,你的投资风格、目标会不会有变化,介绍下投资方法?

赵诣:我相信在泉果基金的投资期限会更长一些。

只有真正把公司看更透了,把公司未来想得更清楚了,才敢于把换手率降下来,

因为你清楚公司未来的发展,但如果没有那么深入研究,是很难拿住的。

换手率下降很重要的地方,是在于对公司考察维度变长了。

从组合布局角度看,当一个公司拿得越长,对公司的理解,尤其是生产经营过程中的理解,会有更深的体会。

我在过去的投资中,逐渐学会真正从一个经营企业的视角去看问题,而不是纯粹从一个炒股票的角度。

我觉得如果能够把一个公司以5年维度讲清楚,理解已经非常深入了,对它的定价一定会更了解。

我的方法主要是通过全市场选股,寻找竞争格局良好的成长龙头。

第一,全市场精选个股,优选行业与公司;

选择市场空间大、成长周期长、竞争格局好的行业,

偏好护城河深、治理结构好的公司。

行业分散,个股集中。

第二,深耕高端制造,不断扩展能力圈;

以“制造业思维”贯穿投资,深耕新能源、机械、军工、半导体等高端制造业,不断积累生物医药、大消费等行业深度认知。

第三,持股组合仓位稳定,保持长期视角;偏好长周期持股,换手率低,获取优秀企业成长的收益。陪伴有价值的公司成长,陪伴成长中的公司创造价值。

因为学机械出身,我关注宏观会稍微少一些。行业和公司层面,会更多关注流动性机会。市场的涨跌很难预测,更多需要关注的是起点和终点,相当于做研究的基本面。

2022年,新能源的关键词在于分化

问:今年以来整个新能源调整幅度较大,对此如何看待?

赵诣:2022年,新能源的关键词在于分化。

新能源在过去两年是全产业链的机会。

因为行业的需求增速快,制造业的扩产周期一般需要半年到一年左右扩张时间,有的环节会快一点。

连续两年快速增长,蛋糕越来越大,越来越多其他行业的公司切入到新能源市场。

当需求从100%甚至以上的增速开始下降,供给开始快速释放出来,最后会分化出现几种情况。

第一种,这个环节扩产周期很长,导致了目前还处于供需不平衡的阶段,盈利还能维持;

第二种,公司壁垒很高,能够阻挡新进入者,意味着它的盈利也能持续;

第三种,扩产周期比较快,有公司是有壁垒的,需要等到调整之后才有投资机会;

第四种,最惨的公司是扩产周期短、壁垒低的公司,可能短暂盈利后,行业内很快就开始出现价格战。

整体而言,在分化期,竞争格局比较差的公司在组合里需要剔除,组合会慢慢集中。

在中国企业走向全球中寻找机会

问:如何看待目前市场?

赵诣:在“稳”字当头、国内流动性相对宽松的情况下,目前出现系统性风险的概率比较低。

只是叠加美国流动性收紧,整体国内经济、政策预期不明朗的阶段,市场波动可能仍时有出现。

这就意味着我们对确定性、估值要求更高。

我们需要立足于基本面,选择有竞争力的公司。

最大的风险不是来自于下跌,而是来自于选错了公司。

现在我们可以花更多时间去翻石头、寻找个股机会。

在经济转型的大背景下,细分领域的龙头公司机会越来越多。

过去5-10年间,中国很多优秀企业投入了大量资金在研发上。

同时这些企业家经过与世界的接触,理念上有很大的进化。越来越多的公司以已经开始走向世界,和世界企业竞争。

未来中国企业走向世界的机会会越来越多,因此可以从中寻找越来越多的投资机会。

军工增速大概率快于GDP增速,

半导体重在个股机遇

问:如何看待对军工、半导体的投资机会?

赵诣:军工属于必选消费,在GDP的比重一直往上升,行业增速大概率会比GDP增速快。

从大趋势看,这是一个具有较强稳定性和确定性的行业。

军工板块特点是,越往上游走,越市场化。

民营企业进入门槛在逐步降低,参与市场化程度越高,这也是上游出现很多大市值公司的重要原因,研究也会更容易。

因此,军工需要精选个股,并非具备很大板块性机会。

半导体重在个股机遇。

我对很多半导体核心壁垒的理解还在逐步探索中。

从大的趋势看,它技术迭代很快。

这个行业在当前阶段,很像之前电动车这样一个靠政府支持的行业,竞争力相对于海外来说,很难去评判,不好比较。

半导体是一个全球竞争的市场,意味着需要考虑竞争力是不是能和国外企业抗衡。

如果不能,可能真的没有太多利润空间。

因此,长期来看,半导体投资会比较难,

很重要的原因就在于技术迭代快,投资体量又很大,尤其是偏重资产的企业,投进去1~2年后技术一迭代,可能固定资产就报废了,

就和很多年前光伏、单晶硅和多晶硅的状态非常类似,很容易出现弯道超车或后发者优势的局面。

因此,对于半导体行业的公司,在我自己没有理解其核心竞争力的情况下,会比较谨慎一些。