【兴证固收.信用】新增专项债迎“开门红”,北京再发新型再融资债——2022年1月地方债观察

多维度解析2022年1月地方债发行特征

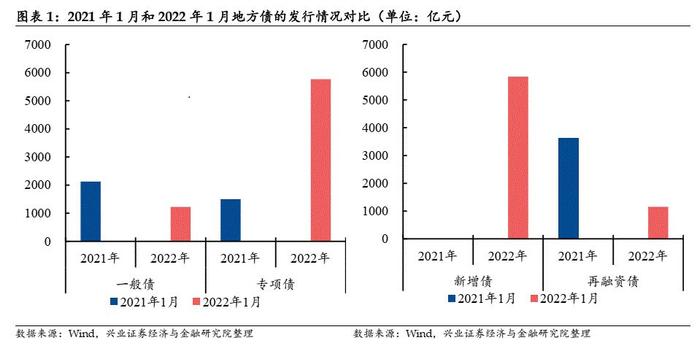

2022年新增专项债再次提前到1月发行,发行明显放量。新增专项债单月合计发行4843.8亿元,去年同期无新增专项债发行;2022年1月合计来看,地方债发行6988.6亿元,高于2021年1月的3623.4亿元。

2022年1月新型再融资债继续发行或持续助力化解存量隐性债务。2022年1月涉及到募集资金用途变为“偿还政府存量债务”的再融资债合计发行规模为849.2亿元,全部由北京市发行。

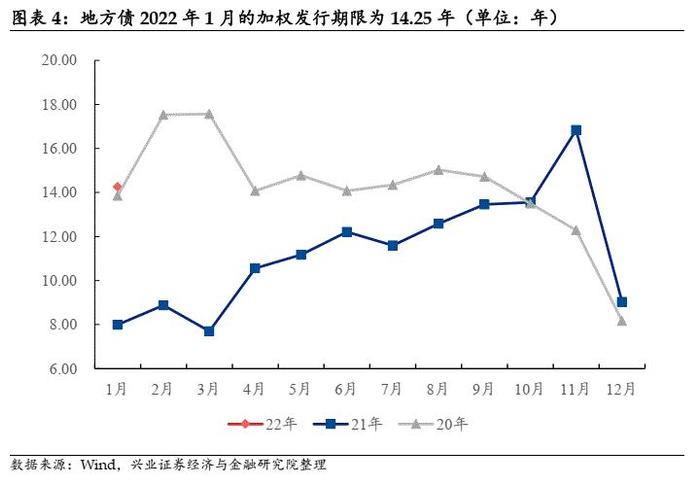

发行期限与发行利率:在新增专项债提前发行和明显放量的影响下,2022年1月地方债加权发行期限环比大幅上升至14.25年,明显高于2021年同期水平;同时,2022年1月地方债的加权票面利率为3.05%,环比略有提升,但仍显著低于去年同期地方债加权票面利率。

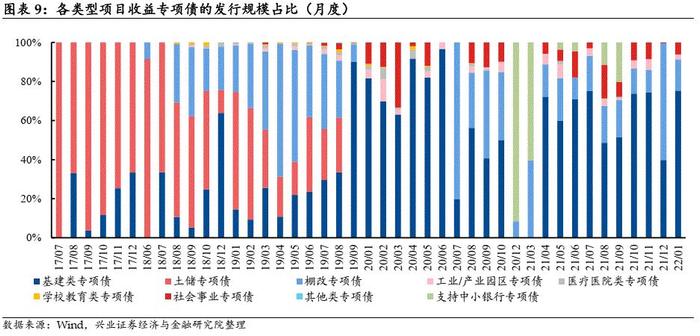

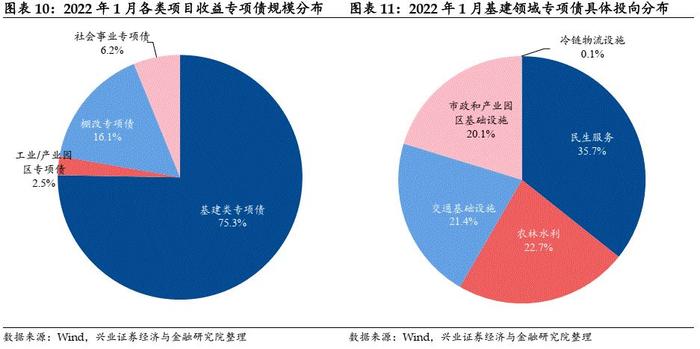

从2022年1月新增专项债的投向来看,以项目收益专项债为例:

1)基建类投向的项目收益专项债规模2341.42亿元,占比75.3%;

2)棚改专项债的发行规模为499.66亿元,占比16.1%;

3)社会事业专项债的规模为191.45亿元,占比6.2%。

地方债发行展望:一季度新增专项债发行节奏有望加快

稳增长诉求下,1.46万亿元的2022年新增专项债限额提前下达,一季度新增专项债发行节奏有望加快。从各地区披露的2-3月发行计划和1月实际发行情况来看,1季度新增专项债合计发行或将超1万亿元。

考虑到2022年地方债的到期规模进一步增加(2.76万亿元)+或用于隐性债务化解的新型再融资债的继续发行,2022年的再融资债发行规模可能会继续创造新高。

投资策略:对于银行自营等机构来说,当前地方债依然有较大的配置价值

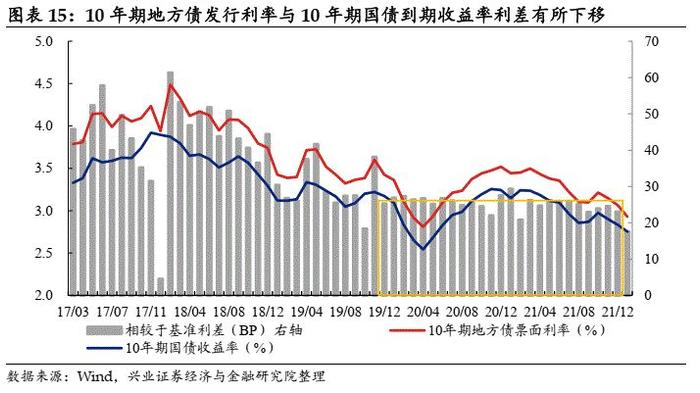

以10年期地方债为例,2020年以来地方债发行利率相较于国债到期收益率的利差稳定在25BP左右,但2022年1月利差下移到18BP左右;

综合地方债流动性和各机构配置的实际收益率水平,对于银行自营、保险、券商自营等机构来说,当前地方债依然有较大的配置价值。

风险提示:货币政策放松不达预期;政策落地不达预期。

2021年12月财政部提前下达了1.46万亿元的2022年新增专项债务限额。政策指引下,2022年1月新增专项债将再次提前发行,单月合计发行4843.8亿元,专项债发行明显放量。

2022年1月的地方债发行有何特征?2022年1季度的发行节奏会怎样?当前地方债的配置价值如何?本文带您一一解读。

1

多维度解析2022年1月地方债发行特征

1.1新增专项债再次提前到1月发行,发行明显放量

2022年新增专项债再次提前到1月发行。2021年12月财政部提前下达了1.46万亿元的2022年新增专项债务限额。稳增长诉求下,2022年新增专项债再次提前到1月发行,单月合计发行4843.8亿元,而2021年1月无新增专项债发行。2022年1月合计来看,地方债发行6988.6亿元,高于2021年1月的3623.4亿元。

按新增债、再融资债的分类来看,2022年1月地方新增债合计发行5837.0亿元,而2021年1月无地方新增债发行;2022年1月地方再融资债发行规模合计为1151.6亿元,较2021年1月的发行规模(3623.4亿元)明显减少。

按一般债和专项债的分类来看,2022年1月专项债合计发行5764.5亿元,较2021年1月的发行规模(1495.8亿元)大幅增加;2022年1月一般债合计发行1224.1亿元,较2021年1月的发行规模(2127.6亿元)有所下降;2022年1月专项债发行占比为82.5%,较2021年1月(41.3%)显著提高。

按新增一般债、新增专项债、一般再融资债、专项再融资债划分来看,2022年/2021年1月各类地方债分别发行993.3亿元/0亿元、4843.8亿元/0亿元、230.8亿元/2127.6亿元、920.8亿元/1495.8亿元。

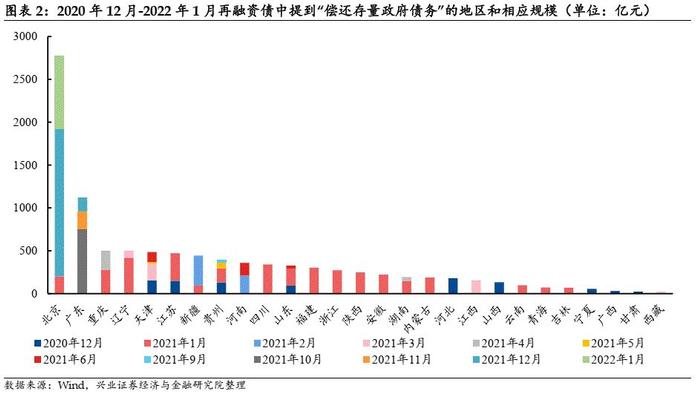

2022年1月新型再融资债继续发行或持续助力化解存量隐性债务。从2020年12月开始,部分再融资债募集资金用途表述为“偿还政府存量债务”,该部分资金或部分承担“置换债”的功能,用于化解地方政府隐性债务。

根据我们的统计,2022年1月涉及到募集资金用途变为“偿还政府存量债务”的再融资债规模为849.2亿元,全部由北京市发行。根据1月13日新华财经报道:“2021年10月以来,经国务院批准,上海市、北京市和广东省先后被纳入全国全域无隐性债务第一批试点省市,前期广东省和上海市已率先启动试点工作。近日,有消息称,北京市也即将启动试点工作”。2022年1月北京市发行新型再融资债,或也为助力其“全域无隐性债务”目标的实现。

整体来看,2020年12月以来涉及到募集资金用途变为“偿还政府存量债务”的再融资债合计发行规模已近1万亿元(9969.4亿元),其中北京(2770.3亿元)、广东(1121.1亿元)和重庆(500.0亿元)地区新型再融资债的发行规模位列前三。

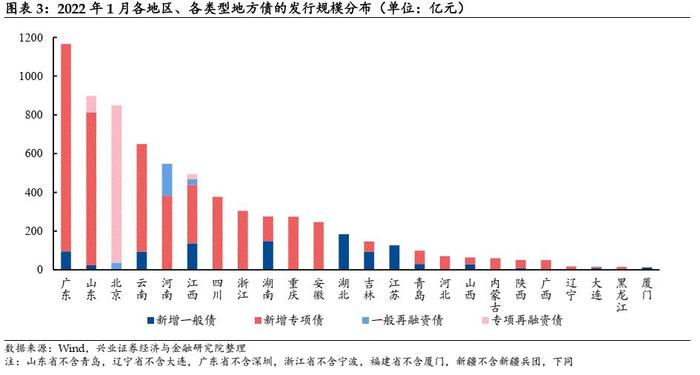

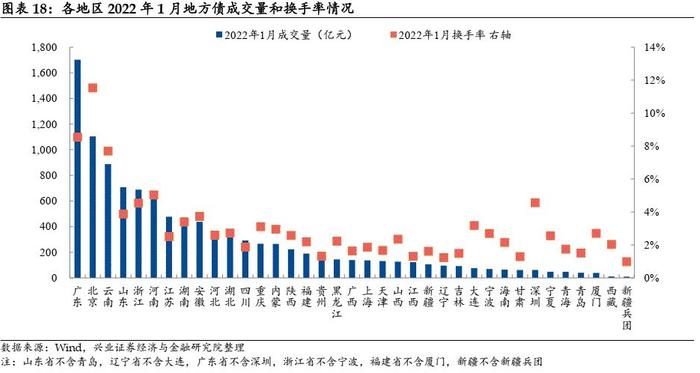

对于2022年1月的地方债发行,分地区来看,广东(不含深圳)的地方债发行规模为1165.59亿元,位居各地区第一,紧随其后的是山东(897.02亿元,不含青岛)、北京(849.16亿元)和云南(649.12亿元)等地区。

从新增专项债的发行来看,2022年1月广东(不含深圳)发行新增专项债高达1069.88亿元,发行规模位列第一,山东(789.38亿元,不含青岛)、云南(555.12亿元)和河南(382.01亿元)等地区的发行规模也相对靠前。

1.2地方债2022年1月的加权发行期限提升至14.25年

在新增专项债提前发行和明显放量的影响下,2022年1月地方债加权发行期限环比大幅上升,为14.25年,明显高于2021年同期水平(7.99年)。

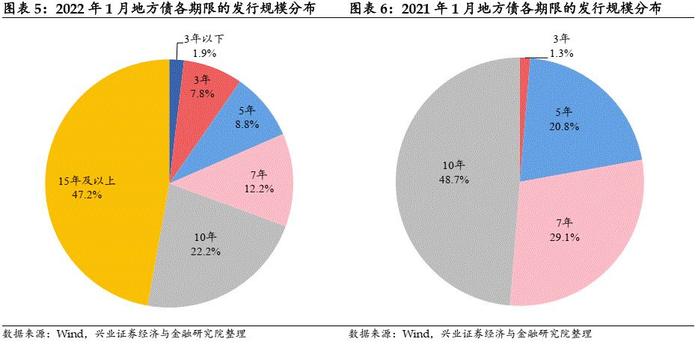

从地方债各期限发行规模的占比分布来看,2022年1月的15年及以上超长期限地方债发行占比高达47.2%,而2021年同期无15年及以上超长期限地方债发行。虽然3年及以下期限的地方债发行占比较2021年同期有所提升,但整体占比依然较小,其他期限的发行规模占比皆有所下降。

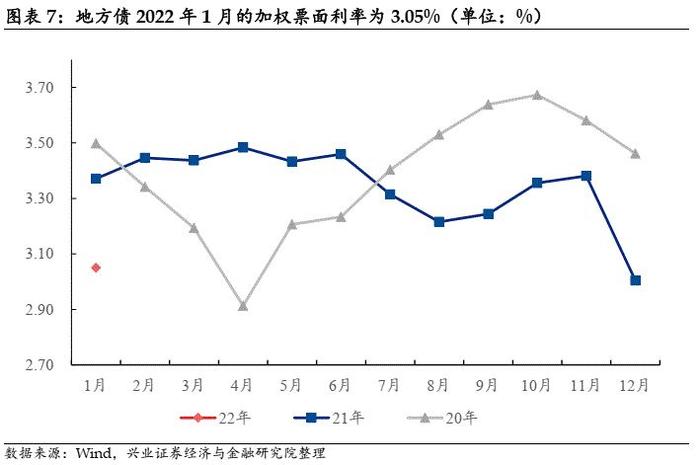

1.3地方债2022年1月的加权票面利率为3.05%

我们统计了各月地方债发行加权票面利率(按发债规模进行加权)。伴随着无风险利率的中枢下移,地方债2021年以来的加权票面利率也稳中有降。2022年1月,地方债的加权票面利率为3.05%,环比略有提升,但仍显著低于去年同期地方债加权票面利率(3.37%)。

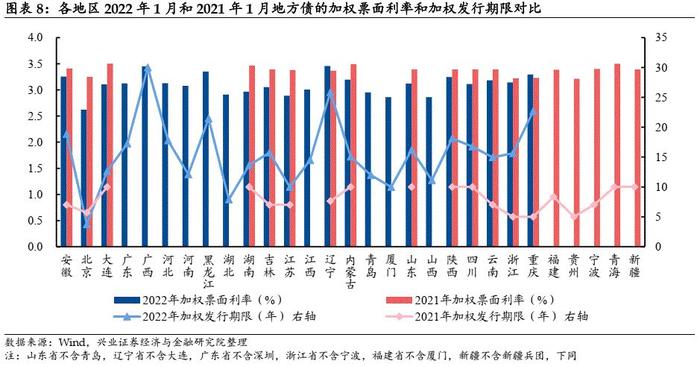

分地区来看,多数省市2022年1月发行的地方债期限较2021年1月拉长的同时,发行成本却同比有所下降。诸如安徽、湖南、吉林等地区2022年1月的地方债发行期限相较于去年同期有所拉长,而发行成本相较于去年同期则有所下降。

1.4新增专项债中,2022年1月基建类投向占比为75.3%

从新增专项债的投向来看,以项目收益专项债为例(单只普通专项债的投向较为宽泛,不便于统计),2022年1月发行的项目收益专项债(3110.27亿元)中,基建类投向规模为2341.42亿元,占比75.3%;棚改专项债的发行规模为499.66亿元,占比16.1%;社会事业专项债的规模为191.45亿元,占比6.2%。

对2022年1月基建领域的项目收益专项债具体投向来看,民生服务、交通基础设施、农林水利、市政和产业园区基础设施等领域占比分别为35.7%、22.7%、21.4%、20.1%,另外还有少数专项债投向了冷链物流设施等领域。

2

地方债发行展望:一季度新增专项债发行节奏有望加快

稳增长诉求下,1.46万亿元的2022年新增专项债限额提前下达,一季度新增专项债发行节奏有望加快。

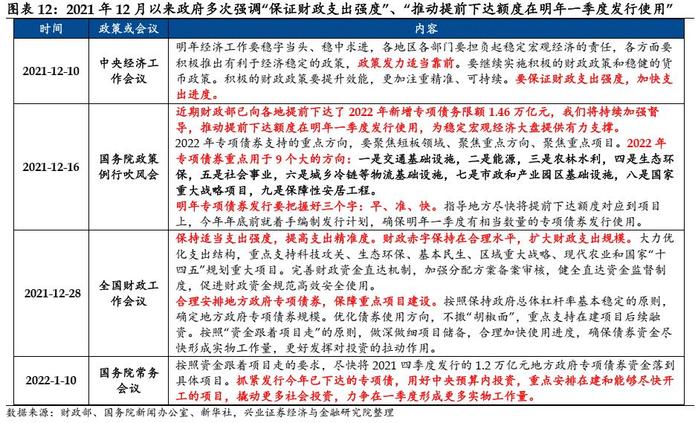

2021年下半年以来经济动能逐渐弱化,“稳增长”压力不断增加,2021年中央经济工作会议和全国财政工作会议都强调“保证财政支出强度”、“加快支出进度”、“扩大财政支出规模”,这可能表明中央政府对于基建投资的意愿明显增强。

国务院新闻办公室于2021年12月16日举行加强和完善地方政府债务管理情况国务院政策例行吹风会,其中提到已经提前下达了1.46万亿元的2022年新增专项债务限额,同时提到“专项债券发行要把握好三个字:早、准、快,确保一季度有相当数量的专项债券发行使用”。2022年1月10日国务院常委会也提出“抓紧发行今年已下达的专项债……力争在一季度形成更多实物工作量”,一季度新增专项债发行节奏有望加快。

从新增专项债的投向来看,根据国务院政策例行吹风会,2022年专项债券重点用于9个大的方向:一是交通基础设施,二是能源,三是农林水利,四是生态环保,五是社会事业,六是城乡冷链等物流基础设施,七是市政和产业园区基础设施,八是国家重大战略项目,九是保障性安居工程。

根据东方财富网2月9日报道,“21世纪经济报道记者从多位地方财政、发改系统人士了解到,近期监管部门下发通知,要求地方在前期报送专项债项目资金需求的基础上,补充报送一批专项债项目”。

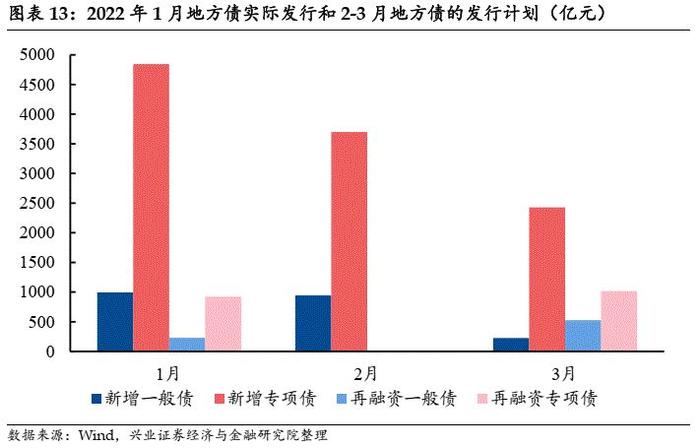

从2022年2-3月各地区已披露的地方债发行计划来看,2-3月计划发行的新增专项债合计超6000亿元,加上1月已发行的4843.8亿元,1季度新增专项债合计发行或将超1万亿元。

同时考虑到2022年地方债的到期规模进一步增加(2.76万亿元)+或用于隐性债务化解的新型再融资债的继续发行,2022年的再融资债发行规模可能会继续创造新高。

3

投资策略:对于银行自营等机构来说,当前地方债依然有较大的配置价值

3.1地方债发行利率从较基准上浮25BP左右有所下移

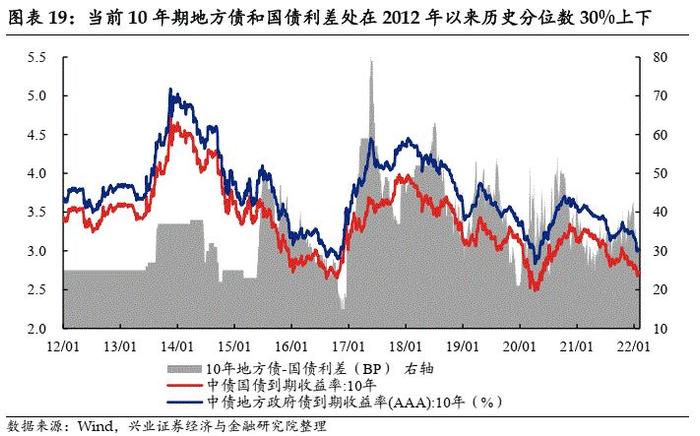

地方债发行利率从较基准上浮25BP左右有所下移。以10年期地方债为例,2020年以来,地方债发行利率相较于国债到期收益率的利差稳定在25BP左右,但2022年1月利差下移到18BP左右。根据1月24日财联社报道,“近日部分经济强省通知承销商,拟将地方债发行利差降至10BP,即票面利率区间下限在国债基准利率基础上上浮10BP,此前下限为国债基准利率+15BP”。

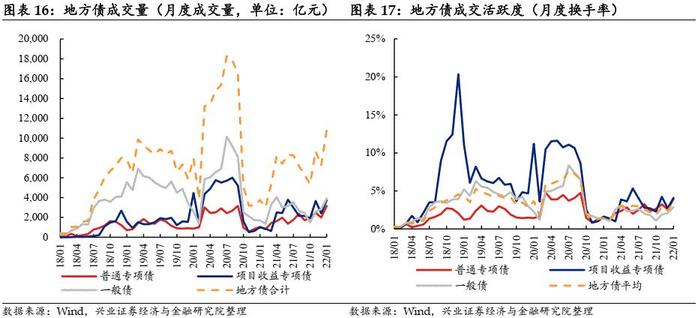

2022年1月,地方债的二级市场成交活跃度环比有所上行。

分地区来看,广东(1702.4亿元,不含深圳)、北京(1103.4亿元)和云南(887.8亿元)等地区2022年1月的地方债成交量位居前三,北京(11.5%)、广东(8.5%,不含深圳)、云南(7.7%)等地区2022年1月的地方债成交换手率位居前三。

3.2对于银行自营等机构来说,当前地方债依然有较大的配置价值

综合地方债流动性和各机构配置的实际收益率水平,对于银行自营、保险、券商自营等机构来说,当前地方债依然有较大的配置价值。

对于银行自营来说,考虑享受税收优惠(免征所得税和增值税)和风险权重占比低(20%)的优势,当前10年期和15年期地方债的实际收益率(扣除税收和风险权重)明显优于10年期国债、国开债、铁道债等。

对于保险、券商自营来说,扣除税收后,当前10年期和15年期地方债的实际收益率也优于10年期国债、国开债、铁道债等。

对于资管(公募基金、银行理财、券商资管等)机构来说,和5年AAA中短期票据、10年期铁道债等相比,扣除税收后,当前10年期和15年期地方债的配置性价比相对不高。

风险提示:货币政策放松不达预期;政策落地不达预期。