百达智能北交所IPO:市场空间或行业地位涉嫌误导性陈述,营收增长与采购脱节,技术创新能力存疑,内控有效性不足

2023年6月28日,百琪达智能科技(宁波)股份有限公司(以下简称公司/本公司/发行人/百达智能)向北交所提交了上市申请材料,正式向北交所冲击。如今距离发行人首次提交申请材料时间相距已9月有余,期间发行人经历了三轮问询,目前仍未叩开北交所的大门,这对于一般多经历两轮问询的北交所申报企业来说并不常见。不仅如此,随着监管机构陆续出台了一系列提高上市公司质量的监管政策,未来对申报企业的审核力度将更为严苛。可以预见的是,至少在成功募集资金到账前,发行人未来的上市之路将仍然会步履维艰。

据招股书显示,发行人主要从事永磁材料生产设备的研发、生产和销售以及永磁材料氢碎服务,产品主要包括半自动磁场成型压机、全自动磁场成型压机、全电动磁场成型压机以及氢破碎炉等,其中磁场成型压机是公司的主力产品,报告期内对公司的贡献度稳定在50%以上。对此,发行人在招股书中也不遗余力地对该产品进行了推介,称“公司荣获国内首台(套)装备认证的全电动磁场成型机目前在国内市场占据较大份额,处于行业领先地位”。然而根据招股书披露的2020年度-2022年度收入情况,发行人该款产品的的营收仅分别为5,753.51万元、7,079.79万元、11,279.13万元,营收规模并不大。显而易见,发行人当下的营收规模和一般投资者对行业龙头认知无疑有着不小的差距。

值得一提的是,浙商证劵作为发行人此次申报北交所的主承销商,其从业记录并不让人放心。大约在发行人申请中止上市审核的同时,上海证劵交易所对浙商证劵出具了警示函,对涉事的两名保荐代表人被予以3个月内不接受其签字的发行上市申请文件及信息披露文件的纪律处分决定,理由则是保荐工作中存在缺乏独立性、尽职调查履职不到位等情况。

也就是说,发行人和保荐机构作为此次申报上市的两个最重要的当事人,前者涉嫌对自己进行过度宣传,后者则已经被监管机构进行处罚,两者仅在上市申报阶段就已经呈现出涉嫌不诚信的迹象,这不禁让人对其申报材料的真实性产生怀疑。那么发行人申报材料的质量到底如何?信披内容真实性是否经得起检验?对此,估值之家将为诸位读者抽丝剥茧,还原一个真实的发行人。

一、主打产品营收规模和市场占有率不匹配,市场空间或行业地位涉嫌误导性陈述

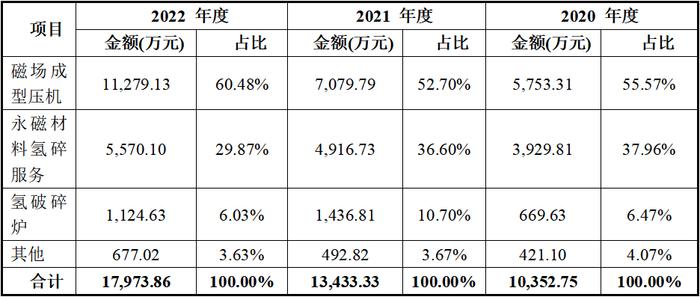

据招股书披露,发行人自成立以来一直深根耕于磁材加工设备领域,作为一家集研发、生产、销售及服务于一体的高新技术企业,发展至今已成功研发出多种产品。报告期内的主要产品或服务有磁场成型压机、永磁材料氢碎服务、氢破碎炉,三者占公司营收的比例始终稳定在96%以上,具体情况如下表:

如上表,报告期内,发行人实现的营业收入金额分别为10352.75万元、13433.33万元、17973.86万元,尽管增长幅度可观,但规模和当前动辄数亿乃至数十亿的IPO企业营收规模着实存在不小差距。主打产品磁场成型压机报告期内分别只有5753.31万元、7079.79万元、11279.13万元,仅2022年勉强破亿,但占营收的比例却始终稳定在50以上。至于披露的另一款主要产品氢破碎炉报告期内实现的营收更是分别只有669.63万元、1436.81万元、1124.63万元,此等营收规模对于绝大多数上市企业来说几乎可以忽略不计。

鉴于发行人目前当前的营收规模是如此的有限,不要说是投资机构,即便是业余投资者也很难将发行人与行业龙头联系在一起,但发行人偏要挑战公众常识,在招股书中毫不谦虚地称“目前在磁场成型压机以及氢破炉等产品领域,市场占有率稳居行业前列”。发行人不但自己自吹自擂也就罢了,还信誓旦旦地请中国稀土行业协会进行背书,称根据中国稀土行业协会出具的市场占有率说明文件显示:“公司生产、销售的磁场成型压机在国内稀土永磁行业2020和2021年市场占有率排名第一”,“公司生产、销售的磁场成型压机在2022年国内稀土永磁行业市场占有率排名第一”,“2020年至2022年,公司生产、销售的氢破碎炉在国内稀土永磁行业市场占有率排名前三位”。

很难想象,发行人居然是靠着一个年营收规模不过在5,753.31万元至11,279.13万元之间的产品就稳稳地坐上了行业龙头的地位,而年营收规模不过在669.63万元至1,436.81万元之间的产品竟然也能排名行业前三甲。如果发行人对自身市场地位的说法是准确的,那只能在以下两种情况下才有可能发生凭借较低的营收便能稳居行业前列:一是市场处于充分竞争状态,行业玩家众多,市场分割程度较高;二是行业市场空间十分有限,玩家数量过少,行业整体集中度较高。

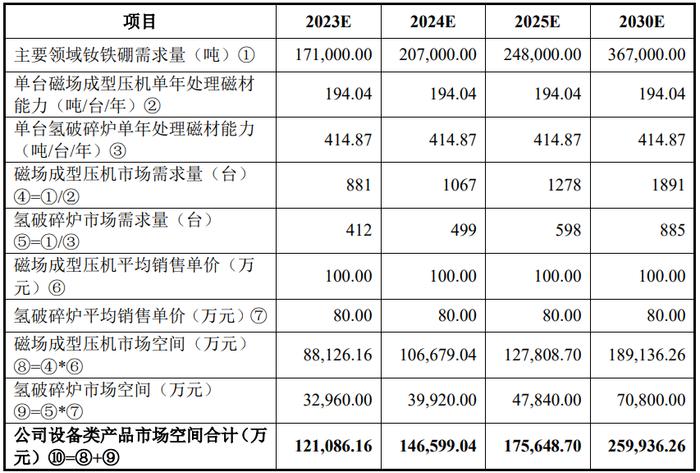

然而根据发行人披露的行业竞争格局和市场空间来看,发行人所处的行业似乎并不满足上述条件。首先在行业竞争格局方面,据发行人自述:“永磁材料专用设备行业是一个还未过渡到充分竞争的行业”、“永磁材料专用设备行业集中度较高,单个企业占整体市场份额较大,竞争目前处于相对稳定的状态”。也就是说,发行人所处的行业竞争并不充分,行业集中度较高,并不满足第一种情况。至于市场空间方面,鉴于并无咨询机构对此进行专门调研,发行人根据相关数据自行测算了行业的市场空间,具体情况如下:

如上表,发行人设备类产品,即磁场成型压机和氢破碎炉合计未来三年的预计市场空间分别为121,086.16万元、146,599.04万元、175,648.70万元,预计20230年将达到259,936.26万元。与此同时,发行人还对自己的市场占有率进行了测算,具体结果如下:

如上表,按照发行人自己的测算结果,公司磁场成型压机报告期内全球市场占有率分别为32.61%、27.42%、31.86%,氢破碎炉报告期内全球市场占有率分别为11.35%、11.31%、11.31%。考虑到发行人每年营收规模才堪堪过亿元,而其自身预测出的市场空间最低也在12亿元以上,以如此低的营收实现如此高的市场占有率显然不太可能。

为了使读者对发行人数据真实性有更直观的了解,估值之家利用发行人的测算结果,以发行人2023年测算的出的市场空间为基础,假设发行人预计2023年-2025年的20.44%市场增长率同样适用于2020年至2023年,然后推算2020-2022年对应期间的市场空间,最终模拟计算出的发行人报告期期内的市场占有率情况如下:

单位:万元

如上表,测算出的结果相当直观。如果磁场成型压机及氢破碎炉产品的市场空间在2020年-2023年同样以每年20.44%的速度增长,2020年度-2022年度对应的市场空间分别为69,305.68万元、83,472.63万元、100,535.46万元,对应期间的市占率分别为9.27%、10.20%、12.34%,与发行人估算的磁场成型压机动辄30%以上市场占有率有着相当大的差距。鉴于发行人的市场空间和市占率都是自己选取数据进行测算,并无第三方机构进行明确佐证,发行人披露的市场空间和市场占有率两者中间必有其一存在误导性陈述的嫌疑。

综上,发行人为了能够成功上市,不遗余力地对自身产品的领先地位以及市场中的领先地位进行大肆宣称,并貌似客观地搜集了多方数据进行证明,但囿于当下的营收规模实在撑不起发行人所吹嘘的市场地位和增长潜力,最终还是在市场空间和市占率这两大重要的投资参考指标上自相矛盾,自打嘴巴。

二、营收质量持续下滑,销售收现与采购支出严重脱节,营收增长缺乏采购支撑

报告期内,发行人实现的营业收入金额分别为10352.75万元、13433.33万元、17973.86万元,年均增长率高达31.76%,增长速度相当客观。不过在对增长原因进行考察后可以发现,增长质量难言令人满意。

首先,客户集中度快速增加,对个别客户的依赖程度加深。2020年度-2022年度,发行人前五大客户占销售总额的比例分别为38.16%、39.73%、53.17%,呈现快速增加趋势。其中源自第一大客户宁波韵升股份有限公司销售占比从2020年度的12.89%迅速增长至2022年度的22.56%,销售占比几乎翻倍。也就是说,发行人营收高速增长主要依赖于个别客户的短期内快速增加的采购规模,并不是通过开发新客户实现的。

单位:万元

其次,应收款项占营收比重居高不下。如上表,发行人报告期内应收款项占营业收入的比重分别为57.79%、46.85%、56.58%,除2021年度低于50%外,其余年度全部在55%以上。应收款项的高企一方面使得发行人报告期内的回收货款风险急速上升,应收账款坏账准备从281.53万元迅速增加至437.03万元;另一方面,会大大降低发行人营业收入的含金量,例如2021年度发行人经营活动产生的现金流量净额3141.07万元,而当年净利润为2095.51万元,前者较后者多1045.56万元。2022年度就立即来了个大反转,前者较后者反而低了1078.62万元。考虑到发行人给客户的信用期长达12个月,而一般企业的信用期多为6个月,发行人报告期内的营收增长很可能是通过放宽信用期实现的,并不具备可持续性。

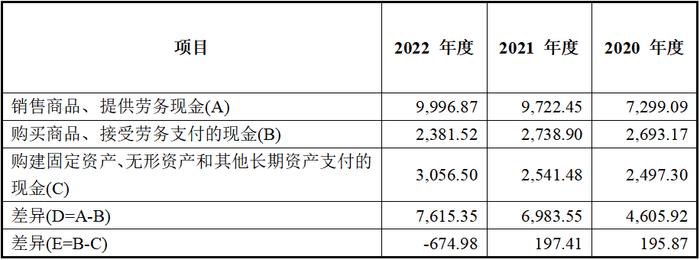

除了营收增长质量差强人意外,发行人营收增长的另一大疑点便是采购端的变动完全和销售端脱节。具体情况如下:

单位:万元

如上表,报告期内,发行人每年销售商品收到的现金规模分别为7299.09万元、9722.45万元、9996.78万元,而同期购买商品、接受劳务支付的现金仅分别为2693.17万元你、2738.90万元、2381.52万元,两者各年度分别相差4605.92万元、6983.55万元、7615.35万元。如果发行人与客户、供应商不存在货款结算周期和信用期,所有交易全部一手交钱一手交货,理想情况下发行人大约存在65%-75%的进销差价,如此暴利显然不符合发行人的经营实力和行业特点。

不仅如此,发行人作为一家专用设备制造企业,2020年度-2021年度购买商品劳务支付的现金几乎和购买长期资产的现金支出相当,2022年度甚至低于674.98万元,这同样不正常。对于一家成熟的制造业企业来说,由于长期资产往往需要较长的安装施工周期,长期资产的频繁更换势必耽误正常的生产经营活动,因而大规模的长期资产购置一般多发生在开办阶段或转型升级的过渡期,反映在财报上的结果上购买商品劳务的支出一般远高于购买长期资产的支出。发行人显然对此表示不服,在长期资产支出长期和原材料采购支出相当甚至超过的情况下,生产经营活动非但没有受到任何影响,反而一路狂飙,竟然实现了31.76%的增长率,着实让人不可思议。

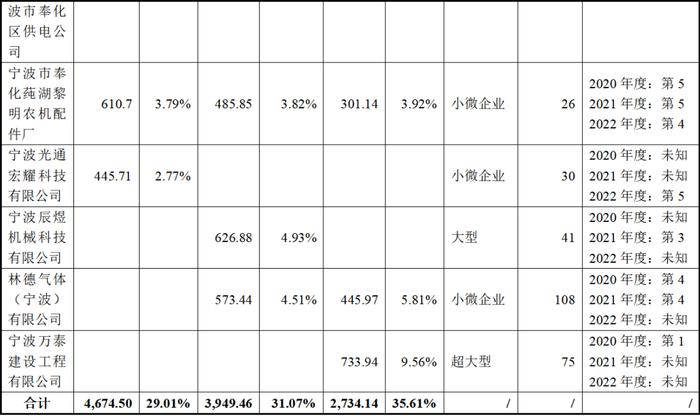

更为离奇的是,发行人披露的前五大供应商中有多家属于小微企业,经营实力和上市公司需要的供应商实力存在相当的差距,具体情况见下表。

单位:万元

如上表,发行人披露的8家各年度前五大供应商中,其中企业规模属于小微企业或微型企业的共有5家,人数低于100人的同样高达5家。其中宁波齐昇自动化系统有限公司作为发行人常年的第一大供应商,不仅企业规模属于小微企业,公开渠道查询到的员工人数居然只有1人。据天眼查显示,宁波齐昇自动化系统有限公司法人代表为胡伦江,此人直接持有发行人2.21%的股份,是发行人的重要自然人股东。面对如此多的小微企业供应商,且第一大供应商系发行人自然人股东的情况下,如果发行人和供应商通过串通联合的方式压低采购价格并以虚增净利润,并进而达到美化财务指标的目的,简直不要太容易。如此以来,发行人采购规模和销售规模的巨大差距便不难理解了。

综上,发行人营收规模虽然在报告期内实现了长足的增长,但此种增长是建立在对个别客户依赖程度增加以及回款风险长期偏高的情况下实现的,营收质量并不能让人满意。更为严重的是,发行人在销售端和采购端的表现完全脱节,在营收一路狂飙的同时采购商品的支出却裹足不前,2022年度甚至低于长期资产采购支出。鉴于发行人主要供应商中存在多家小微企业,且第一大供应商还系发行人自然人股东,如此诡异的供应商体系显然不能满足上市公司大规模、高质量、个性化的采购需求。

三、研发生产原材料占比均居高不下,技术创新能力和产品科技含量存疑

据发行人自述,公司产品研发和技术创新能力突出,公司已获得了发明专利10项、实用新型专利80项、外观专利5项、软件著作权5项,公司自主研发的全电动智能磁场成型机获得“国内首台(套)装备”认定并拥有3项省内首台(套)产品。不过,仔细对公司研发费用支出结构和产品成本构成后进行考察后不难发现,发行人所谓的技术创新能力存在被夸大的嫌疑。

报告期内,发行人各年度研发投入金额分别为721.38万元、849.64万元、1192.52万元,研发费用率分别为6.65%、6.09%、6.37%。乍一看,发行人的研发投入规模和投入强度也还可以。然而只要对研发费用内容和研发费用率和可比公司进行对比后不难发现,事实情况恐怕并非如此,具体情况见下表:

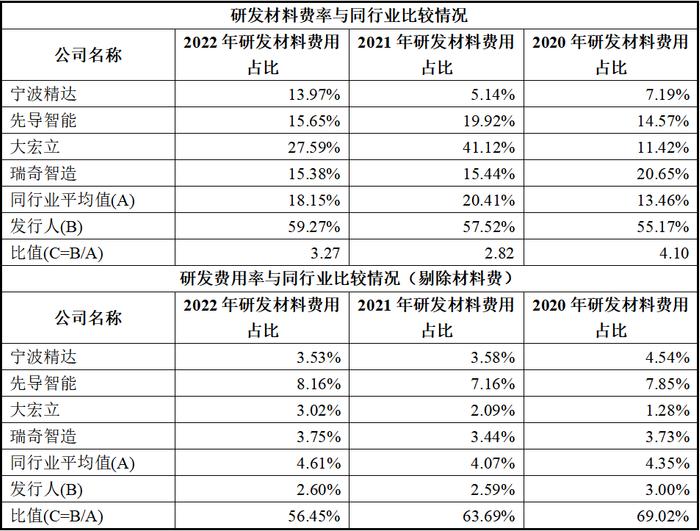

一般来说,研发活动最常耗用的支出可以分为人员、设备、材料三大类。对于绝大多数科技型企业来说,技术创新的实现更多地是依赖于研发设备的先进性和研发人员的创造性,而非无休无止地投入各种材料。反映在研发费用的结构上,人工费用、折旧摊销费占比一般较高。但发行人的研发模式却显得非比寻常,发行人研发费用共有职工薪酬、折旧与摊销、材料支出、其他四类支出,其中材料支出一枝独秀,占研发费用的支出比例分别为55.17%、57.52%、59.27%,而同行业可比公司平均水平分别只有13.46%、20.41%、18.15%。换言之,与可比公司研发活动更多地依赖于人的创造性不同,发行人研发活动主要是依赖于对各种材料的大量投入,对材料的依赖程度大约分别是可比公司的4.10倍、2.82倍、3.27倍。虽然发行人的研发费用率常年稳定在6%以上,账面上看起研发投入力度比可比公司投入力度要大,但将材料支出剔除后,发行人的研发费用率分别只有可比公司69.02%、63.69%、56.45%,研发活动的实际投入力度和同行业有着不小的差距。发行人研发活动的质量和真实性要打上很大的折扣。

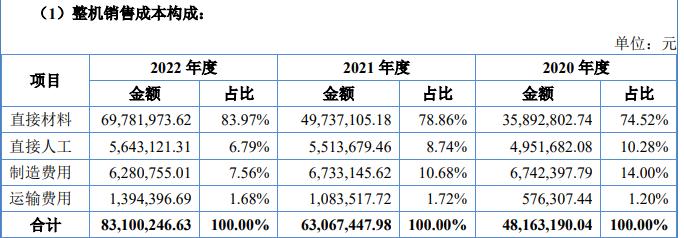

对材料的低效率投入不仅体现在研发活动上,生产活动同样如此。据招股书披露,发行人主营业务成本中直接材料占比分别为62.01%、64.38%、68.79%,占比始终居高不下。至于发行人引以为傲的磁场成型压机更是有过之而无不及,报告期各年度直接材料占比分别为74.52%、78.86%、83.97%,甚至呈快速上升趋势。一般来说,由于高科技产品的生产研发需要大量高素质的生产技术人员以及高精尖的机器设备,因而人工成本和制造费用等在成本结构中的占比较高。考虑到发行人的产品耗用的主要材料是钢材、铜材、氢气,并非名贵稀有材料,和一般专用设备制造业并无特殊之处,而发行人产品成本中几乎全部是这些廉价的工业用原材料。至少从成本结构反映的产品特性上来看,发行人的主打产品不过是大量工业廉价原材料的简单组装,完全看不出其中蕴含的科技含量。

综上,鉴于发行人研发活动和生产活动对原材料的投入表现出相当异常的依赖程度,而其所使用的原材料又是如此稀松平常,这说明发行人很可能就是一个规模稍大的原材料组装厂,技术创新能力和产品的科技含量都存在相当大的水分。

四、差错更正频发,公司监督机制形同虚设,合规经营问题突出,内控有效性不足

据公开信息显示,发行人自2018年1月开始挂牌新三板,距离此次申报北交所已经接近7年时间。照常理来说,经历过资本市场如此长时间的洗礼,发行人对资本市场的财务核算水平和公司治理机制应该早就了然于胸,但遗憾的是,发行人在合规经营方面表现的并不尽如人意。

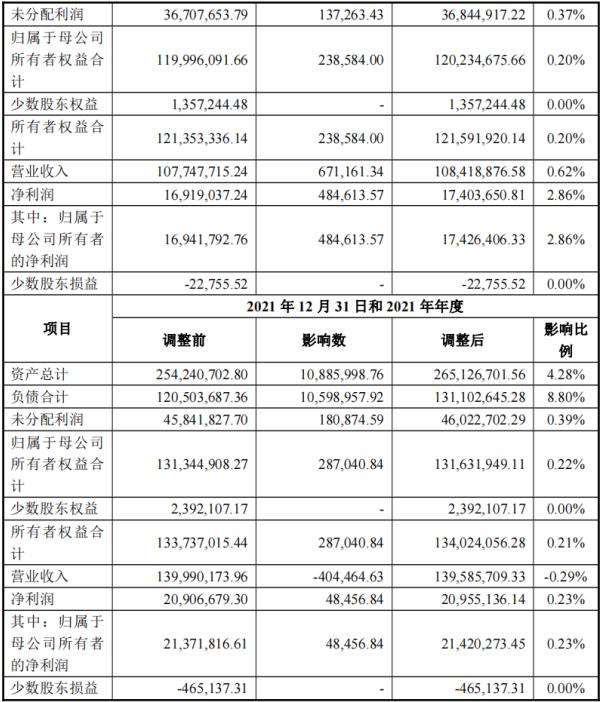

首先,差错更正频发,且差错金额巨大。报告期内,涉及的差错更正事项多达11项,如往来科目重分类调整、应付客户对价调整、收入成本跨期调整、存货及营业成本调整等。如此众多的差错事项对财务报表产生了广泛且重大影响,几乎所有科目都受到了波及。按照发行人披露的数据,2020年度差错更正对资产和负债的影响金额分别为1505.57万元、1481.71万元,比例则分别为7.52%、18.76%。2021年差错更正金额有所降低,但对资产和负债的影响金额仍分别有1088.60万元、1059.90万元。考虑这些差错更正不可避免地会影响财务指标计算的准确性,显然不能以一般的会计差错等闲视之,它不仅反映了发行人当前的会计核算水平根本未达到上市公司的要求,其财务数据的真实性也要打上不小的问号。

其次,股权高度集中,申报前抢先分红,监事会胜任能力不足,夫妻店管理模式下公司治理机制形同虚设。发行人自成立以来,发行人实际控制人为王晗权、王爽夫妇,2人合计持有发行人73.42%的股份,王晗权在报告期内一直担任公司董事长兼总经理,王爽则历任公司财务经理、人事主管、董事等职务。因此,无论是从股权结构上,还是从职位上看,发行人当前的管理模式属于典型的夫妻店式管理,实控人对发行人享有绝对的控制权。绝对的权力往往意味着绝对的腐败,尽管发行人目前经营规模并不大,也未上市成功,但实控人夫妻的心思似乎已经不太关心公司的长远发展。

据公开信息显示,2023年5月,发行人召开股东大会,宣布发放现金股利2924.00万元,而报告期各年度的净利润分别为1740.37万元、2095.51万元、3590.01万元,发行人几乎将最近一期的净利润全部用来分红。考虑到发行人报告期内用于采购商品劳务的金额分别只有2,693.17万元、2,738.90万元、2,381.52万元,没有一个会计年度采购商品劳务的现金支出超过2800万元,似乎在发行人看来,现金分红比改善经营更重要。如果再算上2020年度、2021年度分别507.00万元、1002.3万元,发行人申报前累计分红4433.3万元,而发行人此次募投项目补充流动资金不过4331.66万元。鉴于补充流动资金一般并没有用途使用限制,如果发行人侥幸上市成功,完全可以用募集资金填补现金分红产生的资金缺口,发行人很可能会将多次分红后产生的资金压力转移到广大投资者身上。

与发行人实控人肆无忌惮掏空公司资产相配和的是形同虚设的监督机制。报告期内,发行人虽然按照监管的要求成立了监事会,但监事会的成员的胜任能力非常令人堪忧。据招股书披露,发行人监事会成员共有3位,其中王兴杰虽贵为监事会主席,但其入职以来的历任职务分别为HD操作工,技术员,技术部副经理,完全看不出有任何履职能力。更令人感到不可思议的是,发行人居然一度安排其妹妹王静担任公司监事,完全不考虑亲属间回避原则,应付监管的心理昭然若揭。根据《上市公司治理准则》第60条的规定,监事应具有法律、会计等方面的专业知识或工作经验。监事会的人员和结构应当确保监事会能够独立有效地行使对董事、经理和其他高级管理人员及公司财务的监督和检查。显而易见,发行人的监事会并不满足准则要求。

最后,违规事项屡次发生,合规经营问题突出。据招股书披露,发行人参股子公司宁波昇达曾于2022年3月被宁波奉化区应急管理局开具3万元罚单,处罚原因未采取措施消除事故隐患。发行人自身虽尚未遭受处罚,但违规操作事项并不少。据不完全统计,报告期内,发行人涉及到的违规经营事项有实控人挪用公司资金进行理财、租用无证土地从事生产、票据转让无真实交易背景、实控人通过补助名义挪用公司资金、多次通过供应商转贷,合规意识相当淡薄。