“自动赎回型期权产品”的风险有多大?

震荡下跌、大幅调整是今年以来A股市场的关键词。市场跌跌不休之下,自动赎回型期权产品(也称为“障碍期权”)让投资人很“受伤”。据媒体报道,业内人士认为,这类型的产品并非稳健型产品,存在较大尾部风险,市场一旦下跌超过20%,客户大概率会面临比较大的亏损。

自动赎回型期权产品,一度被坊间某些机构称为“雪球结构”。这一说法其实拥有较强的误导性,使投资者产生了较大的认知偏差,以为其收益能“越滚越大”。另一方面,在国内,知名投资者平台雪球也对“雪球结构”产品这一说法开始采取法律手段维权,认为该名称引发大量用户误解这类期权产品为雪球所发售,从而基于对雪球的信任购买了该类型产品,却并未关注到其高风险特征。雪球从没有许可第三方使用“雪球”字样来对这类产品进行命名,严重侵犯了雪球的商标权,侵害了雪球和雪球用户的权利。因此本文中将使用这类产品的专业名称,也建议投资者充分了解产品背后真实的投资价值和风险特征后,谨慎投资。

事实上,自动赎回型期权产品是一种高风险的金融衍生品,在某些市场行情下会产生大幅亏损。

据第一财经报道,4月26日,上证综指跌破2900点,聚集了景气赛道成长股的中证500在25日大跌400点、击穿5500点的关键点位之后,26日跌破5300点,导致众多去年发行、挂钩中证500的这类型产品集体敲入。这意味着投资者无法获取保本收益,并开始承担亏损。

我国引入自动赎回型期产品的时间比较晚,公开资料显示,2017年年末,中金公司创设了第一个该类型的产品,此后,该类型产品迎来了一波热潮。2018年熊市触发敲入,国内首批自动赎回型期权产品遭遇暴击。事实上,作为第一个吃螃蟹的大型机构,中金公司的这个系列的产品并没有起名为“雪球结构”,而是非常专业的给每只产品以专有名称,以加强区分,同时避免投资者误解其能“越滚越大”。

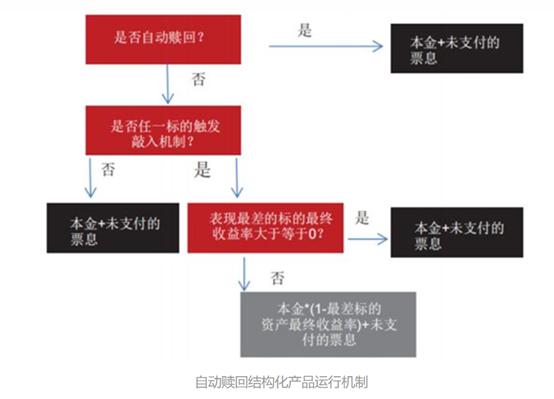

要理解自动赎回型期权产品为什么是高风险资产,得先了解它是怎么运行的。

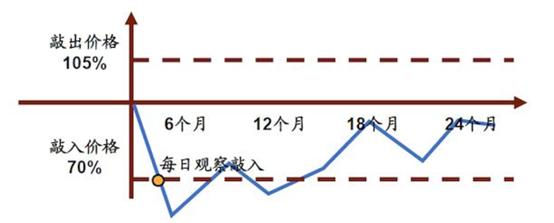

这类型产品一般为券商发行,券商营业部、银行多为代销,目前起售点多为100万元。期权可能存续的最长时间通常在6-24个月,目前国内该产品的挂钩标的多为中证500指数,也有挂钩A股、沪港通股票的。

其模式理解起来并不难,就像它的别名“障碍期权”,可以理解成给期权设了一上一下两个障碍,碰到上面那个障碍,期权自动生效,叫“敲出”;碰到下面那个障碍,期权自动失效,也叫“敲入”。

打个比方:有一个卖鸡蛋的,自己进了一堆鸡蛋,每个鸡蛋进价1块钱。他跟你说,你给我100块,我们打个赌:

(1)接下来1年,只要鸡蛋价格涨到1块1,我给你120块,赌局结束——敲出

(2)接下来1年,如果每个鸡蛋跌到7毛,你只能拿回70块,赌局也立马结束——敲入

(3)如果这一年,鸡蛋价格一直在7毛到1块1之间徘徊,他还是给你120元。

别看(1)和(3)的情况下,你能赚20%,但别忘了,如果鸡蛋跌到7毛钱,你就要承受30%的损失。

回到自动赎回型期权产品,它可以理解成券商向你买了一个“看跌期权”:他看跌,你看涨;涨了他付费,跌了你买单,跌多少你就要亏多少。

自动赎回型期权产品有三类收益情形:正收益、0收益、负收益。

这类型的产品是每日观察期权是否敲入,每月观察期权是否敲出。因此,在当下的震荡市场行情下,负收益的情形让不少专业投资者担忧:若观察期内,从未发生敲出事件,但曾发生敲入事件,且最后一个敲出观察日收盘价<期初价格,则投资者亏损=投资本金×标的期末价格较期初价格跌幅×杠杆。<>

华泰证券曾经在一篇文章里将这种产品比喻成“贪吃蛇”,挂钩标的就是那条蛇,敲出价与敲入价是上下两面墙,蛇在两面墙之间游走,存活越久,身体越长;只要碰到上面的墙,游戏就结束,结束越晚身体越长;但若只碰到下面的墙,身体反而可能变短。

自动赎回型期权产品其实是一个“上有顶、下无底”的低赔率结构——票息收益率即上限,但倘若产品敲入而未敲出,因此,挂钩标的跌多少,本金就要亏多少,投资者需要谨慎对待。

(文章来源:中国基金报)

(原标题:“自动赎回型期权产品”的风险有多大?)

(责任编辑:91)