成都农商银行不良贷款率1.20%!联合资信:不良资产回收处置仍需关注

转自:金融界

本文源自:金融界

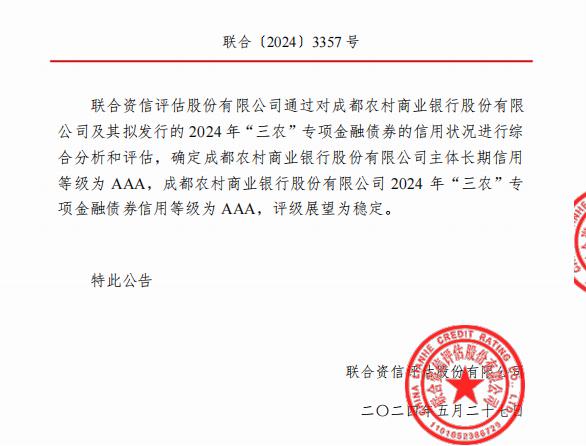

6月11日,据中国货币网发布的消息,联合资信发布成都农商银行主体及其相关债券的信用评级报告,报告显示,确定成都农商银行长期信用等级为AAA,同时确定成都农商银行拟发行的2024年“三农”专项金融债券信用等级为AAA,评级展望为稳定。

联合资信对成都农商银行的评级反映了2023年以来,成都农商银行存贷款业务发展态势较好、信贷资产质量保持较好水平、核心负债稳定性较好、拨备和资本充足等方面的优势。

同时,联合资信也关注到,成都农商银行存在一定规模的历史存量逾期投资资产,且主营业务开展受区域经济环境影响较大,未来业务开展、风险资产回收处置和信贷资产质量变化等情况仍需关注。

经营方面,仍需关注按揭业务增长的可持续性

报告表示,近年来得益于引入国资入股、回归市属国企属性的完成,成都农商银行持续充分发挥地缘优势,为其各项业务发展提供了有力支撑。

成都农商银行经营区域主要集中在成都本地,作为地方性商业银行,成都农商银行在当地营业网点分布广泛且下沉程度高,具备经营历史长、决策链条较短、本土化程度高、零售客群基础扎实等优势,良好的品牌知名度和社会关系网络为其业务发展提供了良好的先决条件;另一方面,成都地区银行业金融机构数量众多,同业竞争激烈,差异化竞争难度较大,对其业务发展带来一定挑战。

截至2024年3月末,成都农商银行存贷款市场占有率分别为10.49%和6.67%。

对公存款方面,成都农商银行高成本协议存款历史包袱已得到有效化解,截至2023年末,成都农商银行公司存款余额1449.07亿元,其中大家保险集团协议存款规模约180亿元。

对公贷款方面,近年来,成都农商银行对公贷款规模呈现持续增长的态势,但由于2023年贴现规模下降较多,叠加受前期宏观经济影响,市场信贷需求不足,2023年公司贷款增速有一定程度放缓,2023年末公司贷款余额3030.19亿元,其中票据贴现余额0.23亿元。

零售银行业务方面,储蓄存款规模呈现较好增长态势;在个人按揭贷款业务增长的驱动下,个人贷款业务规模持续增长,但需关注按揭业务增长的可持续性。截至2023年末,成都农商银行储蓄存款余额4370.04亿元,定期储蓄存款规模占储蓄存款总额的86.99%。截至2023年末,成都农商银行个人贷款总额1219.10亿元,其中个人经营贷款余额499.86亿元,住房按揭贷款570.79亿元,其余主要为信用卡及个人消费贷款。

另外,值得一提的是,截至2024年3月末,成都农商银行储蓄存款余额4690.22亿元,个人贷款余额1277.94亿元,其中法人口径按揭贷款余额606.16亿元,增速放缓明显。

财务方面,净息差收窄但优于行业平均水平

从盈利情况来看,近年来,在营业收入增长驱动下,成都农商银行净利润规模保持上升,平均净资产收益率亦保持增长,整体盈利能力有所增强。

2024年1—3月,在LPR下调、同业竞争加剧的影响下,成都农商银行净息差继续收窄,但得益于信贷资产规模的增长,其利息净收入同比有所上升;随着业务的持续开展,业务及管理费同比有所上升,信贷资产减值计提力度同比有所加大;在利息净收入增长的带动下,净利润实现较好增长。2024年1—3月,成都农商银行营业收入43.86亿元,同比增长13.26%;实现净利润21.77亿元,同比增长10.58%。

成都农商银行营业收入主要为利息净收入,其中利息收入主要由信贷资产和投资资产产生的利息构成,利息支出主要源于客户存款、市场融入资金和向中央银行借款。近年来,成都农商银行积极响应监管让利实体经济的号召,贷款端定价整体下行,生息资产收益率有所下滑,负债端持续下调存款利率以压降付息成本,加之前期高成本保险公司协议存款陆续到期亦推动负债端付息成本下降,但由于负债端成本调整周期较长,成本压降速度不及生息资产收益率下行速度,在上述综合影响下,成都农商银行净息差持续收窄,但仍高于行业平均水平。近年来,得益于信贷业务规模的增长,成都农商银行利息净收入有所上升,带动营业收入保持增长。成都农商银行手续费及佣金净收入主要包括代理业务手续费、账户监管费及结算与清算手续费等,整体规模不大,对营业收入贡献度较小。投资收益方面,近年来,随着投资资产配置力度加大,成都农商银行投资收益保持增长,对营业收入形成一定补充。

公开资料显示,成都农商银行成立于2009年12月,是由原成都市农村信用合作社联合社、原成都市14家区(市)县农村信用合作社联合社、192家农村信用合作社、原新都区农村信用合作联社及龙泉驿农村合作银行合并组建的成都市农村信用合作联社股份有限公司基础上发起设立的股份有限公司。2011年,成都农商银行以每股1.60元的价格定向增发普通股41.02亿股,共募集资金65.63亿元,增资完成后,成都农商银行注册资本100.00亿元。兴城投资持有成都农商银行35%的股权,为成都农商银行的第一大股东。据悉,兴城投资控股股东及实际控制人均为成都市国有资产监督管理委员会,因此成都市国资委为成都农商银行的实际控制人和最终受益人。