风险定价 | 降息交易波动剧烈 - 6月W3(天风宏观林彦)

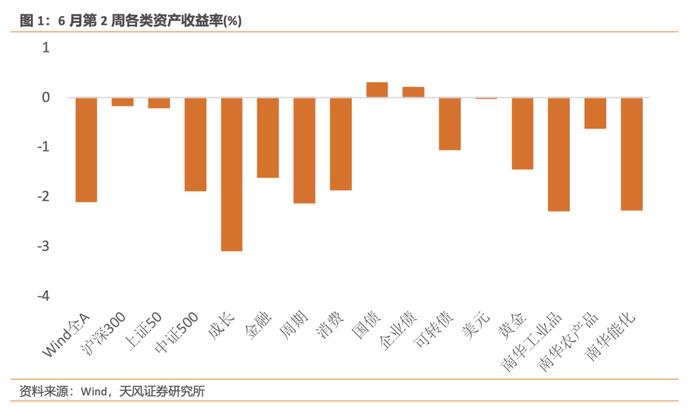

6月第2周(6月3日-6月7日),美股三大指数普遍上涨,Wind全A窄幅震荡,日均成交小幅上涨至7680亿元。30个一级行业中,电力及公用事业、交通运输涨幅领跑,轻工制造和综合表现靠后。信用债指数上涨0.20%,国债指数上涨0.29%。

权益

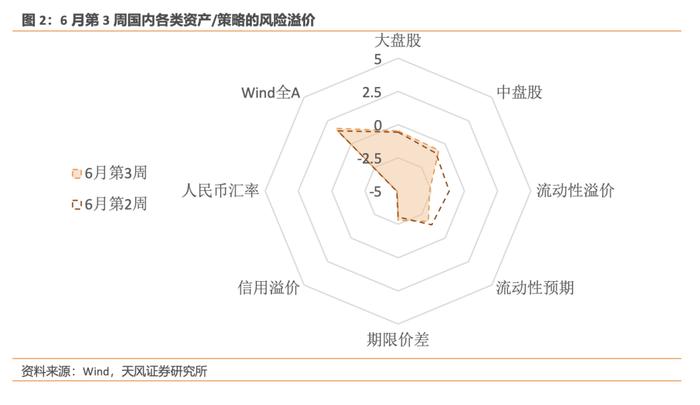

6月第2周,Wind全A的风险溢价处在【中性略偏高】水平位置(中位数上0.53倍标准差,67%分位)。沪深300风险溢价小幅上涨至52%分位、中盘股(中证500)上涨至43%分位,上证50的风险溢价上升至45%。金融、周期、成长、消费的风险溢价为30%、33%、73%、91%分位。

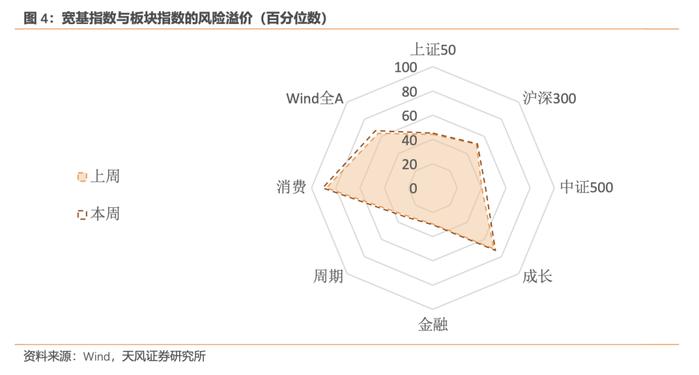

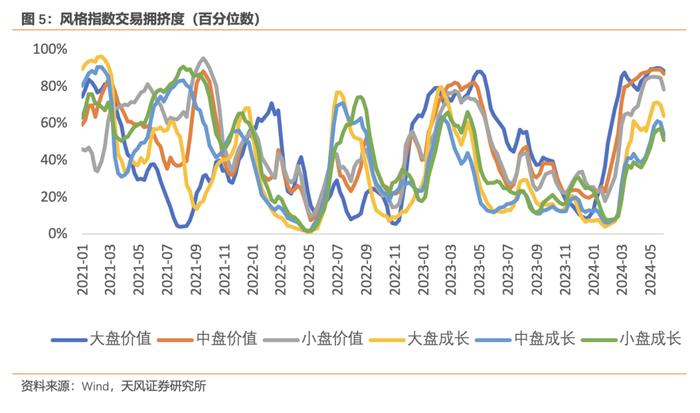

6月第2周,价值和成长风格交易拥挤度都有所回落,成长风格整体性价比吸引力仍略强于价值,需要注意的是价值板块的拥挤度是从较高位置回落,短期内可能会维持拥挤瓦解的趋势(交易拥挤度形态类似去年一季度)。

大盘价值、大盘成长、中盘价值、中盘成长、小盘价值、小盘成长的拥挤度分别为88%、64%、87%、54%、78%、51%历史分位。

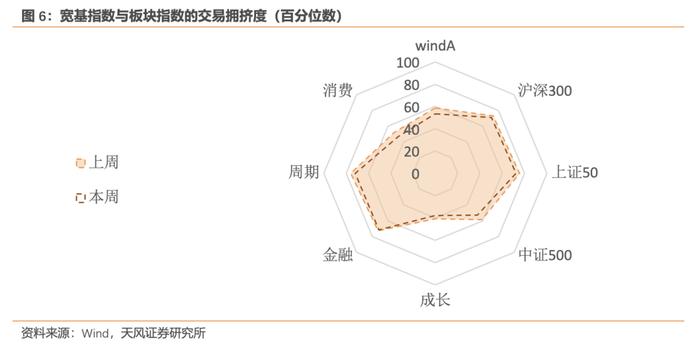

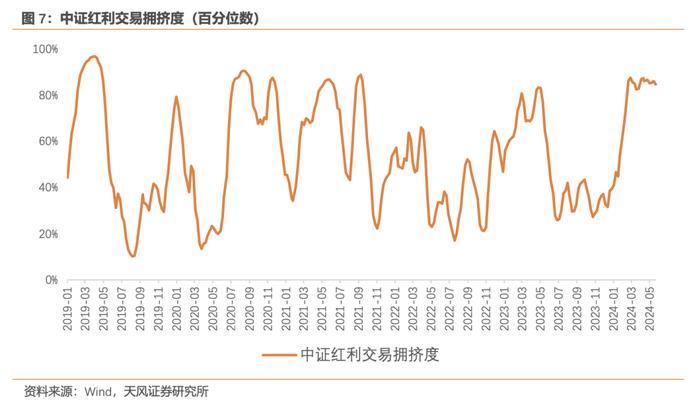

宽基和板块上、沪深300、上证50、金融和周期的交易拥挤度高于中性,Wind全A、中证500和消费相对中性,成长的交易拥挤度偏低。中证红利指数的拥挤度高位震荡,交易上盈亏比依旧不高。

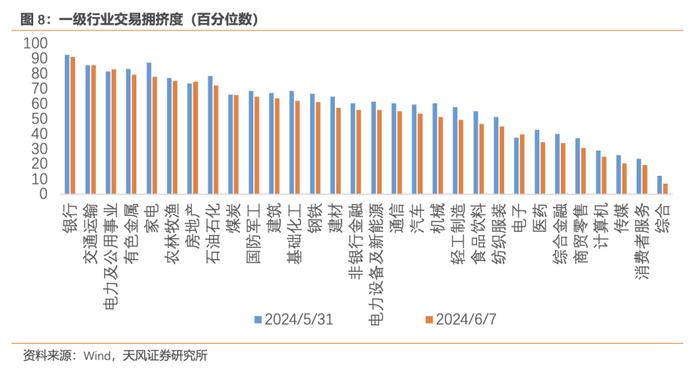

6月第2周,30个一级行业的平均拥挤度(55%分位)小幅下降,目前略高于中性。拥挤度最高的为银行、交通运输和电力及公用事业;消费者服务、传媒和综合的拥挤度最低。(详见图8)

债券

6月第2周,跨月需求过后流动性溢价迅速下降至24%分位,流动性环境处在【较宽松】区间内。市场对未来流动性收紧的预期下降至32%分位,对宽松的积极定价有所收敛。期限价差上升至22%分位,长端相对于短端性价比一般;信用溢价下降至0.6%分位,信用下沉策略的性价比非常有限。

债券的交易拥挤度继续下降,利率债的短期交易拥挤度上升至43.5%分位,交易维度上盈亏比中性略高。信用债的短期交易拥挤度回落至中性附近,位于52%分位,继续向中位数靠近。可转债的短期交易拥挤度下降至71%分位。

商品

能源品:6月第2周,布油先跌后涨,行至在79.47美元/桶。原油库存量上升至165百万桶。美国石油总储备上升1435万桶,战略储备维持稳定,库存变化显示旺季前原有需求减弱。

基本金属:6月第2周,受降息预期扰动,有色价格普遍下跌。铜下跌1.19%,沪铝下跌1.03%,沪镍下跌5.14%。

贵金属:伦敦金现货价格下跌1.44%。COMEX黄金的非商业多头持仓拥挤度变化不大,目前处在97%历史分位。6月第2周,现货黄金ETF的仓位上涨至3801.6吨,机构投资人的仓位仍处在相应低位。

我们预计三季度二次通胀逐渐从叙事变为现实,通胀预期的回升将有望压制实际利率,机构投资人或由空转多。黄金中期配置价值依旧非常有吸引力。但黄金的短期交易拥挤度下降至90%历史分位,不仅短期交易盈亏比不高,交易拥挤度的瓦解力度也偏大,短期可能维持技术性调整趋势。

汇率

6月第2周,美元指数收于104.93。在岸美元流动性溢价下降至22%分位,离岸美元流动性溢价下降至45%分位,美元流动性环境维持在【宽松】区间内。

离岸人民币汇率保持7.24。中美实际利差的历史分位数仍低于中性,从赔率上看,人民币目前吸引力不强。

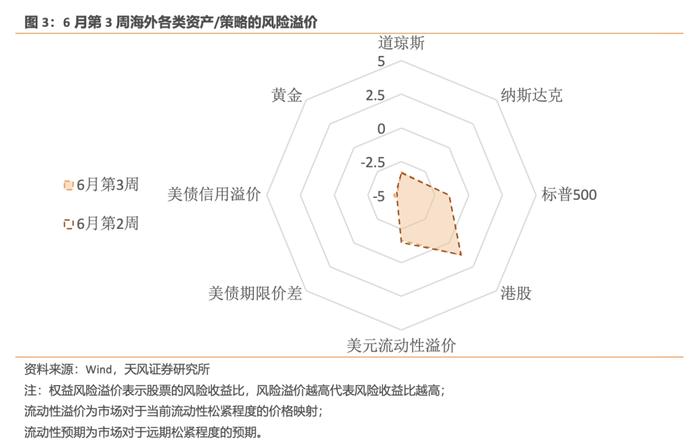

海外

6月第2周,降息预期波动较大,非农就业人数数据大超预期,纠偏了前期的衰退交易。CME的美联储观察显示,首次降息时间点的预期为11月,全年降息次数预期仍未超过两次。我们认为,美国经济数据走弱是对货币政策隐含收紧的“再适应”,不宜以4月数据外推美国经济走势,不宜对降息预期转向乐观(详见《美国经济对再通胀的重新适应》,2024年6月5日)。

6月第2周,10Y美债名义利率维持在4.4%,10Y美债实际利率维持在2.1%,10年期盈亏平衡通胀预期维持在2.3%。美国10年-2年期限利差倒挂幅度上涨至44bps。

6月第2周,美股三大指数普遍上涨。道琼斯,标普500以及纳斯达克分别上涨0.29%、1.32%、2.38%。标普500、道琼斯和纳斯达克的风险溢价分别保持稳定,分别位于36%、17%和16%分位。美国投机级信用溢价处在5.9%的低位,投资级信用溢价则处在5.5%分位,美国信用环境维持非常宽松。

地缘冲突进一步升级;经济复苏斜率不及预期;货币政策超预期收紧

宋雪涛 | 首席研究员

美国北卡州立大学经济学博士,发表有CF40专著、学术论文、央行工作论文等。2018、2019、2020年金牛奖全市场最具价值分析师,2021年金牛奖最佳分析师,2020、2021、2022、2023年Wind金牌分析师、上证报最佳分析师,2019、2020、2021、2023年新浪金麒麟分析师,2020、2021、2022年入围新财富最佳分析师,2023年新财富最佳分析师(第5)。

林 彦 |研究员