券商与会计所同被罚,一家上市公司重组项目牵出三张罚单,年内已三家券商重组项目被罚

财联社7月11日讯(记者赵昕睿)7月10日,上交所下发3张监管措施决定书,上市公司、独立财务顾问及会计事务所都在处罚范围内,涉及现场督导中发现上市公司重大资产重组存在违规情形。

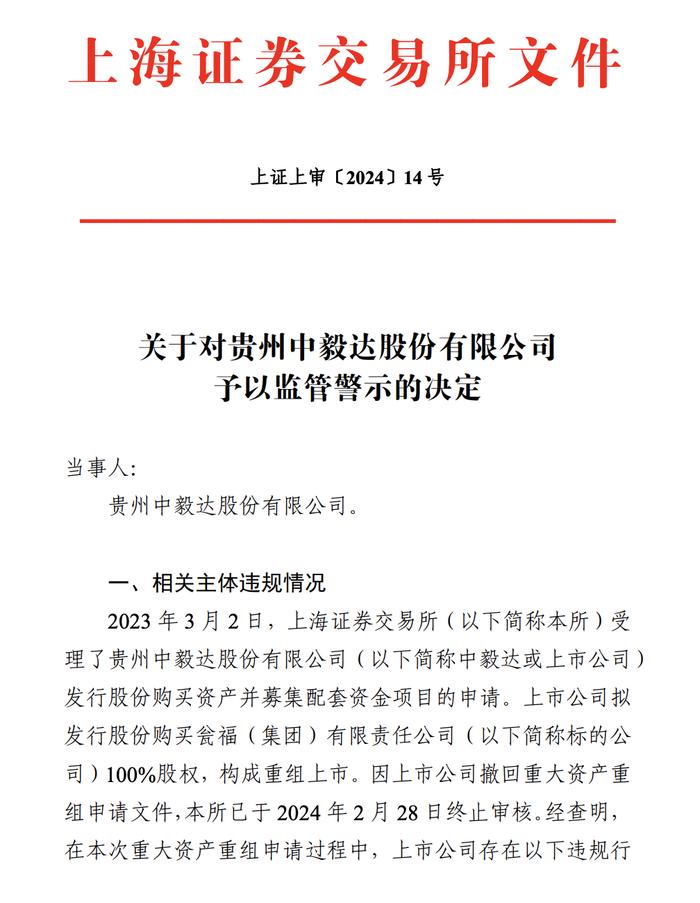

根据申报文件,上市公司中毅达(贵州中毅达股份有限公司)作为当事人,拟发行股份购买标的公司(瓮福(集团)有限责任公司)100%股权,构成重组上市。上交所官网显示,中毅达于2023年3月2日开始被受理发行股份购买资产,并募集配套资金项目的申请,因和独立财务顾问华创证券主动撤回申请,在2024年2月28日被终止审核。

经查明,在本次上市重大资产重组申请过程中,中毅达存在以下违规行为:

一、未充分披露标的公司相关收入调整的完整性依据;

二、未充分披露标的公司经销、直销收入划分依据。

上市公司作为信息披露第一责任人,由于未充分披露标的公司收入调整的依据,标的公司经销与直销收入划分不合理,未能保证信息披露的真实、准确、完整,最终被上交所予以监管警示。

此外,今年以来,在上交所已终止的重大资产重组项目分别还有宁夏建材(中金公司)、海汽集团(中信建投证券)、博通股份(开源证券)以及山东华鹏(国金证券);宁夏建材因不符合上市公司重大资产重组的相关规定,最终被终止审核,其余项目全为主动撤回。

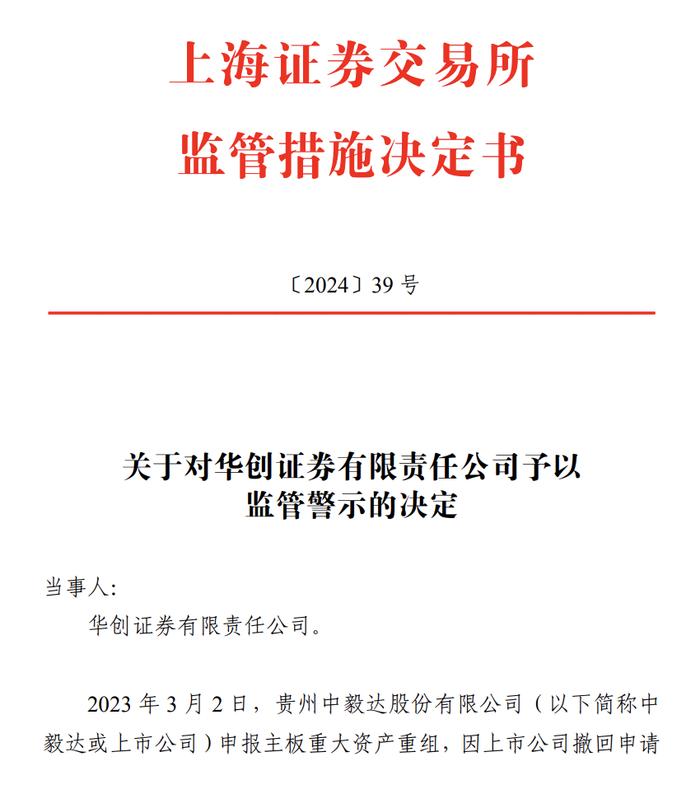

重大资产重组存在3项违规,华创证券被采取监管警示

华创证券作为中毅达的独立财务顾问,在上交所对重组上市审核及现场督导中发现几大违规情况。

一是,存在对标的公司贸易收入内控有效性、收入调整完整性核查不到位的情形。中毅达拟发行股份购买标的公司100%股权,构成重组上市,根据申报文件,标的公司贸易业务收入在2020年至2022年间,分别达到64.49亿元、131.63亿元、144.6亿元,占营业收入的比例超过30%。重组报告书披露,标的公司对报告期内营业收入进行了大额审计调整,在项目申报后,仍对2020年度营业收入调减7.28亿元。

经过现场督导,前述收入调整主要涉及无商业实质的贸易业务或代理业务,此类业务除在内部系统或采购明细表摘要中进行标注外,与正常贸易在签订合同、回款等方面无明显差异。由于标的公司贸易业务收入占比较高,超过30%,但在相关收入在申报前后均发生了审计调整后,华创证券不仅未对上述收入结构及异常情况提高注意义务,还未就相关收入调整是否完整提供充分依据,未充分说明对标的公司贸易业务内控有效性的核查措施。

二是,存在对标的公司经销、直销收入划分依据核查不到位的情形。根据申报文件,2020年至2022年,标的公司自产产品直销业务收入分别为88.15亿元、112.86亿元和156.52亿元,其中部分直销客户采购标的公司产品后用于贸易业务(以下简称直销贸易商),标的公司对直销贸易商实现收入占直销业务收入比重约为60%。但在经过现场督导,发现标的公司多个经销商客户部分收入被划分为直销贸易商收入,报告期内涉及金额分别为12.82亿元、12.10亿元及20.80亿元,占直销业务比重分别为14.54%、10.72%和13.29%;也就是说,若把多个经销部分收入从直销贸易商收入中扣除,区分清楚,直销贸易商在直销业务收入占比未必能达到约60%。

另外,申报文件中兼营经销与直销业务的客户,有部分在尽职调查访谈中表示其仅为标的公司的经销商,意味着文件中有关直销业务数据并不客观。作为独立财务顾问的华创证券,却未能结合标的公司直销、经销业务划分的异常情况履行审慎核查义务,未严格分析并核查在直销客户中细分直销贸易商的依据及合理性,并未说明对标的公司销售终端核查的充分性。

三是,存在对标的公司经销商收入终端核查相关问询回复内容与底稿不一致的情形。文件显示,2020年至2022年,标的公司自产产品经销业务收入分别为38.65亿元、57.87亿元、70.05亿元。但现场督导中查出以下三项纰漏;

(一)未关注到问询回复中经销商销售至终端客户的数据与工作底稿不一致,存在将部分经销商的下游贸易商客户错误归类为终端客户、部分经销商访谈回复的终端销售比例与其提供的销售明细数据存在较大差异等情况。

(二)未关注到获取的部分经销商下游客户销售数据不完整,走访的大量经销商仅提供部分或个别销售明细,但将其全部收入纳入问询回复核查结论。

(三)获取的大量经销商进销存报表显示期末库存数为0,存在不准确的情况,其中部分经销商进销存报表存货余额与财务报表不符。

另外,还存在计算错误,涉及对标的公司向主要境外客户销售自产产品与开展贸易业务的收入划分,包括部分访谈程序执行不到位、部分走访金额统计比例有误,对项目存货监盘不到位等。

综合第三项违规情形中的三项细则,从华创证券数据存在较大差异、不完整及不准确中得以看出,券商质控及内核未重点关注前述重要问题或对部分问题的跟踪落实不到位,并未充分关注项目组相关回复内容是否有底稿支持。

其中,第一项与第二项违规事项也是上市公司中毅达主要违规事项,但券商作为独立财务顾问,工作底稿也是被审查的一部分,不仅是作为申报资料最核心的依据,更是项目尽职调查工作的全部体现。结合上述三项违规情形,因未就上市公司收入调整履行审慎核查义务,未充分取得经销、直销收入划分依据,对标的公司经销商收入终端核查相关问询回复内容与底稿不一致,质控、内核部门未有效发挥制衡约束作用,最终,华创证券被予以监管警示,并于收到决定书后20个交易日内提交整改报告。

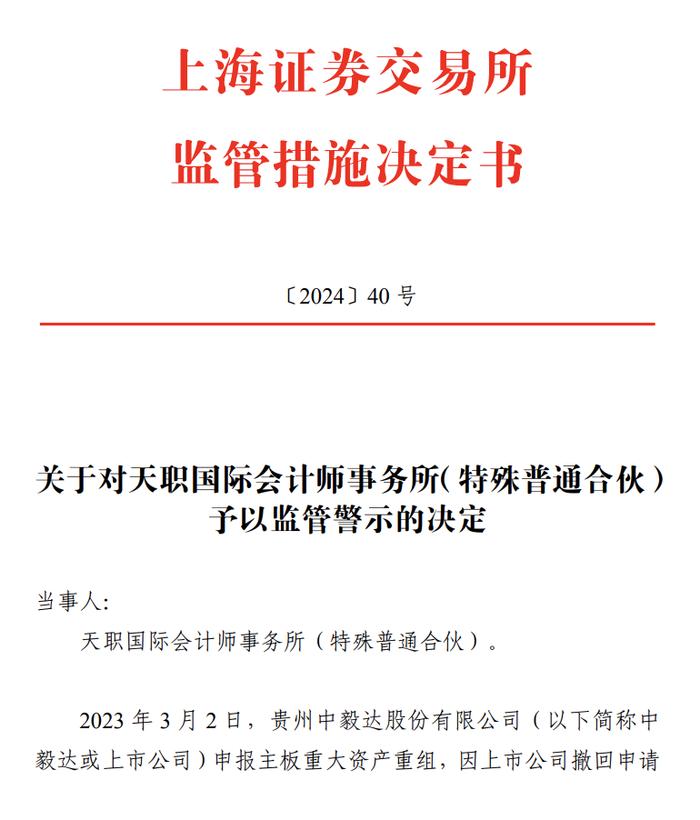

除独立财务顾问被采取监管措施外,会计师也因标的公司被上交所一同处罚。决定书显示,在现场督导中,天职国际会计师事务所违规事项与细则皆与华创证券相同,因三项违规情形,造成未就上市公司收入调整履行审慎核查义务,未充分取得经销、直销收入划分依据,对标的公司经销商收入终端核查相关问询回复内容与底稿不一致,履行专业职责不到位的情况。上交所最终决定予以监管警示,会计师还需在收到决定书后20个交易日内,提交整改报告。

同时,华创证券被要求应当引以为戒,采取切实措施进行整改,对照相关问题进行内部追责;天职所及相关会计师采取有效措施对相关违规事项进行整改,并就相关项目的审计风险进行深入排查,举一反三,制定有针对性的防范措施,切实提高审计执业质量。而当事人中毅达应依法充分披露投资者作出价值判断和投资决策所必须的信息,保证发行上市申请文件和信息披露的真实、准确、完整。

年内已有2家券商因重大资产重组被罚

今年以来,因重大资产重组被罚的券商并不多见。据易董显示,先前被罚的券商分别有中航证券和光大证券2家。

2月18日,中航证券作为上市公司天海防务重大资产重组的独立财务顾问,因在从事该项财务顾问业务的持续督导工作中未勤勉尽责,未充分履行核查义务,制作、出具的《持续督导报告暨总结报告》存在不实记载。上海证监局最终决定对公司采取出具警示函的监管措施。

另一张券商罚单则涉及金通灵重大资产重组事项。5月14日,因光大证券在金通灵2018年发行股份购买资产并募集配套资金项目履行持续督导职责过程中,未充分履行核查义务,利用其他证券服务机构专业意见未进行必要的审慎核查,导致制作、出具的2018-2020年度持续督导意见存在不实记载。财务顾问主办人员周平、王世伟对上述违规行为负有直接责任,公司与两名财务顾问人员被江苏证监局一同采取出具警示函的监督管理措施。

此外,因金通灵一事,江苏证监局于5月14日连续发布多达7张券商罚单,还牵连到华西证券、东吴证券、国海证券。从7张罚单来看,4家被罚券商的业务疏漏贯穿于金通灵造假6年中发债、定增、并购等多个环节,券商对不同项目履行持续督导职责过程中,需不断提升相关核查义务。