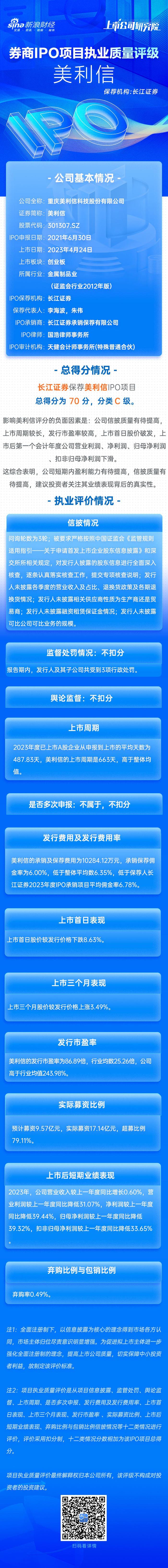

长江证券保荐美利信IPO项目质量评级C级 募资17亿元上市首日破发 上市当年净利润大降近四成

(一)公司基本情况

全称:重庆美利信科技股份有限公司

简称:美利信

代码:301307.SZ

IPO申报日期:2021年6月30日

上市日期:2023年4月24日

上市板块:创业板

所属行业:金属制品业(证监会行业2012年版)

IPO保荐机构:长江证券

保荐代表人:李海波,朱伟

IPO承销商:长江证券承销保荐有限公司

IPO律师:国浩律师事务所

IPO审计机构:天健会计师事务所(特殊普通合伙)

(二)执业评价情况

(1)信披情况

问询轮数为3轮;被要求严格按照中国证监会《监管规则适用指引——关于申请首发上市企业股东信息披露》和深交所所相关规定,对发行人披露的股东信息进行全面深入核查,逐条认真落实核查工作,提交专项核查说明;发行人未披露各季度的营业收入及占比、退换货政策及各期退换货情况;发行人未披露相关供应商性质为生产商还是贸易商;发行人未披露融资租赁保证金情况;发行人未披露可比公司可比业务的规模。

(2)监管处罚情况:不扣分

报告期内,发行人及其子公司共受到3项行政处罚。

(3)舆论监督:不扣分

(4)上市周期

2023年度已上市A股企业从申报到上市的平均天数为487.83天,美利信的上市周期是663天,高于整体均值。

(5)是否多次申报:不属于,不扣分

(6)发行费用及发行费用率

美利信的承销及保荐费用为10284.12万元,承销保荐佣金率为6.00%,低于整体平均数6.35%,低于保荐人长江证券2023年度IPO承销项目平均佣金率6.78%。

(7)上市首日表现

上市首日股价较发行价格下跌8.63%。

(8)上市三个月表现

上市三个月股价较发行价格上涨3.49%。

(9)发行市盈率

美利信的发行市盈率为86.89倍,行业均数25.26倍,公司高于行业均值243.98%。

(10)实际募资比例

预计募资9.57亿元,实际募资17.14亿元,超募比例79.11%。

(11)上市后短期业绩表现

2023年,公司营业收入较上一年度同比增长0.60%,营业利润较上一年度同比降低31.07%,净利润较上一年度同比降低39.44%,归母净利润较上一年度同比降低39.32%,扣非归母净利润较上一年度同比降低33.65%。

(12)弃购比例与包销比例

弃购率0.49%。

(三)总得分情况

美利信IPO项目总得分为70分,分类C级。影响美利信评分的负面因素是:公司信披质量有待提高,上市周期较长,发行市盈率较高,上市首日股价破发,上市后第一个会计年度公司营业利润、净利润、归母净利润、扣非归母净利润下滑。这综合表明,公司短期内盈利能力有待提高,信披质量有待提高,建议投资者关注其业绩表现背后的真实性。