全球投资时代,谁是投资者的“远航之舟”?

1492年9月,哥伦布乘坐着大型帆船,率领着90人的航海船队,在航行了近2个月后抵达美洲的瓜纳哈尼岛,成为了第一位抵达美洲的欧洲船队。

哥伦布的背后是一次全球化投资的“试水”,欧洲当时的王室和商人合资出重金请航海家们购买最先进的远洋帆船,探寻海外的机会。

530多年后的今天,国内投资者,也面临着走向多资产、多经济体、全球化资产配置的全新时代。

这是一次难得的远行,也是一次史无前例的投资大考,借助恰当的“工具”尤为重要。

那么谁有望成为国内投资者的“远洋之舟”呢?

Choice统计显示,过去一年里,在7027只运行满一年的内地混合型基金中,实现正收益的产品只有1113只,其中,收益超过1.69%的只有719只,占比刚过10%(截至9月24日,来源:基金公布净值,下同)。

推及到FOF产品,同期收益超过1.69%的更是不足5%,堪称“金贵”。

但业内有一只FOF产品通过自己的努力,在过去一年里大部分时候保持正收益。这样的净值曲线,较之大幅下沉后再反弹,又难了不少(下图)。

这就是华安盈瑞稳健优选6个月(FOF)基金,他的背后是陆靖昶带队的华安基金组合投资团队,一支经验丰富、方法独特的投资团队。

他们是如何“御市场风雨而行”,如何实现相对稳健的收益的?

这背后的故事值得听取。

01

十五年的“老江湖”带队

这个市场里,想要配置多资产的人很多,但能成功配置多资产并且取得成效的基金经理“凤毛麟角”。

陆靖昶算其中的一个。

他属于国内最早一批从事FOF投资的基金经理。

2009年,在券商从事卖方的金融工程研究(基金投资和研究通常属于这个领域)。

2011年,他加入了头部保险机构的基金投研团队,参与到规模超过600亿的基金组合投资中去。

当年基金投资的资产类别虽然不多,但明星基金经理众多,方法各异,情况也相当复杂。对当年的陆靖昶来说,通过深入访谈、模型归因、主观和定量相结合,有效的挖掘出了一批的优秀基金。

此后,陆靖昶不断挑战自己,2014年开始涉足搭建多资产分析框架,考虑为组合增加商品等大类资产,在周期跌宕中积累经验。

2018年后,陆靖昶转投公募基金,正式从事FOF基金管理,他的产品投资风格鲜明、配置结构清晰、思路可回溯可总结,较好的把握了当年的市场机会。

2021年后,他加入华安基金,出任基金组合投资部总监、基金经理等职务,在更高的思维层面上考虑多资产的配置和市场。华安盈瑞就是这个团队最新的投研“成果”。

02

“真正”的多资产

如果一定要概括成几句话的经验,华安盈瑞的操作特点之一就是——更宽广的投资视野。

它可能是业内少数真正的“多资产”FOF产品。在股债两大类资产外,大幅增加海外权益/商品等资产,从而更有效的分散了风险,补充了收益来源。

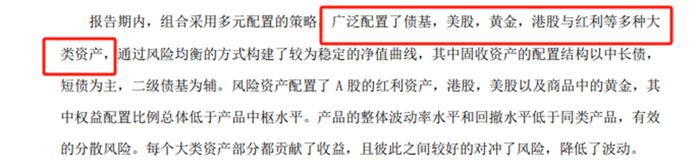

最新季报也显示,该基金广泛配置了债基、美股、黄金、港股、红利等多大类资产,这令得相关产品的波动率低于同类产品,且获得了不错的收益。

二季报显示,华安盈瑞稳健优选A份额,在2024年上半年取得1.89%的收益,超越了同期的业绩比较基准为1.58%(数据来源:基金季报,Choice)。

哥伦布航海的目的是发现更多的资源,华安盈瑞“投资航海”的目的是发现更多的优质资产以及把它们组合起来。

03

为什么要“多资产”?

那为什么要“多资产”呢?

原因大致是两个:

第一、更多的资产可以让投资获得更多的收益来源,避免单个资产的收益阶段性低迷。

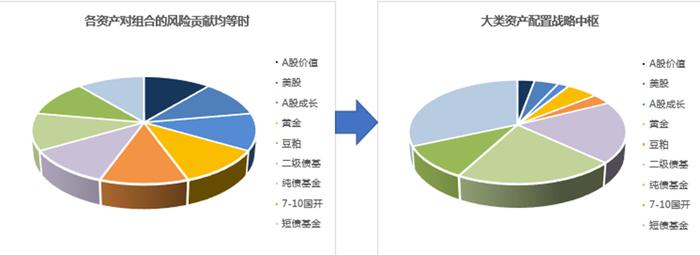

上图显示,在A股价值股、A股成长股、美股、黄金、豆粕、二级债基、纯债基金、中长期国开债和短债等资产来选择,不同阶段收益率占据前列的资产并不相同。

从2009年开始,A股价值股,黄金、豆粕、A股成长股、A股价值股、成长股、美股、黄金、美股等资产先后领涨,大的资产热点轮动就有两大轮。

如何在资产的频繁轮动中获取相对稳定的收益,是FOF基金经理的一大挑战。

第二、更多资产组合后,可以有效降低组合整体波动性,给投资者带来更好的体验。

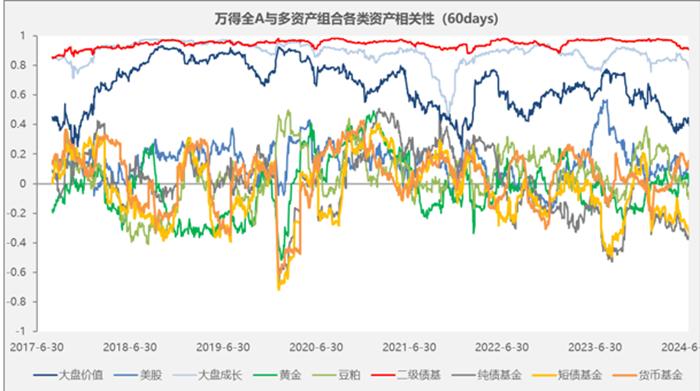

根据WIND对过去七年上述大类资产60天收益的滚动统计(截至2024年6月30日),这些资产的关联程度差异非常大。

万得全A指数的波动,和A股大盘价值股、A股大盘成长股及二级债基有较强相关性,但与美股、黄金、豆粕、短债基金、货币基金的波动则处于间或的负相关。

换言之,后者在一定条件下,会成为FOF基金熨平组合波动的“良器”。

04

“多资产”有什么“难关”?

但要彻底做到多资产并不容易。

至少要越过三到“难关”。

第一道关,是了解熟悉各大类资产的波动“个性”,并且在合适时候配置合适的比例。

这方面,华安基金的组合投资部配备了强大团队以及高效研究工具。团队由陆靖昶领衔,共有8名成员,平均从业年限12年。

近年,团队建立了系统的资产配置管理流程,每月通过深入的内外部研究,形成以月为频次的动态更新的核心基准组合。并由此确定每只FOF产品的风险等级定位及对应的核心基准组合,最后基金经理在具体投资中围绕基准组合进行适当灵活调整。

研究工具上,华安基金开发出了“华安·基因系统”,“华安基金严选体系”的工具,动态跟踪各基金的表现,并持续挖掘稳定可持续的“Alpha”。

这使得该团队能够比较高质量的跟踪各大类资产,并比较灵活的配置它们的比例。这比较固定在一个特定比例上的多资产配置,要高了一个层次。

第二道关,控制回撤幅度。

多资产的投资方法,天然可以降低组合回撤,但要把组合回撤“目的明确”的控制在一定幅度内,就是水平了。

2024年国内债券市场发生过两次较大幅度的回撤,分别是4月末和8月中上旬。这期间万得中长期纯债指数最大回撤幅度,分别达到-0.22%、-0.20%。

但你观察同期的华安盈瑞稳健优选A类,可以发现期间最大回撤分别为-0.12%、-0.11%,只有同期指数的一半。

如何做到的?

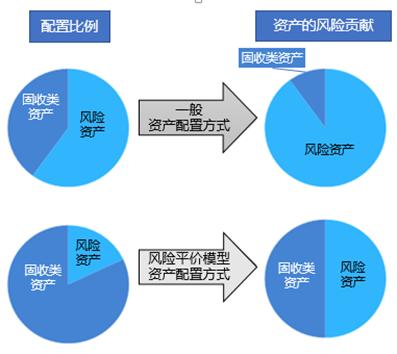

答案是,华安的基金组合团队使用了风险平价策略以及债券市场择时策略。

他们通过中债7-10年国开行债券指数与长端利率指数均线、信用利差变化等作为前瞻信号,动态监测组合潜在风险,并适时指导久期切换,尽量避免重大回撤。

事实证明,这个策略还是蛮有效的。

第三道关,动态调整该组合,尤其是合理确定资产的持有期限。

普通投资者研究品种,但专业的投资者还会研究持有的时间。

华安的基金组合团队就会在研究多资产配置时,通过各种周期的维度去观测各大类资产的涨跌规律。

比如,按照1年、3年、10年或更长的周期去回溯各类资产的表现,以确定各类资产的较优配置周期,以达到一定风险内区域内更优良的配置效果。

目前,华安盈瑞稳健优选自己制定的方案是,在一定的收益和回撤目标下,以6个月的持有期为基本的组合调整周期,同时兼顾基金经理的策略执行与投资者的流动性需求。

05

如何让“风险”更可控?

近年,境内投资所面临的一大考验是,部分大类资产的回撤深度和时间均持续超预期。

如何管理风险,让组合更“平稳”也成为华安基金FOF团队所重点考虑的问题。

这方面,他们果断引入海外的风险平价策略(RiskParity)。

风险平价策略是过去几十年里,全球顶尖对冲基金研发的一个配置策略。

其大概意义是,不仅从收益角度,更要从风险波动角度去考虑组合配置,从而在组合资产的配置上实现风险的“平价”(一致性)。

但后者在境内落地有比较大的难度,其一是如何确定各大类资产的风险水平?考虑到经济转型升级的时代特征,这一点尤其不容易。

其二是如何把风险平价的思想落实到实际的基金组合中去?

但这恰恰也是陆靖昶带队的基金组合团队所擅长的。还记得上文提及的么?

他们有一套系统化的分工合作流程,可以相对准确的刻画各大类资产的核心波动属性,再根据上述波动属性,以及风险平价的思想确定基准组合。

某种程度上,一类资产的波动属性变化越大,越能体现华安团队紧密跟踪的能力特点。

这也正是华安组合投资团队,近年致力并不断提升的能力所在,也是当下多变的市场经济环境下,华安盈瑞可以净值“更稳健”的背后逻辑。

多资产的投资或许就如当年的大航海一样,不能完全避开风险的“礁石”和“乱滩”。

但寻找一个负责的“船长”(团队)和一艘更适应远洋航行的“船”(产品),一同远行,既然可选,也是必须。从这个角度说,华安基金和它们管理的FOF产品,值得投资人花更多时间关注。

风险提示:市场有风险,投资需谨慎。基金历史业绩不代表基金未来表现。