2022年全球宏观经济形势展望及大类资产走势研判

原标题:2022年全球宏观经济形势展望及大类资产走势研判

作者:谢亚轩 招商证券研发中心董事总经理

核心观点:

展望2022年,我认为以下十个关键词值得关注,对其加以仔细辨析,不难从中探寻出未来大类资产走势的脉络:稳增长、新基建、共同富裕、红绿灯、防疫鸿沟、通货膨胀、美联储、绿色低碳、专精特新、宏观视角的房住不炒和美股下跌。

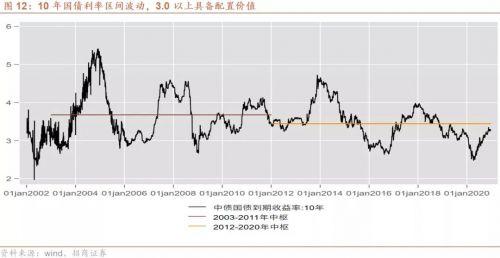

分析师对2022年大类资产走势的看法可以说是分歧和共识并存,共识在于:股票市场的结构性行情,债券市场10年国债收益率围绕3%上下区间波动,看弱美元和看空大宗商品的声音逐渐增加。共识之下,分歧不小,在此不一一列举。

跳出具体分歧来看,众多分歧的存在恰恰表明资本市场很大程度上处于冷静状态,并未出现群体性狂热,当然也没有陷入极度的悲观情绪。

风险提示:疫情失控,中美通胀超预期。

以下为正文内容:

岁末年初是回顾更是展望的时候,聚焦2022年全球宏观经济形势,我认为有以下10个关键词值得关注,对其加以仔细辨析,不难从中探寻出2022年大类资产走势的脉络。

一、2022年全球宏观经济形势展望中的十个关键词

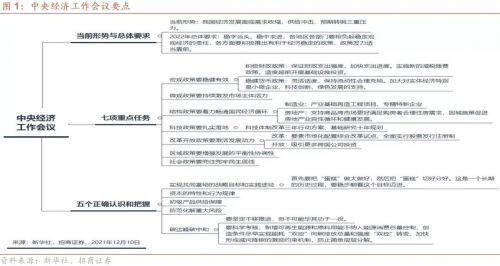

1、稳增长。在不久之前召开的中央经济工作会议上,总书记号召“各地区和各部门要担负起稳定宏观经济的责任”,这样的号召在近年来的中央经济工作会议是首次,足见其重要性。因此,资本市场对政策稳增长的方向没有疑问,分歧在于:两会确定的增长目标是5%还是5.5%?政策力度如何?政策发力的时间点在什么时候?政策能不能达到预期的效果等等。对以上问题的不同判断演绎出不同的市场观点。目前看,1月至3月中旬,稳增长的政策态度积极,政策措施陆续推出,同时春节、冬奥会和两会期间经济活动自然减弱,不能证伪政策力度和政策效果,为股票市场春季躁动创造了条件。

2、新基建。稳增长见效最快的是基建投资。由于传统基建受制于地方政府债务控制和房地产调控,2022年托底经济需要新基建。新基建至少包含三部分,与科技自立相关的高技术产业投资,与共同富裕相关的社会领域投资,如教育、卫生投资,与双碳目标相关的绿色投资。2022年市场尤其关注与新能源和新信息革命有关的新基建投资,氢能产业链、元宇宙等投资主题已得到股票市场的追捧。

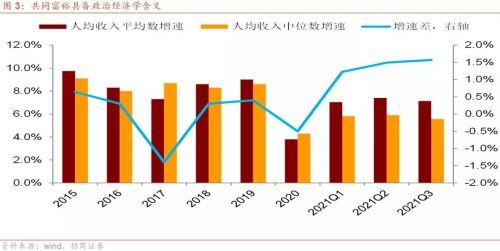

3、共同富裕。过去20年,收入分配差距加大是个全球现象,困扰欧美发达国家和包括中国在内的新兴经济体。中国的对策是主动积极通过政策改变收入分配失衡状况,倡导共同富裕。而分好蛋糕的最终目的是通过改善收入分配状况,提高低收入阶层的收入水平,进而稳住消费这个实现内外需求并重转型的战略支点。共同富裕既关乎消费需求和经济增长又与社会稳定和公平正义有联系,因而是个政治经济学的命题。

4、红绿灯。给资本设置“红绿灯”,“红灯”体现在反垄断,反不正当竞争。“绿灯”的政策的目的是希望调动企业包括国有企业的积极性,拥抱科技创新和绿色发展的转型大方向,加大制造业投资的力度,为更为持久的经济内生增长提供动力。我比较认同徐小庆的观点,“中国制造业能否成功实现向中高端制造的转型升级是未来中国股票市场能否出现长牛的关键”。我想这个趋势毋庸置疑,早在2020年初我们就坚定提出“崛起的中国资产”。此外,2022年是国企改革第三年收官之年,需关注国企在稳增长和制造业投资方面发力的可能性。

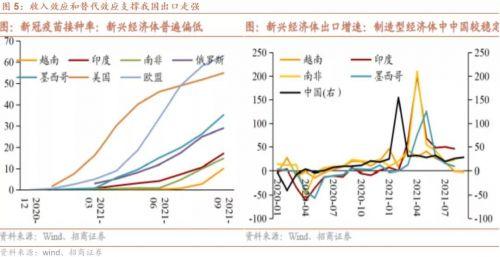

5、疫情防控鸿沟。主要是指发达国家和中国对疫情处理得更好一些,新兴市场国家处理得差一点,比如越南、印度、马来西亚等,两者之间存在鸿沟。其影响体现在两个方面:一方面,从全球看发达国家是出口的最终目的地,所以发达国家疫情控制得好,对中国的产品购买就会不断增加,这是收入效应。新兴市场国家疫情处理得不好,而这些经济体往往是中国出口的竞争对手,所以新兴市场国家跟中国之间在出口市场上存在此消彼长的替代效应。鉴于奥密克戎变异株带来的不确定性,这个疫情防控鸿沟因素在2022年短期还不会消失,它会继续给中国出口带来支撑。另一方面,由于相当一部分新兴经济体是大宗商品提供国,因而其防疫不力具有供给冲击和通胀效应,可能在2022年加剧全球陷入滞胀的风险。

6、通货膨胀。最新公布的数据显示,美国的CPI增速是1982年40年以来的最高值,明年上半年还将继续冲高。如此不寻常的通胀走势,已经不能仅仅以疫情带来的总供给冲击来解释。2022年中国和美国的通胀走势是否超预期?债券市场似乎对于通胀超预期的交易不足,体现在仍处于低位的中国和美国的长期国债利率上面。正常来说,抗通胀会带来利率上升和经济下行,除非通胀主要由供给推动并且是基数效应所致。进而,2022年如果多国央行需要收缩总需求以抗通胀,必选消费具备较强的防御能力。

7、美联储。美联储是全球流动性的闸门,从历史经验来看,仅仅是联储加息不会引发市场动荡,引发动荡的是超市场预期的收缩。2022年如果美联储货币政策收缩的力度超过市场预期,可能引发滞胀担忧和美国股票市场调整的风险。在中国股票市场和债券市场开放程度显著上升的条件下,这是2022年中国股市、债市和会师面临的一个最主要潜在外部冲击。

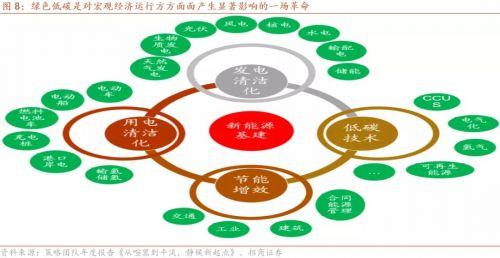

8、绿色低碳。2022年最值得关注的投资主题之一是绿色低碳,推动经济的绿色低碳化影响经济体系的方方面面,是一场全局性和革命性的变化,将持续为中国经济转型和一二级市场带来多样的投资机会,仍将是2022年股票市场关注的焦点。

有趣的一点是,贝莱德(BlackRock)在近期分布的2022年全球宏观经济趋势的三大主题分别是:“与通胀共存”,“穿越未知(美联储新政策框架)”和“践行净零转型”,恰好与我以上三个关键词不谋而合。

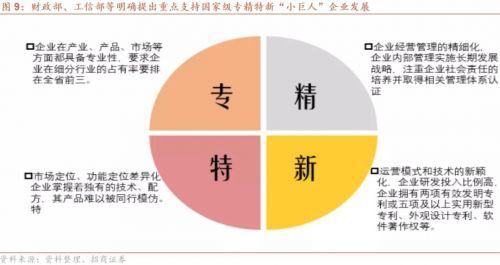

9、专精特新。北京交易所和今年的中央经济工作会议引发市场对于专精特新“小巨人”企业的进一步关注,也是2022年资本市场关注的焦点问题。专精特新“小巨人”计划由工信部和财政部主推,2021年12月28日召开的全国财政工作会议提出要新增支持一批国家级专精特新“小巨人”企业。与打造有国际竞争力的平台企业一样,“专精特新”是未来民营企业投资的重要方向。

10、宏观视角的房住不炒和美股调整。中国的房地市场低迷与美国的股票市场下跌是2022年中国面临的内外两大风险。美股调整和中国的房地产市场低迷一样具有资产价格的宏观经济意义:一方面资产价格调整通过财富效应引发消费等需求走弱的担忧;另一方面,资产价格调整可能引发中国央行和美联储货币政策节奏的改变,危中有机。

二、2022年大类资产走势研判

基于对于以上关键宏观因素的解析,我对2022年大类资产走势的看法研判如下:

1、股票市场。目前市场分析师对2022年股票市场的观点是分歧和共识并存。共识在于结构性市场,不看系统性牛市或者熊市。分歧主要有三点:一是指数中枢上移还是下移;二是年内走势是√还是N型,三是看好下跌之后的消费、强者恒强的科技还是低估值的金融地产。招商策略的观点是看前稳后升的√型。一季度,政策态度积极和流动性改善预期带来春季行情。上半年主要是担心通胀带来内外流动性和货币政策收紧,指数中枢下移的可能性大。下半年,再看经济能不能呈现更强的内生增长动力,新增社融增速触底回升后对市场产生支撑,更为看好低估值洼地。

2、债券市场。分析师对固收市场的看法同样是分歧与共识并存,但分歧要大于股票市场。市场共识是10年国债收益率区间震荡,在3.0以上具有配置价值。但是分歧有二:一是利率中枢下降还是上升,二是年内的走势是M型还是W型。我从宏观基本面的角度出发认为,2022年下半年需预防由于内外需求均不弱以及国内CPI上升形成的共振,10年国债利率中枢水平在下半年上升的可能性更大,下半年债券市场要谨慎。

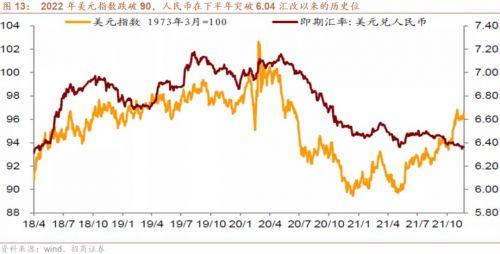

3、美元和人民币汇率。美元指数往往走在美联储货币政策操作之前,因此2022年美元指数很可能在美联储加息预期落地后冲高回落至90以下。2012年以来,美元和人民币之间相关系数接近0.8,美元弱,人民币就强。我判断人民币汇率将在2022年1月延续强势,2月至6月走弱,下半年逐步走强,可能突破6.04这个1994年汇改以来的历史高位。

4、大宗商品。截至2021年12月27日,CRB现货综合指数同比上升近30%,是1948年以来的第4大涨幅。大宗商品价格在2020和2021年连续两年实现较大涨幅后,2022年将是9年大宗商品牛市的第一个调整年,机会是下跌出来的,再次买入周期股和大宗商品的时机还没有到来,需要耐心等待。

5、黄金。黄金是特殊的大宗商品,兼具避险和抗通胀作用。2022年上半年在美债利率上升风险释放之前,黄金主要是阶段性避险需求带来的脉冲式价格上升。预计2022年下半年黄金的抗通胀作用将开始得到市场重视。